Santander Consumo

Anuncio

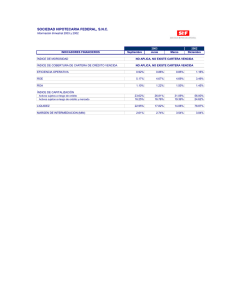

Santander Consumo, S.A. de C.V., Sociedad Financiera de Objeto Múltiple, Entidad Regulada (Subsidiaria de Banco Santander (México), S.A.) Estados financieros por los años que terminaron el 31 de diciembre de 2013 y 2012 e Informe de los auditores independientes del 24 de febrero de 2014 Santander Consumo, S.A. de C.V., Sociedad Financiera de Objeto Múltiple, Entidad Regulada (Subsidiaria de Banco Santander (México), S.A.) Informe de los auditores independientes y estados financieros 2013 y 2012 Contenido Página Informe de los auditores independientes 1 Balances generales 3 Estados de resultados 4 Estados de variaciones en el capital contable 5 Estados de flujos de efectivo 6 Notas a los estados financieros 7 Santander Consumo, S.A. de C.V., Sociedad Financiera de Objeto Múltiple, Entidad Regulada (Subsidiaria de Banco Santander (México), S.A.) Notas a los estados financieros Por los años que terminaron al 31 de diciembre de 2013 y 2012 (En miles de pesos) 1. Actividades y entorno económico y regulatorio Santander Consumo, S.A. de C.V., Sociedad Financiera de Objeto Múltiple, Entidad Regulada (la “SOFOM”) es subsidiaria de Banco Santander (México), S.A., Institución de Banca Múltiple, Grupo Financiero Santander México (el “Banco”) quien posee el 99.99% de las acciones representativas de capital social pagado de la SOFOM. La actividad principal de la SOFOM consiste en otorgar todo tipo de créditos, con o sin garantía, a personas físicas o morales, nacionales o extranjeras, así como expedir toda clase de tarjetas de crédito mediante contratos de apertura de crédito en cuenta corriente. El fondeo de la SOFOM para llevar a cabo sus operaciones depende al 100% del Banco. En consecuencia los estados financieros que se acompañan no son necesariamente indicativos de las condiciones que hubieran prevalecido o de los resultados de operación y flujos de efectivo que la Compañía hubiera obtenido, si no existiera dicha afiliación. Las Sociedades Financieras de Objeto Múltiple y su operación están reguladas por la Ley de Instituciones de Crédito, Ley General de Sociedades Mercantiles, Ley General de Organizaciones y Actividades Auxiliares del Crédito, así como por las reglas y disposiciones de carácter general que expidan las autoridades financieras en el ámbito de su competencia, quedando bajo la inspección y vigilancia de la Comisión Nacional Bancaria y de Valores (la “Comisión”) y del Banco de México. Durante el 2013 los indicadores macroeconómicos se han comportado de manera estable, siendo la inflación del 3.97%, el decremento estimado del Producto Interno Bruto (“PIB”) en 1.3% respecto a 2012 y una apreciación importante del tipo de cambio en el año del 0.91%. Por otra parte, en virtud de que la SOFOM no cuenta con empleados, únicamente tiene un Director General y como parte de la operación de compra del negocio emisor, la SOFOM firmó un contrato de prestación de servicios profesionales con el Banco, los cuales incluyen servicios de carácter administrativo, tecnológico, sistemas, infraestructura, y asesoría en general. Con base en este contrato el Banco es responsable de las obligaciones de carácter laboral por riesgos profesionales, de seguro social o de cualquier otra naturaleza, liberando a la SOFOM de cualquier responsabilidad laboral en lo presente o futuro a cualquiera de sus empleados o funcionarios; por lo tanto la SOFOM no tiene obligaciones de carácter laboral. Eventos significativos 2013a) Reformas fiscales - El 1 de noviembre de 2013, el Congreso mexicano aprobó varias reformas fiscales que entrarán en vigor a inicios del 2014. Estas reformas incluyen cambios a la Ley del Impuesto sobre la Renta, Ley del Impuesto al Valor Agregado y el Código Fiscal de la Federación. Estas reformas fiscales también derogaron la Ley del Impuesto Empresarial a Tasa Única y la Ley del Impuesto a los Depósitos en Efectivo. La Administración de la SOFOM ha evaluado los efectos que estas reformas fiscales tendrán en sus registros contables, mismos que se detallan en la Nota 9. b) Venta de cartera castigada - El 26 de noviembre de 2013, la SOFOM vendió cartera de crédito previamente castigada a una parte relacionada de Grupo Financiero Santander México, S.A.B. de C.V. (el “Grupo Financiero”). El valor nominal de estos créditos era de $26,258,880, dicha venta le generó un beneficio de $79,886, mismo que fue registrado en el estado de resultados dentro del rubro de “Otros ingresos de la operación”. Un experto financiero independiente determinó que dicho precio se encuentra a mercado. 7 c) 2. Venta de cartera de crédito de nómina al Banco - El 29 de noviembre de 2013, la SOFOM vendió cartera de crédito de nómina al Banco. El monto total transferido ascendió a $18,108,421, de los cuales $15,199,308 corresponden a una cartera vigente, $622,545 a cartera vencida y $2,286,568 a cartera castigada, de las cuales el Banco pagó$14,527,072. En relación a la venta de cartera castigada la SOFOM registro una utilidad de $67,500 en el estado de resultado en el rubro de "Otros ingresos de la operación". Un experto financiero independiente determinó que dicho precio se encuentra a valor de mercado. Principales políticas contables Las principales políticas contables de la SOFOM están de acuerdo con los criterios contables prescritos por la Comisión, las cuales se incluyen en las “Disposiciones de Carácter General aplicables a las Sociedades Financieras de Objeto Múltiple Reguladas” (“las Disposiciones”), en sus circulares, así como en los oficios generales y particulares que ha emitido para tal efecto, las cuales requieren que la Administración efectúe ciertas estimaciones y utilice ciertos supuestos, para determinar la valuación de algunas de las partidas incluidas en los estados financieros y para efectuar las revelaciones que se requiere presentar en los mismos. Aun cuando pueden llegar a diferir de su efecto final, la Administración considera que las estimaciones y supuestos utilizados fueron los adecuados en las circunstancias actuales. De acuerdo con el Criterio Contable A-1 de la Comisión, la contabilidad de la SOFOM se ajustará a las Normas de Información Financiera (“NIF”) definidas por el Consejo Mexicano de Normas de Información Financiera, A.C. (“CINIF”), excepto cuando a juicio de la Comisión sea necesario aplicar una normatividad o un criterio contable específico, tomando en consideración que las instituciones realizan operaciones especializadas. Cambios en políticas contables Cambios en las NIF emitidas por el CINIF aplicables a la SOFOM A partir del 1 de enero de 2013, la SOFOM adoptó las siguientes nuevas NIF: INIF 20, Efectos contables de la Reforma Fiscal 2014 Mejoras a las Normas de Información Financiera 2013 Algunos de los principales cambios que establecen estas normas, son: INIF 20, Efectos contables de la Reforma Fiscal 2014 - Define el reconocimiento contable de los temas incluidos en las reformas fiscales que entran en vigor en 2014 y que están relacionados con los impuestos a la utilidad y con la Participación de los Trabajadores en las Utilidades. Mejoras a las NIF 2013 - Las principales mejoras que generan cambios contables que deben reconocerse en forma retrospectiva en ejercicios que inicien a partir del 1 de enero de 2013, son: NIF C-5, Pagos anticipados, Boletín C-9, Pasivo, provisiones, activos y pasivos contingentes y compromisos y Boletín C-12, Instrumentos financieros con características de pasivo, de capital o de ambos - Establecen que el importe de los gastos de emisión de obligaciones debe presentarse como una reducción del pasivo correspondiente y aplicarse a resultados con base en el método de interés efectivo considerando el periodo en que las obligaciones estén en circulación. NIF D-4, Impuestos a la utilidad - Reconoce que los impuestos a la utilidad (causado y diferido) deben presentarse y clasificarse con base en la transacción o suceso del cual surgen dichos impuestos, por lo que se deben reconocer en los resultados del período, excepto en la medida en que hayan surgido de una transacción o suceso que se reconoce en otro resultado integral o directamente en un rubro del capital contable. 8 Boletín D-5, Arrendamientos - Establece que los pagos no reembolsables por concepto de derecho de arrendamiento (conocido como “traspaso” o “guante”) deben ser diferidos durante el periodo del arrendamiento y aplicarse a resultados en proporción al reconocimiento del ingreso y gasto relativo para el arrendador y arrendatario respectivamente. Asimismo, se emitieron Mejoras a las NIF 2013 que no generan cambios contables y que principalmente establecen definiciones más claras de términos. Criterios contables especiales aplicables en 2013 Criterios contables especiales aplicables a los créditos sujetos al apoyo derivado de las inundaciones provocadas por los huracanes Ingrid y Manuel Mediante Oficio P065/2013 de fecha del 18 de octubre de 2013, la Comisión autorizó la aplicación de los criterios contables especiales a los créditos de clientes que tengan su domicilio en las localidades de la República Mexicana declaradas en emergencia o desastre natural por la Secretaría de Gobernación (SEGOB), mediante publicación en el Diario Oficial de la Federación durante los meses de septiembre y octubre del 2013, así como a aquellos créditos cuya fuente de pago se encuentre ubicada en dichas zonas y que estuvieran clasificados contablemente como vigentes a la fecha del siniestro (13 de septiembre de 2013) establecida en las declaratorias mencionadas en los siguientes términos: 1) Aquellos créditos con pago único de principal al vencimiento y pagos periódicos de intereses, así como los créditos con pago único de principal e intereses al vencimiento, que sean renovados o reestructurados, no se considerarán como cartera vencida en términos de lo establecido en el Criterio B-6, “Cartera de Crédito” (Criterio B-6) de la Comisión. Al efecto, se requiere que el nuevo plazo de vencimiento, que en su caso otorguen al acreditado, no sea mayor a tres meses a partir de la fecha en que hubiere vencido. Lo anterior, siempre y cuando se trate de créditos que se encuentren registrados como cartera vigente a la fecha del siniestro conforme a lo establecido en el Criterio B-6 y los trámites de renovación o reestructuración correspondientes finalicen a más tardar 120 días naturales después de la citada fecha del siniestro. 2) Los créditos con pagos periódicos de principal e intereses, que sean objeto de reestructuración o renovación, podrán considerarse como vigentes al momento en que se lleve a cabo dicho acto, sin que les resulten aplicables los requisitos establecidos en el Criterio B-6. Lo anterior, siempre y cuando se trate de créditos que se encuentren registrados como cartera vigente a la fecha del siniestro conforme a lo establecido en el Criterio B-6 y los trámites de renovación o reestructuración correspondientes finalicen a más tardar 120 días naturales después de la citada fecha del siniestro, siempre y cuando el nuevo plazo de vencimiento, que en su caso otorguen al acreditado, no sea mayor a tres meses a partir de la fecha en que hubiere vencido. 3) Los créditos que desde su inicio se estipule su carácter de revolventes, que se reestructuren o renueven dentro de los 120 días naturales siguientes a la fecha del siniestro, no se considerarán como cartera vencida en términos de lo establecido en el Criterio B-6, dicho beneficio no podrá exceder de tres meses a partir de la fecha en que hubieren vencido. Lo anterior, siempre que se trate de créditos que a la fecha del siniestro se encuentren registrados como cartera vigente conforme a lo establecido en el Criterio B-6. En relación a los créditos citados en los numerales 1), 2) y 3) anteriores, éstos no se considerarán como reestructurados conforme a lo establecido en el Criterio B-6. 9 A fin de apoyar a los clientes que se vieron afectados, la SOFOM implementó una serie de facilidades para el pago de créditos vigentes de nómina y tarjetas de crédito. Los clientes que requieran del apoyo no generarán reporte al Buró de Crédito. Al 31 de diciembre de 2013, la SOFOM recibió solicitudes de apoyo por parte de sus acreditados que se vieron afectados por las inundaciones provocadas por los huracanes Ingrid y Manuel, los apoyos consistieron en diferir los vencimientos 60 días de los plazos originales. El saldo de la cartera de crédito que recibió estos apoyos ascendió a $9. Los acreditados que recibieron los apoyos mencionados anteriormente, están al corriente en sus pagos, tanto del principal como de intereses. A continuación se describen las políticas contables más importantes que sigue la SOFOM: Unidad monetaria de los estados financieros - Los estados financieros y notas al 31 de diciembre de 2013 y 2012 incluyen saldos y transacciones en pesos de diferente poder adquisitivo. Reconocimiento de los efectos de la inflación - A partir del 1 de enero de 2008, la SOFOM al operar en un entorno no inflacionario, suspendió el reconocimiento de los efectos de la inflación en los estados financieros. Hasta el 31 de diciembre de 2007, dicho reconocimiento resultó principalmente, en ganancias o pérdidas por inflación sobre partidas no monetarias y monetarias. La SOFOM mantiene en sus activos, pasivos y capital contable, los efectos de reexpresión determinados hasta el último período en el que operó en un entorno inflacionario, es decir, hasta el 31 de diciembre de 2007 como se mencionó anteriormente. Estos efectos se han dado de baja en la fecha y con el mismo procedimiento, con los que se dan de baja los activos y pasivos o componentes del capital contable a los que pertenecían tales efectos. En los estados financieros al 31 de diciembre de 2013 y 2012, se presentan únicamente los efectos de reexpresión vigentes determinados en períodos anteriores y que todavía no se han dado de baja. De acuerdo con lo establecido en la NIF B-10 “Efectos de la inflación”, un entorno económico no inflacionario es cuando la inflación acumulada de los tres ejercicios anuales anteriores es menor que el 26% y, además, de acuerdo con los pronósticos económicos de organismos oficiales, se identifica una tendencia en ese mismo sentido: inflación baja. El porcentaje de inflación acumulada de los últimos tres ejercicios anteriores, al 31 de diciembre de 2013 y 2012 es de 11.8% y 11.66%, respectivamente. El porcentaje de inflación por los años que terminaron, al 31 de diciembre de 2013, 2012 y 2011, es 3.78%, 3.90% y 3.65%, respectivamente; por lo tanto, el entorno económico califica como no inflacionario en ambos ejercicios. Disponibilidades - Se valúan a valor nominal y en el caso de moneda extranjera se valúan a su valor razonable con base en la cotización del cierre del ejercicio. Inversiones en valores - Se encuentran representadas principalmente por inversiones en acciones de sociedades de inversión y en instrumentos de deuda, que se adquieren con la intención de enajenarlos, obteniendo ganancias derivadas de las diferencias en períodos que resulten de las operaciones de compraventa. Al momento de su adquisición se reconocen inicialmente a su valor razonable (el cual incluye en su caso, el descuento o sobreprecio). Posteriormente se valúan a su valor razonable. La diferencia entre el costo de las inversiones de instrumentos de deuda más el interés devengado y el costo de los instrumentos de renta variable con respecto a su valor razonable se registra en el estado de resultados en el rubro de “Resultado por intermediación” y estos efectos de la valuación tendrán el carácter de no realizados para reparto a sus accionistas, hasta en tanto no se realicen. Deterioro en el valor de un título - La SOFOM deberá evaluar si a la fecha del balance general existe evidencia objetiva de que un título está deteriorado. El deterioro es la condición existente cuando el valor en libros de las inversiones en valores excede el monto recuperable de dichos valores. 10 Se considera que un título está deteriorado y, por lo tanto, se incurre en una pérdida por deterioro, si y solo si, existe evidencia objetiva del deterioro como resultado de uno o más eventos que ocurrieron posteriormente al reconocimiento inicial del título, mismos que tuvieron un impacto sobre sus flujos de efectivo futuros estimados que puede ser determinado de manera confiable. Es poco probable identificar un evento único que individualmente sea la causa del deterioro, siendo más factible que el efecto combinado de diversos eventos pudiera haber causado el deterioro. Las pérdidas esperadas como resultado de eventos futuros no se reconocen, no importando que tan probable sean. La evidencia objetiva de que un título está deteriorado, incluye información observable, entre otros, sobre los siguientes eventos: a) b) c) d) e) dificultades financieras significativas del emisor del título; es probable que el emisor del valor sea declarado en concurso mercantil u otra reorganización financiera; incumplimiento de las cláusulas contractuales, tales como incumplimiento de pago de intereses o principal; la desaparición de un mercado activo para el título en cuestión debido a dificultades financieras, o que exista una disminución medible en los flujos de efectivo futuros estimados de un grupo de valores desde el reconocimiento inicial de dichos activos, aunque la disminución no pueda ser identificada con los valores individuales del grupo, incluyendo: i. ii. cambios adversos en el estatus de pago de los emisores en el grupo, o condiciones económicas locales o nacionales que se correlacionan con incumplimientos en los valores del grupo. Al 31 de diciembre de 2013, la Administración de la SOFOM no ha identificado que haya evidencia objetiva del deterioro de un título. Comisiones cobradas y costos y gastos asociados - Las comisiones cobradas por el otorgamiento inicial de los créditos se registran como un crédito diferido dentro del rubro de “Créditos diferidos y cobros anticipados”, el cual se amortiza contra los resultados del ejercicio en el rubro “Ingreso por intereses”, bajo el método de línea recta durante la vida del crédito, excepto las que se originen por créditos revolventes que se amortizan en un período de 12 meses. Las comisiones cobradas por reestructuraciones o renovaciones de créditos se adicionan a las comisiones que se hubieren originado inicialmente de acuerdo a lo indicado en el párrafo anterior reconociéndose como un crédito diferido que se amortiza en resultados bajo el método de línea recta durante el nuevo plazo del crédito. Las comisiones que se reconozcan con posterioridad al otorgamiento inicial del crédito, son aquéllas en que se incurran como parte del mantenimiento de dichos créditos, o las que se cobren con motivo de créditos que no hayan sido colocados se reconocen en resultados en el momento que se generen. En el caso de comisiones cobradas por concepto de anualidad de tarjeta de crédito, ya sea la primera anualidad o subsecuentes por concepto de renovación, se reconocen como un crédito diferido dentro del rubro de “Créditos diferidos y cobros anticipados” y se amortizan en un período de 12 meses contra los resultados del ejercicio en el rubro de “Comisiones y tarifas cobradas”. Los costos y gastos asociados con el otorgamiento inicial del crédito, se reconocen como un cargo diferido, los cuales se amortizarán contra los resultados del ejercicio como “Gastos por intereses”, durante el mismo período contable en el que se reconocen los ingresos por comisiones cobradas. Cualquier otro costo o gasto distinto del mencionado anteriormente, entre ellos los relacionados con promoción, publicidad, clientes potenciales, administración de los créditos existentes (seguimiento, control, recuperaciones, etc.) y otras actividades auxiliares relacionadas con el establecimiento y monitoreo de políticas de crédito se reconocen directamente en los resultados del ejercicio conforme se devenguen en el rubro que corresponde de acuerdo a la naturaleza del costo o gasto. 11 Asimismo, en el caso de costos y gastos asociados al otorgamiento de tarjetas de crédito, éstos se reconocen como un cargo diferido, el cual se amortiza en un período de 12 meses contra los resultados del ejercicio en el rubro que corresponde de acuerdo a la naturaleza del costo o gasto. En la fecha de cancelación de una línea de crédito, el saldo pendiente de amortizar por concepto de comisiones cobradas por las líneas de crédito que se cancelen antes de que concluya el período de 12 meses, se reconocen directamente en los resultados del ejercicio en el rubro de “Comisiones y tarifas cobradas”. Cartera de crédito vigente - La SOFOM tiene los siguientes criterios para clasificar los créditos como cartera vigente: - Créditos que están al corriente en sus pagos tanto de principal como de intereses. - Créditos que sus adeudos no han cumplido con los supuestos para considerarse cartera de crédito vencida. - Créditos reestructurados o renovados que cuenten con evidencia de pago sostenido. Cartera de crédito vencida - La SOFOM tiene los siguientes criterios para clasificar los créditos no cobrados como cartera vencida: - Si los adeudos consisten en créditos con pagos periódicos parciales de principal e intereses y presentan 90 o más días de vencidos. - Si los deudos consisten en créditos revolventes que presentan dos períodos mensuales de facturación o en su caso, 60 o más días de vencidos. Los créditos vencidos reestructurados o renovados permanecerán dentro de la cartera vencida, en tanto no exista evidencia de pago sostenido, es decir, cumplimiento de pago del acreditado sin retraso, por el monto total exigible de principal e intereses, como mínimo de tres amortizaciones consecutivas del esquema de pagos del crédito, o en caso de créditos con amortizaciones que cubran períodos mayores a 60 días naturales, el pago de una exhibición, tal como lo establecen los criterios contables de la Comisión. Las amortizaciones del crédito a que se refiere el párrafo anterior, deberán cubrir al menos el 20% del principal o el monto total de cualquier tipo de intereses que conforme al esquema de pagos por reestructuración o renovación se hayan devengado. Para estos efectos no se consideran los intereses devengados reconocidos en cuentas de orden. Asimismo se consideran cartera vencida los créditos con pago único de principal al vencimiento y pagos periódicos de intereses, que se reestructuraron o renovaron durante el plazo del crédito en tanto no exista evidencia de pago sostenido, y aquellos en los que no hayan transcurrido al menos el 80% del plazo original del crédito, que no hubieran cubierto la totalidad de los intereses devengados, y cubierto el principal del monto original del crédito, que a la fecha de la renovación o reestructuración debió haber sido cubierto. Se suspende la acumulación de intereses devengados de las operaciones crediticias, en el momento en que el crédito es catalogado como cartera vencida incluyendo los créditos que contractualmente capitalizan intereses al monto del adeudo. En tanto el crédito se mantenga en cartera vencida, el control de los intereses devengados se registra en cuentas de orden. Cuando dichos intereses vencidos son cobrados, se reconocen directamente en los resultados del ejercicio en el rubro de “Ingresos por intereses”. Por lo que respecta a los intereses ordinarios devengados no cobrados correspondientes a créditos que se consideren como cartera vencida, la SOFOM crea una estimación por el monto total de los intereses, al momento del traspaso del crédito como cartera vencida. 12 Calificación de cartera de crédito y estimación preventiva para riesgos crediticios La SOFOM clasifica su cartera bajo el rubro de consumo a los créditos directos, denominados en moneda nacional, extranjera, en unidades de inversión o veces salario mínimo (VSM), así como los intereses que generen, otorgados a personas físicas, derivados de operaciones de tarjeta de crédito, de créditos personales, de nómina (distintos a los otorgados mediante tarjeta de crédito), de créditos para la adquisición de bienes de consumo duradero y las operaciones de arrendamiento capitalizable que sean celebradas con personas físicas. La SOFOM reconoce la estimación preventiva para riesgos crediticios para cubrir riesgos crediticios con base en lo siguiente: Cartera crediticia de consumo no revolvente: La SOFOM al calificar la cartera crediticia de consumo no revolvente determina a la fecha de la calificación de los créditos de la estimación preventiva para riesgos crediticios correspondientes, considerando para tal efecto, la Probabilidad de Incumplimiento, la Severidad de la Pérdida y la Exposición al Incumplimiento de conformidad con lo siguiente: El monto total de la estimación preventiva para riesgos crediticios correspondiente a la cartera de consumo no revolvente, será igual a las reservas de cada crédito, conforme a lo siguiente: Ri PI i SPi EI i En donde: Ri= PIi = SPi = EIi = Monto de estimación preventiva para riesgos crediticios a constituir para el i-ésimo crédito. Probabilidad de Incumplimiento del i-ésimo crédito. Severidad de la Pérdida del i-ésimo crédito. Exposición al Incumplimiento del i-ésimo crédito. La calificación y constitución de la estimación preventiva para riesgos crediticios de la cartera crediticia de consumo no revolvente se realiza con cifras al último día de cada mes y se presenta a la Comisión a más tardar a los 30 días siguientes al mes calificado, de acuerdo a los porcentajes de reservas preventivas aplicables, como se indicó anteriormente. Cartera crediticia de consumo relativa a operaciones de tarjeta de crédito Al 31 de diciembre de 2013 y 2012, la SOFOM califica, constituye y registra la estimación preventiva para riesgos crediticios correspondientes a la cartera crediticia de consumo relativa a operaciones de tarjeta de crédito, al último día de cada mes, considerando lo siguiente: Concepto Saldo a Pagar Importe exigible de la deuda a la fecha de corte en la cual inicia el período de pago que el acreditado tiene por pagar a la SOFOM. Pago Realizado Suma de los pagos realizados por el acreditado en el período de pago. Límite de Crédito Límite máximo autorizado de la línea de crédito a la fecha de corte en la cual inicia el período de pago. Pago Mínimo Exigido Monto mínimo a la fecha de corte en la cual inicia el período de pago que el acreditado deberá cubrir para cumplir con su obligación contractual. Impago Evento que se presenta cuando el pago realizado por el acreditado no alcanza a cubrir el pago mínimo exigido por la SOFOM en el respectivo estado de cuenta. 13 Para estimar el número de impagos las instituciones deberán aplicar la siguiente tabla de equivalencias dependiendo de la frecuencia de facturación del producto: Facturación Número de impagos Mensual Quincenal Semanal 1 Impago mensual = 1 Impago 1 Impago quincenal = 0.5 Impagos 1 Impago semanal = 0.25 Impagos El monto total de la estimación preventiva para riesgos crediticios a constituir por la SOFOM para esta cartera, será igual a la sumatoria de las reservas de cada crédito, obtenidas estas últimas conforme a lo siguiente: Ri PI i SPi EI i En donde: Ri= Monto de la estimación preventiva para riesgos crediticios a constituir para el i-ésimo crédito. PIi= Probabilidad de Incumplimiento del i-ésimo crédito. SPi= Severidad de la Pérdida del i-ésimo crédito. EIi= Exposición al Incumplimiento del i-ésimo crédito. Para calcular la estimación preventiva para riesgos crediticos será necesario determinar la Probabilidad de Incumplimiento, la Severidad de la Pérdida y la Exposición al Incumplimiento. Sin perjuicio de lo establecido en la metodología anterior, la SOFOM no deberá constituir ninguna estimación preventiva para riesgos crediticios para los créditos en los que simultáneamente, el saldo a pagar sea igual a cero y el pago realizado sea mayor que cero. Tratándose de operaciones de tarjeta de crédito que simultáneamente muestren un saldo a pagar igual o menor a cero y un pago realizado igual a cero, se considerarán como inactivas y la estimación preventiva para riesgos crediticios se obtendrán de conformidad con lo siguiente: Ri = 2.68% * (Límite de Crédito - Saldo a Favor) En donde: Saldo a Favor = Importe que represente un derecho para el acreditado, resultante de un pago o bonificación, a la fecha de corte en la cual inicia el Período de Pago. Para fines de clasificación la estimación preventiva para riesgos crediticios de tarjetas inactivas se considerarán con grado de riesgo B-1. El porcentaje que se utilice para determinar la estimación preventiva para riesgos crediticios a constituir por cada crédito, será igual al producto de multiplicar la Probabilidad de Incumplimiento por la Severidad de la Pérdida. El monto de la estimación preventiva para riesgos crediticios será el resultado de multiplicar el resultado obtenido en el párrafo anterior por la Exposición al Incumplimiento. La calificación y constitución de la estimación preventiva para riesgos crediticios de la cartera crediticia de consumo relativa a operaciones de tarjeta de crédito se realiza con cifras al último día de cada mes y se presenta a la Comisión a más tardar a los 30 días siguientes al mes calificado, de acuerdo con los porcentajes de reservas aplicables a cada tipo de cartera, como se indicó anteriormente. 14 Adquisiciones de Cartera de Crédito En la fecha de adquisición de la cartera, se debe reconoce el valor contractual de la cartera adquirida en el rubro de cartera de crédito, conforme al tipo de cartera que el originador hubiere clasificado; la diferencia que se origine respecto del precio de adquisición se registra como sigue: a) Cuando el precio de adquisición sea menor al valor contractual de la misma, en los resultados del ejercicio dentro del rubro de “Otros ingresos de la operación”, hasta por el importe de la estimación preventiva para riesgos crediticios que en su caso se constituya, y el excedente como un crédito diferido, el cual se amortizará conforme se realicen los cobros respectivos, de acuerdo a la proporción que éstos representen del valor contractual del crédito; b) Cuando el precio de adquisición de la cartera sea mayor a su valor contractual, como un cargo diferido el cual se amortizará conforme se realicen los cobros respectivos, de acuerdo a la proporción que éstos representen del valor contractual del crédito; c) Cuando provenga de la adquisición de créditos revolventes, se llevará dicha diferencia directamente a los resultados del ejercicio en la fecha de adquisición. Se constituye contra los resultados del ejercicio, la estimación preventiva para riesgos crediticios por cualquier tipo de crédito adquirido que en su caso corresponda tomando en cuenta los incumplimientos que hubiere presentado el crédito desde su origen. Evidencia de pago sostenido: En el caso de que los créditos registren incumplimiento de pago y sean objeto de reestructuración, la SOFOM los mantiene en el estrato que presentaba previamente a la reestructuración hasta que exista evidencia de pago sostenido del crédito en los términos que establece la Comisión. Reservas adicionales de cartera: Al 31 de diciembre de 2013 y 2012, la SOFOM tiene registradas reservas de cartera adicionales a los requerimientos mínimos de acuerdo al modelo estándar de la Comisión por un importe de $17,046 y $36,748, respectivamente. Reestructuraciones y renovaciones Una reestructuración es aquella operación que se deriva de cualquiera de las siguientes situaciones: a) Ampliación de garantías que amparan el crédito de que se trate, o bien b) Modificaciones a las condiciones originales del crédito o al esquema de pagos, entre las cuales se encuentran: - cambio de la tasa de interés establecida para el plazo remanente del crédito; cambio de moneda o unidad de cuenta, o concesión de un plazo de espera respecto del cumplimiento de las obligaciones de pago conforme a los términos originales del crédito, salvo que dicha concesión se otorgue tras concluir el plazo originalmente pactado, en cuyo caso se tratará de una renovación. No se consideran como reestructuras, a aquéllas que a la fecha de la reestructura presenten cumplimiento de pago por el monto total exigible de principal e intereses y únicamente modifican una o varias de las siguientes condiciones originales del crédito: Garantías: únicamente cuando impliquen la ampliación o sustitución de garantías por otras de mejor calidad. Tasa de interés: cuando se mejore la tasa de interés pactada. Moneda: siempre y cuando se aplique la tasa correspondiente a la nueva moneda. 15 Fecha de pago: solo en el caso de que el cambio no implique exceder o modificar la periodicidad de los pagos. En ningún caso el cambio en la fecha de pago deberá permitir la omisión de pago en período alguno. Una renovación es aquella operación en la que se prorroga el plazo del crédito durante o al vencimiento del mismo, o bien, éste se liquida en cualquier momento con el producto proveniente de otro crédito contratado con la misma entidad, en la que sea parte el mismo deudor u otra persona que por sus nexos patrimoniales constituyen riesgos comunes. No se considera renovado un crédito cuando las disposiciones se efectúan durante la vigencia de una línea de crédito preestablecida. Los créditos vencidos reestructurados o renovados, permanecerán dentro de la cartera vencida, en tanto no exista evidencia de pago sostenido, es decir, cumplimiento de pago del acreditado sin retraso, por el monto total exigible de principal e intereses, como mínimo de tres amortizaciones consecutivas del esquema de pagos del crédito, o en caso de créditos con amortizaciones que cubran períodos mayores a 60 días naturales, el pago de una exhibición, tal como lo establecen los criterios contables de la Comisión. Las amortizaciones del crédito a que se refiere el párrafo anterior, deberán cubrir al menos el 20% del principal o el monto total de cualquier tipo de intereses que conforme al esquema de pagos por reestructuración o renovación se hayan devengado. Para estos efectos no se consideran los intereses devengados reconocidos en cuentas de orden. En el caso de que en una reestructura o renovación se consoliden diversos créditos otorgados a un mismo acreditado en un solo crédito, al saldo total de la deuda resultante de la reestructura o renovación se le da el tratamiento correspondiente al peor de los créditos involucrados en la misma. Los créditos vigentes distintos a los que tengan pago único de principal y pagos de intereses periódicos o al vencimiento, que se reestructuren o renueven, sin que haya transcurrido al menos el 80% del plazo original del crédito, se consideran que continúan siendo vigentes, únicamente cuando el acreditado hubiere a) cubierto la totalidad de los intereses devengados, y b) cubierto el principal del monto original del crédito, que a la fecha de la renovación o reestructuración debió haber sido cubierto. En caso de no cumplirse con todas las condiciones descritas en el párrafo anterior, los créditos serán considerados como vencidos desde el momento en que se reestructuren o renueven, y hasta en tanto no exista evidencia de pago sostenido. Los créditos vigentes distintos a los que tengan pago único de principal y pagos de intereses periódicos o al vencimiento, que se reestructuren o renueven, durante el transcurso del 20% final del plazo original del crédito, se considerarán vigentes, únicamente cuando el acreditado hubiere a) liquidado la totalidad de los intereses devengados, b) cubierto la totalidad del monto original del crédito que a la fecha de la renovación o reestructuración debió haber sido cubierto, y c) cubierto el 60% del monto original del crédito. En caso de no cumplirse con todas las condiciones descritas en el párrafo anterior, los créditos serán considerados como vencidos desde el momento en que se reestructuren o renueven, y hasta en tanto no exista evidencia de pago sostenido. Los créditos con pago único de principal y pagos de intereses periódicos o al vencimiento, que se reestructuren durante el plazo del crédito o se renueven en cualquier momento, serán considerados como cartera vencida en tanto no exista evidencia de pago sostenido. Los créditos que desde su inicio se estipule su carácter de revolventes, que se reestructuren o renueven, en cualquier momento se considerarán vigentes únicamente cuando el acreditado hubiere liquidado la totalidad de los intereses devengados, el crédito no presente periodos de facturación vencidos, y se cuente con elementos que justifiquen la capacidad de pago del deudor, es decir que el deudor tenga una alta probabilidad de cubrir dicho pago. 16 Otras cuentas por cobrar, neto - La SOFOM tiene la política de reservar contra sus resultados las cuentas por cobrar identificadas y no identificadas, a los 90 días siguientes al registro inicial y no identificadas dentro de los 60 días siguientes al registro inicial, y/o aquellas partidas que de origen, se tiene conocimiento de su irrecuperabilidad, excepto las que para tales efectos las documenta a un plazo mayor. Impuestos a la utilidad - El Impuesto Sobre la Renta (“ISR”) y el Impuesto Empresarial a Tasa Única (“IETU”) se registran en los resultados del año en que se causan. Para reconocer el impuesto diferido se determina si, con base en proyecciones financieras y fiscales, la SOFOM causarán ISR o IETU y reconocen el impuesto diferido que corresponda al impuesto que esencialmente pagará. La SOFOM determina el impuesto diferido sobre las diferencias temporales, las pérdidas fiscales y los créditos fiscales, desde el reconocimiento inicial de las partidas y al final de cada período. El impuesto diferido derivado de las diferencias temporales se reconoce utilizando el método de activos y pasivos, que es aquel que compara los valores contables y fiscales de los activos y pasivos. De esa comparación surgen diferencias temporales, tanto deducibles como acumulables, que sumadas a las pérdidas fiscales por amortizar y al crédito fiscal por la estimación preventiva para riesgos crediticios pendiente de deducir, se les aplica la tasa fiscal a las que se reversarán las partidas. Los importes derivados de estos tres conceptos corresponden al pasivo o activo por impuesto diferido reconocido. Al 31 de diciembre de 2013 y 2012, la SOFOM no ha registrado ningún efecto sobre la participación de los empleados en las utilidades, en virtud de que no tiene la obligación ya que no cuenta con empleados, únicamente el Director General. Provisiones - Se reconocen cuando se tiene una obligación presente como resultado de un evento pasado, que probablemente resulte en la salida de recursos económicos y que pueda ser estimada razonablemente. Efectos de actualización patrimonial - Representa el capital contribuido y ganado actualizado hasta el 31 de diciembre de 2007 utilizando el factor derivado del valor de la Unidad de Inversión (“UDI”). A partir del ejercicio de 2008, al operar la SOFOM en un entorno no inflacionario no se reconocen los efectos de inflación del período para el capital contribuido y ganado. Reconocimiento de ingresos y gastos por intereses de cartera crediticia y comisiones cobradas - Los ingresos y gastos por intereses derivados de los créditos otorgados y recibidos, respectivamente, se reconocen en el estado de resultados conforme se devengan, en función de los plazos establecidos en los contratos celebrados con los acreditados y en los contratos con las instituciones de crédito con quien tiene contratados los préstamos bancarios y las tasas de interés pactadas. Estas son normalmente ajustadas en forma periódica en función de la situación del mercado y el entorno económico. Utilidad integral - El importe de la de la utilidad integral que se presenta en el estado de variaciones en el capital contable, es el efecto de transacciones distintas a las efectuadas con los accionistas de la SOFOM durante el período y está representado por la utilidad neta, más el efecto inicial derivado de la primera aplicación del cambio de metodología de calificación de cartera de consumo no revolvente, de conformidad con los criterios contables establecidos por la Comisión y autorizaciones especiales otorgadas por ésta, que se registraron directamente en el capital contable, netos del ISR correspondiente. Estado de flujos de efectivo - El estado de flujos de efectivo presenta la capacidad de la SOFOM para generar el efectivo y equivalentes de efectivo, así como la forma en que la SOFOM utiliza dichos flujos de efectivo para cubrir sus necesidades. La preparación del Estado de Flujos de Efectivo se lleva a cabo sobre el método indirecto, partiendo del resultado neto del período con base a lo establecido en el Criterio D-4 “Estados de flujos de efectivo” de las Disposiciones. El flujo de efectivo en conjunto con el resto de los estados financieros proporciona información que permite: Evaluar los cambios en los activos y pasivos de la SOFOM y en su estructura financiera. Evaluar tanto los montos como las fechas de cobro y pagos, con el fin de adaptarse a las circunstancias y a las oportunidades de generación y/o aplicación de efectivo y los equivalentes de efectivo. 17 Cuentas de orden (ver Nota 13) - Activos y Pasivos contingentes: Registra el importe de las sanciones económicas impuestas por la Comisión o cualquier otra autoridad administrativa o judicial, en tanto no se cumpla con la obligación de pago de dichas sanciones, por haber interpuesto recursos de revocación. - Compromisos crediticios: El saldo representa el importe de los créditos personales otorgadas por la SOFOM no dispuestos por los acreditados. - Intereses devengados no cobrados derivados de cartera de crédito vencida: Se registran los intereses devengados a partir de que un crédito de cartera vigente es traspasado a cartera vencida. Los intereses que se generan del crédito a partir del traspaso del rubro antes mencionado se registran en la cuenta de orden. - Otras cuentas de registro: En esta cuenta se registran entre otras, los montos de cartera de crédito por grado de riesgo exceptuada y no calificada. 3. Cartera de crédito La tasa promedio de colocación durante 2013 y 2012 fue de 25.34% y 25.91%, respectivamente. La cartera reestructurada y renovada al 31 de diciembre, se integra como sigue: Cartera reestructurada 2013 Vigente Créditos de consumo $ Cartera reestructurada 2012 Vencida 1,855,304 $ 166,308 Vigente Créditos de consumo $ Total $ 2,021,612 Vencida 2,284,467 $ Total 229,405 $ 2,513,872 Al 31 de diciembre, la cartera vencida muestra la siguiente antigüedad: Período Cartera a 2013 Créditos de consumo De 1 a 180 $ 1,780,142 De 181 a 365 $ De 365 a 2 años 4,363 $ 1,964 Total $ 1,786,469 Período Cartera a 2012 Créditos de consumo De 1 a 180 $ 2,185,184 De 181 a 365 $ 46,284 De 365 a 2 años $ 4,501 Total $ 2,235,969 18 4. Estimación preventiva para riesgos crediticios Al 31 de diciembre de 2013 y 2012, se mantiene una estimación para riesgos crediticios por $6,642,976 y $7,604.969, respectivamente, que se asignó como sigue: Cartera vigente 2013 Tarjeta de crédito Resto consumo Cartera vencida $ 4,566,161 845,981 $ 733,345 497,489 $ 5,299,506 1,343,470 $ 5,412,142 $ 1,230,834 $ 6,642,976 Cartera vigente 2012 Tarjeta de crédito Resto consumo Reserva asignada Cartera vencida Reserva asignada $ 4,731,203 1,498,088 $ 697,374 678,304 $ 5,428,577 2,176,392 $ 6,229,291 $ 1,375,678 $ 7,604,969 Al 31 de diciembre de 2013 y 2012 la SOFOM mantenía una estimación preventiva para riesgos crediticios equivalente al 372% y 340% de la cartera vencida, respectivamente. La estimación preventiva resultado de la calificación de cartera al 31 de diciembre de 2013 y 2012 registradas en el mismo año, así como las reservas adicionales se integran como sigue: 2 0 1 3 Clasificación de la cartera Monto por grado de reserva de riesgo registrada Grado de riesgo del crédito A B C D E Cartera base de calificación Intereses cobrados por anticipado Cartera de crédito neta Reservas adicionales Provisiones preventivas registradas $ 23,892,975 18,366,634 6,937,371 4,092,167 532,844 53,821,991 $ 793,357 1,823,448 1,220,318 2,410,684 378,123 6,625,930 (16) 53,821,975 2 0 1 2 Clasificación de la cartera Monto por grado de reserva de riesgo registrada $ 22,735,105 33,963,904 4,631,835 2,305,461 203,262 63,839,567 $ 1,536,009 2,513,074 1,618,427 1,628,053 272,658 7,568,221 11 63,839,578 17,046 $ 6,642,976 36,748 $ 7,604,969 La cartera clasificada en el grado de riesgo “D” y “E” es identificada como cartera emproblemada. 19 A continuación se muestra el movimiento de provisiones preventivas para riesgos crediticios por el ejercicio terminado al 31 de diciembre de 2013 y 2012: 2013 Saldo inicial $ Provisiones (aplicaciones) con cargo (crédito) a: Resultados Aplicaciones y quitas Otros Saldo final 7,604,969 2012 $ 9,221,550 (8,950,598) (1,232,945) $ 6,642,976 7,017,761 6,876,094 (6,288,886) $ 7,604,969 Liberación de estimación preventiva para riesgos crediticiosDerivado de un requerimiento de la Comisión a la SOFOM, durante el tercer y cuarto trimestre de 2011, así como el primer y segundo trimestre de 2012 llevó a cabo un programa exhaustivo de revisión y depuración de cuentas inactivas con la finalidad de determinar el número de cuentas a reactivar, así como las cuentas no reactivables y de esta manera identificar el monto de estimación preventiva para riesgos crediticios correspondientes a estas últimas. Como resultado de dicho programa, se depuraron 1,283,671 cuentas y ante la dificultad de lograr reactivaciones, se cancelaron 1,686,582 cuentas inactivas y consecuentemente se disminuyó la estimación preventiva para riesgos crediticios por un importe de $1,580,060, acreditándose a los resultados del ejercicio un importe de $313,112, en el año de 2012 y $1,266,948, en 2011. Este importe se presenta neto en el rubro del estado de resultados “Estimación preventiva para riesgos crediticios”. La cartera de tarjeta de crédito considerada inactiva, es decir, que simultáneamente el saldo a pagar sea igual o menor a cero y el pago realizado sea igual a cero, se clasificarán en el grado de riesgo “B-1” y por lo tanto estas tarjetas y las líneas de crédito no dispuestas por el acreditado que de acuerdo con la nueva metodología se califican y generan una reserva, se presentan como grado de riesgo “B-1”. 5. Otras cuentas por cobrar, neto Al 31 de diciembre se integran como sigue: 2013 Deudores diversos Impuestos acreditables $ Menos - Estimación para cuentas de cobro dudoso Total 702,232 1,175,831 1,878,063 2012 $ (47,742) $ 1,830,321 231,152 199,002 430,154 (41,914) $ 388,240 Los deudores diversos están integrados principalmente por importes relacionados al costo operativo de la tarjeta de crédito de la SOFOM. 20 6. Préstamos bancarios Durante el mes de septiembre de 2008, la SOFOM contrató una línea de crédito con el Banco por un importe de $60,000,000. La línea de crédito se fijó a un plazo de 12 meses, con pago de capital al vencimiento así como pago mensual de intereses a una tasa de interés variable, basada en la Tasa de Interés Interbancaria de Equilibrio (TIIE) más 70 puntos base. En el mes de septiembre de 2012, la SOFOM renovó la línea de crédito con el Banco por un importe de $50,000,000, la cual se fijó a un plazo de 12 meses con pago de capital al vencimiento, así como pago mensual de intereses a una tasa de interés variable, basada en la TIIE más 70 puntos base. En el mes de agosto de 2013, la SOFOM renovó la línea de crédito con el Banco por un importe de $59,930,000, la cual se fijó a un plazo de 12 meses con pago de capital al vencimiento, así como pago mensual de intereses a una tasa de interés fija, basada en la TIIE. Tal como se menciona en la Nota 1, la SOFOM es subsidiaria del Banco y dado que no se requirió la constitución de garantías de la línea de crédito, la SOFOM se obliga a mantener los niveles de reservas e índices de capitalización que por normatividad establezcan las autoridades competentes y que sean necesarias en virtud de la cartera crediticia adquirida y de aquella que vaya generando con su operación. 7. Acreedores diversos y otras cuentas por pagar Al 31 de diciembre se integran como sigue: 2013 Provisión para obligaciones diversas Acreedores diversos Impuesto al valor agregado por pagar Dividendos decretados y reducción de capital pendiente de pago $ 418,176 181,444 195,993 $ 3,400,000 $ 8. 2012 4,195,613 425,458 280,851 262,289 - $ 968,598 Transacciones y saldos con compañías relacionadas En virtud que la SOFOM forma parte del Grupo Financiero, lleva a cabo, operaciones de importancia entre empresas relacionadas tales como, préstamos bancarios, inversiones en valores, prestación de servicios, etc., la mayoría de las cuales originan ingresos a una entidad y egresos a otra. Los saldos por cobrar y pagar con partes relacionadas al 31 de diciembre de 2013 y 2012, ascienden a: 2013 2012 Por cobrarDisponibilidades: Banco Santander (México), S.A. $ 5 $ 5 Por pagarPréstamos bancarios: Banco Santander (México), S.A. $ 39,803,097 $ 47,412,835 21 Las principales transacciones realizadas con partes relacionadas al 31 de diciembre de 2013 y 2012 son: 2013 2012 Ingresos porIntereses ganados por inversión: Banco Santander (México), S.A. $ 65,879 $ 21,416 Egresos porIntereses préstamos bancarios: Banco Santander (México), S.A. $ 2,584,992 $ 2,334,722 $ 67,500 $ - $ 79,886 $ - $ 1,590,248 $ 1,162,193 $ 236 $ 227 Otros ingresos de la operación: Banco Santander (México), S.A. Servicios de Cobranza, Recuperación y Seguimiento, S.A. de C.V. Servicios administrativos: Banco Santander (México), S.A. Gesban México Servicios Administrativos Globales, S.A. de C.V Las disponibilidades con compañías relacionadas consisten en una chequera con un saldo al 31 de diciembre de 2013 y 2012 de $5 en ambos años. La SOFOM tiene contratada con el Banco, una línea de crédito por la cual reconoce un pasivo por el monto de capital e intereses que adeuda al Banco y el correspondiente gasto por intereses que se registran en el rubro de “gastos por intereses”. La SOFOM tiene un contrato de Prestación de Servicios Profesionales con el Banco, quien le provee de servicios administrativos por lo cual la SOFOM registró al 31 de diciembre de 2013 y 2012 un gasto por $1,590,248 y $1,162,193, respectivamente. La Administración de la SOFOM considera que las operaciones celebradas con partes relacionadas fueron determinadas considerando los precios y montos de las contraprestaciones que hubieran utilizado con o entre partes independientes en operaciones comparables. 9. Impuestos a la utilidad De conformidad con las reformas fiscales comentadas en la Nota 1, a continuación se señalan las principales modificaciones que afectan a la SOFOM. Principales reformas a la Ley del Impuesto Sobre la Renta, Ley del Impuesto Empresarial a Tasa Única, Ley de Depósitos en Efectivo y Ley del Impuesto al Valor Agregado. a) Impuesto sobre la Renta Se deja en forma definitiva la tasa del 30%. Se elimina transitoriedad para 2014 de la tasa del 29% y la tasa del 28 % establecida en la Ley del Impuesto Sobre la Renta a partir del 2015. Se establece un Impuesto Sobre la Renta adicional, sobre dividendos pagados del 10% cuando los mismos sean distribuidos a personas físicas y residentes en el extranjero. El Impuesto Sobre la Renta se paga vía retención y es un pago definitivo a cargo del accionista. En el caso de extranjeros se podrán aplicar tratados para evitar la doble tributación. Este impuesto será aplicable por la distribución de utilidades generadas a partir del 2014. Se limita la deducción de pagos a trabajadores que sean ingresos exentos para los mismos al 47% o al 53% si se cumplen ciertos requisitos. 22 b) Impuesto Empresarial a Tasa Única e Impuesto a los Depósitos en Efectivo Se abrogan la Ley del Impuesto Empresarial a Tasa Única (“Ley del IETU”) y la Ley del Impuesto a los Depósitos en Efectivo. c) Impuesto al Valor Agregado Se homologa la tasa del Impuesto al Valor Agregado (“IVA”) a nivel nacional, incrementándose la tasa en zona fronteriza del 11% al 16%. La SOFOM está sujeta en 2013 al Impuesto Sobre la Renta (“ISR”) y al Impuesto Empresarial a Tasa Única (“IETU”). A partir de 2014 derivado de la reforma fiscal, la Ley del IETU se abroga como se comentó anteriormente. El ISR se acumula o deduce el efecto de la inflación sobre ciertos activos y pasivos monetarios a través del ajuste anual por inflación. La tasa del ISR para los ejercicios 2013 y 2012 es del 30%. Las reformas fiscales mencionadas anteriormente establecen que la tasa del ISR será del 30% para el 2014 y para los siguientes ejercicios. La Ley del IETU considera como regla general, los ingresos, las deducciones y ciertos créditos fiscales con base en flujos de efectivo, sin embargo, la SOFOM respecto de los servicios por los que paguen y cobren intereses los determinan a través del margen financiero con base en lo devengado. La Ley del IETU establece que el impuesto se causará para el año de 2013 y 2012 a la tasa del 17.5% Para el ejercicio 2012 y 2013, el impuesto a la utilidad causado es el que resulta mayor entre el ISR y el IETU. Con base en proyecciones financieras y las reformas fiscales para el año 2014, las cuales abrogan el IETU como se ha comentado, la SOFOM esencialmente pagará ISR, por lo cual reconoce únicamente ISR diferido. La provisión en resultados de ISR y IETU se integra como sigue: 2013 Corriente: ISR $ 1,976,726 2012 $ 2013 Diferido: ISR $ (140,711) 2,427,595 2012 $ (430,772) Conciliación del resultado contable y fiscal - Las principales partidas que afectaron la determinación del resultado fiscal de la SOFOM fueron el ajuste anual por inflación, las provisiones de gastos, y la deducción por incobrabilidad, respecto del incremento contable de la estimación. Pérdidas fiscales por amortizar y Crédito fiscal para IETU - Al 31 de diciembre de 2013, la SOFOM no cuenta con créditos fiscales para IETU, ni con pérdidas fiscales por amortizar para efectos del ISR. El ISR diferido - Al 31 de diciembre de 2013 y 2012, se integran como sigue: 2013 ISR diferido activo: Provisiones preventivas para riesgo crediticios pendientes de deducir Pasivos acumulados Comisiones cobradas por anticipado Minusvalía de instrumentos financieros Impuestos diferidos (neto) 2012 $ 4,542,054 137,816 164,285 6,945 $ 4,365,895 162,091 175,464 6,939 $ 4,851,100 $ 4,710,389 23 La conciliación de la tasa legal del ISR y la tasa efectiva expresada como un porcentaje de la utilidad antes de impuestos a la utilidad es: 2013 2012 Tasa legal 30% 30% (Menos) más efecto en cartera de crédito (1%) 2% Efectos de inflación fiscal y no deducibles (1%) (4%) Tasa efectiva 28% 28% Otros aspectos fiscales - Al 31 de diciembre, se tienen los siguientes saldos: 2013 Cuenta de utilidad fiscal neta Cuenta de capital de aportación 10. $ $ 9,869,015 14,980,385 2012 $ $ 9,127,310 14,408,373 Capital contable El capital social a valor nominal al 31 de diciembre se integra como sigue: 2013 Capital FijoAcciones Serie "A" Acciones Serie "B" Total Número de acciones 2012 2013 2012 50,000 3,917,951,821 50,000 5,182,951,821 $ 50 3,917,952 $ 50 5,182,952 $ 3,918,001,821 5,183,001,821 $ 3,918,002 $ 5,183,002 En Asamblea General Ordinaria de Accionistas del 18 de abril de 2013 se acordó que toda vez que los estados financieros fueron aprobados por dicha Asamblea, reportaron una utilidad neta en el ejercicio social de 2012, por la cantidad de $5,234,280 se efectuaron las siguientes aplicaciones: a. De la utilidad neta obtenida en el ejercicio, la cantidad de $261,714 equivalentes al 5% del resultado del ejercicio, a la cuenta de “Reserva Legal”. b. El resto de la utilidad neta, por la cantidad de $4,972,566 a la cuenta de “Resultados de ejercicios anteriores”. En Asamblea General Ordinaria de Accionistas del 1 de agosto de 2013, se acordó: a. El pago de un dividendo en efectivo a los accionistas de la SOFOM proveniente de la cuenta de “Resultados de ejercicios anteriores”, por la cantidad de $3,950,000, el cual se liquidó el 26 de agosto de 2013. En Asamblea General Ordinaria de Accionistas del 11 de diciembre de 2013, se acordó y se aprobó: a. El pago de un dividendo en efectivo a los accionistas de la SOFOM proveniente de la cuenta de “Resultado de ejercicios anteriores”, por la cantidad de $2,135,000, el cual se pagará a más tardar en el mes de junio de 2014. 24 b. La disminución del capital social, en su parte variable, por la cantidad de $1,265,000, mediante la cancelación de 1,265,000,000 acciones serie “B”, el monto a distribuirse a los accionistas, se pondrá a su disposición a más tardar en el mes de junio de 2014. En caso de repartir utilidades que no hubieran causado el impuesto aplicable a la SOFOM tendrá que pagarse al distribuir el dividendo. Por lo anterior, la SOFOM debe llevar cuenta de las utilidades sujetas a cada tasa. Las reducciones de capital causarán impuesto sobre el excedente del monto repartido contra su valor fiscal, determinado de acuerdo a lo establecido por la Ley del Impuesto Sobre la Renta. La SOFOM está a la disposición legal que requiere de cuando menos un 5% de las utilidades netas de cada año, sean separadas y traspasadas a un fondo de reserva de capital, hasta que sea equivalente al 20% de capital social pagado. 11. Margen financiero Al 31 de diciembre, los principales conceptos que conforman el margen financiero son: 2013 Ingresos por intereses: Intereses y rendimientos de tarjeta de crédito Intereses y rendimientos de créditos al consumo Otros $ 9,465,384 7,016,389 251,948 $ 8,242,535 6,734,210 21,416 Total ingresos por intereses 16,733,721 14,998,161 Gastos por intereses: Intereses por préstamos bancarios y otros organismos (2,584,992) (2,334,722) Total gastos por intereses (2,584,992) (2,334,722) Margen financiero 12. 2012 $ 14,148,729 $ 12,663,439 Otros ingresos de la operación Al 31 de diciembre, se integran como sigue: 2013 13. 2012 Recuperación de cartera de crédito castigada Gastos por recuperación de cartera Otros $ 978,161 (232,913) (177,812) $ 826,158 (376,886) (211,950) Total $ 567,436 $ 237,322 Cuentas de orden Las cuentas de orden no forman parte integral del balance general y solamente fueron sujetos de auditoría externa las cuentas de orden en donde se registran las operaciones que tienen una relación directa con las cuentas del balance general, las cuales son las siguientes: activos y pasivos contingentes, compromisos crediticios e intereses devengados no cobrados derivados de cartera de crédito vencida. 25 En adición a las cuentas de orden mencionadas anteriormente se tienen las siguientes: a. Otras cuentas de registro (no auditado) Al 31 de diciembre de 2013 y 2012 las otras cuentas de registro presentan un saldo de $53,826,459 y $63,843,675, respectivamente. 14. Administración integral de riesgos (cifras no auditadas) La gestión del riesgo se considera por la SOFOM como un elemento competitivo de carácter estratégico con el objetivo último de maximizar el valor generado para el accionista. Esta gestión está definida, en sentido conceptual y organizacional, como un tratamiento integral de los diferentes riesgos (riesgo de mercado, riesgo de liquidez, riesgo de crédito, riesgo de contrapartida, riesgo operativo, riesgo legal y riesgo tecnológico), asumidos por la SOFOM en el desarrollo de sus actividades. La administración que la SOFOM haga del riesgo inherente a sus operaciones es esencial para entender y determinar el comportamiento de su situación financiera y para la creación de un valor en el largo plazo. En cumplimiento a lo establecido por las disposiciones de carácter prudencial en materia de Administración Integral de Riesgos aplicables a las sociedades de objeto múltiple reguladas emitidas por la Comisión, el Consejo de Administración acordó la constitución del Comité de Administración Integral de Riesgos de la SOFOM, funcionando bajo los lineamientos indicados en las citadas disposiciones. Este Comité sesiona mensualmente y vigila que las operaciones se ajusten a los objetivos, políticas y procedimientos aprobados por el Consejo de Administración para la Administración Integral de Riesgos. El Comité de Administración Integral de Riesgos a su vez delega en la Unidad de Administración Integral de Riesgos la responsabilidad de implementar los procedimientos para la medición, administración y control de riesgos, conforme a las políticas establecidas; asimismo le otorga facultades para autorizar excesos a los límites establecidos, debiendo en este caso de informar al propio Consejo de Administración sobre dichas desviaciones. Gestión de activos y pasivos El Comité de Activos y Pasivo (“ALCO”) es responsable de determinar las directrices de gestión del riesgo de margen financiero, valor patrimonial y liquidez, que deben seguirse. Bajo este enfoque, la Vicepresidencia de Administración y Finanzas tiene la responsabilidad de ejecutar las estrategias definidas en el Comité de Activos y Pasivos con el fin de modificar el perfil de riesgo del balance comercial mediante el seguimiento de las políticas establecidas, para lo que es fundamental atender a los requerimientos de información para los riesgos de tasa de interés, de tipo de cambio y de liquidez. Como parte de la gestión financiera de la SOFOM, se analiza la sensibilidad del margen financiero (“NIM”) y del valor patrimonial (“MVE”) de los distintos rubros del balance, frente a variaciones de las tasas de interés. Esta sensibilidad se deriva de los desfases en las fechas de vencimiento y de modificación de las tasas de interés que se producen en los distintos rubros de activo y pasivo. El análisis se realiza a partir de la clasificación de cada rubro sensible a tasas de interés a lo largo del tiempo, conforme a sus fechas de amortización, vencimiento, o modificación contractual de tasa de interés aplicable. Utilizando técnicas de simulación, se mide la valoración previsible del margen financiero y del valor patrimonial ante distintos escenarios de tasas de interés, y la sensibilidad de ambos, frente a un movimiento extremo de los mismos. El Comité de Activos y Pasivos adopta estrategias de inversión y coberturas para mantener dichas sensibilidades dentro del rango objetivo. 26 Límites Los límites se emplean para controlar el riesgo global de la SOFOM, a partir de cada uno de sus portafolios y libros. La estructura de límites se aplica para controlar las exposiciones y establecen el riesgo total otorgado a las unidades de negocio. Estos límites se establecen para el VaR, alerta de pérdida, pérdida máxima, volumen equivalente de tipo de interés, delta equivalente de renta variable, posiciones abiertas en divisas, sensibilidad del margen financiero y sensibilidad de valor patrimonial. Riesgo de liquidez El riesgo de liquidez está asociado a la capacidad que la SOFOM tenga de financiar los compromisos adquiridos, a precios de mercados razonables, así como de llevar a cabo sus planes de negocio con fuentes de financiación estables. Los factores que influyen pueden ser de carácter externo (crisis de liquidez) e interno por excesiva concentración de vencimientos. La SOFOM realiza una gestión coordinada de los vencimientos de activos y pasivos, realizando una vigilancia de perfiles máximos de desfase temporal. Esta vigilancia se basa en análisis de vencimientos de activos y pasivos tanto contractuales como de gestión. Cabe agregar que el riesgo de liquidez se limita en términos de un nivel de iliquidez acumulada durante un período de 1 mes y en términos de un nivel de coeficiente de liquidez establecido. Riesgo de crédito La gestión del riesgo de crédito de la SOFOM se desarrolla de forma diferenciada para los distintos segmentos de clientes a lo largo de las tres fases del proceso crediticio: admisión, seguimiento y recuperación. Bajo una perspectiva global, la gestión del riesgo de crédito en la SOFOM se ocupa de la identificación, medición, integración y valoración de riesgo agregado y de la rentabilidad ajustada al mismo, cuyo propósito es vigilar los niveles de concentración de riesgo y acomodarlos a los límites y a los objetivos establecidos. Se identifican y distinguen los riesgos que se gestionan de forma estandarizada (créditos de consumo). Los riesgos estandarizados requieren, por sus características especiales (gran número de operaciones de cuantía relativamente reducida), una gestión diferenciada que permita un tratamiento eficaz y un empleo eficiente de recursos, para lo que se utilizan herramientas automáticas de decisión (sistemas expertos y de “credit scoring”). Las Unidades de Recuperación constituyen una pieza básica en la gestión del riesgo irregular, con el objetivo de minimizar la pérdida final para la SOFOM. Estas unidades se ocupan de la gestión especializada del riesgo a partir de su calificación como riesgo irregular (incumplimiento oportuno de pago). La SOFOM ha llevado a cabo una política de crecimiento selectivo del riesgo y de rigor en el tratamiento de la morosidad y sus provisiones, basada en los criterios de prudencia definidos por la SOFOM. Probabilidad de incumplimiento y pérdidas esperadas Según se establece en los lineamientos en materia de Administración Integral de Riesgos, contenidos en las Disposiciones de Carácter General Aplicables a las Sociedades Financieras de Objeto Múltiple Reguladas, como parte de la administración de los riesgos de crédito, las sofomes deberán calcular la probabilidad de incumplimiento. El sistema permite estimar la probabilidad de incumplimiento: a. La probabilidad de incumplimiento (“PD”). Para las carteras de “Retail”, se toman las probabilidades de incumplimiento estándares que marca el acuerdo de Basilea. 27 b. Una vez determinada la probabilidad de incumplimiento, se toman los parámetros de “Severidad de la Pérdida” (“LGD”) y de “Exposición al momento del Incumplimiento” (“EAD”) señalados en el acuerdo de Basilea III. Una vez obtenidos los factores anteriores, la Pérdida Esperada (“PE”) se calcula mediante la siguiente fórmula: Pérdida Esperada = Probabilidad de Incumplimiento x Severidad de la Pérdida x Exposición al momento del Incumplimiento Es decir: PE = PD * LGD * EAD Riesgo operativo En materia de riesgo operativo la SOFOM, alineado con la metodología corporativa, cuenta con políticas, procedimientos y metodología para la identificación, control, mitigación, vigilancia y revelación de los riesgos operativos. Para la identificación y agrupación de los riesgos operacionales, se utilizan las distintas categorías y líneas de negocio definidas por los organismos reguladores tanto como locales como los de supervisión a nivel SOFOM. La metodología está basada en la identificación y documentación de riesgos, controles y los procesos relacionados y utiliza herramientas cuantitativas y cualitativas tales como cuestionarios de autoevaluación, el desarrollo de bases de datos históricos e indicadores de riesgo operativo, etc., tanto para el control como la mitigación y revelación de los mismos. Riesgo legal El riesgo legal, se define como la pérdida potencial por el incumplimiento de las disposiciones legales y administrativas aplicables, la emisión de resoluciones administrativas y judiciales desfavorables y la aplicación de sanciones, en relación con las operaciones que la SOFOM lleva a cabo. En cumplimiento a los lineamientos en materia de Administración Integral de Riesgos, se desarrollan las funciones siguientes: a) Establecimiento de políticas y procedimientos para analizar la validez jurídica y procurar la adecuada instrumentación de los actos jurídicos celebrados, b) Estimación del monto de pérdidas potenciales derivado de resoluciones judiciales o administrativas desfavorables y la posible aplicación de sanciones, c) Análisis de los actos jurídicos que se rijan por un sistema jurídico distinto al nacional, d) Difusión entre los directivos y empleados, de las disposiciones legales y administrativas aplicables a las operaciones y e) Realización, cuando menos anualmente, auditorias legales internas. Riesgo tecnológico El riesgo tecnológico, se define como la pérdida potencial por daños, interrupción, alteración o fallas derivadas del uso o dependencia en el hardware, software, sistemas, aplicaciones, redes y cualquier otro canal de distribución de información en la prestación de servicios de otorgamiento de crédito con los clientes de la SOFOM. La SOFOM ha adoptado un modelo corporativo para la gestión del riesgo tecnológico, el cuál se encuentra integrado a los procesos de servicio y soporte de las áreas informáticas, para identificar, vigilar, controlar, mitigar e informar los riesgos de tecnología informática a los que está expuesta la operación, tendiente a priorizar en el establecimiento de medidas de control que reduzcan la probabilidad de materialización de riesgos. 28 15. Servicios administrativos Al 31 de diciembre de 2013 y 2012, la SOFOM tiene contratos por prestación de servicios (a recibir), relacionados con su operación. Durante los ejercicios 2013 y 2012, se devengaron $1,590,249 y $1,162,193 por este concepto respectivamente. 16. Índice de capitalización Al 31 de diciembre de 2013, la SOFOM presenta un índice de capitalización como sigue, el cual es superior al mínimo requerido por las autoridades: De operaciones referidas a: Tasa nominal en moneda nacional Tasa nominal en moneda nacional (Sobretasa) Total riesgo de mercado Activos en riesgo Posiciones equivalentes $ Emisor posiciones títulos de deuda Acreditados en operaciones de crédito Total riesgo de crédito Total riesgo operacional Total riesgo $ 974,585 124 974,709 Requerimiento de capital $ 77,967 10 77,977 2,492 49,384,730 49,387,222 199 3,950,778 3,950,977 9,254,269 740,342 59,616,200 $ 4,769,296 Capital Básico Requerido Capital Básico Real Sobrante de Capital 7.00% 9.06% 2.06% $ 4,173,134 5,402,377 1,229,243 Capital Básico Requerido Capital Básico Real Sobrante de Capital 8.50% 9.06% 0.56% 5,067,377 5,402,377 335,000 10.50% 9.06% (1.44%) 6,259,701 5,402,377 (857,324) Cómputo de capitalización: Capital Neto Requerido Capital Neto Real Sobrante de Capital 17. Nuevos pronunciamientos contables Durante 2013 el CINIF promulgó las siguientes NIF, que entran en vigor a partir del 1 de enero de 2014, permitiéndose su aplicación anticipada como sigue: NIF B-12, Compensación de activos financieros y pasivos financieros NIF C-11, Capital contable NIF C-14, Transferencia y baja de activos financieros Mejoras a las NIF 2014 29 Algunos de los principales cambios que establecen estas normas, son: NIF B-12, Compensación de activos financieros y pasivos financieros - Establece las normas de presentación y revelación de la compensación de activos y pasivos financieros, en el estado de posición financiera, indicando que esta solo debe proceder cuando: a) se tiene un derecho y obligación legal de cobrar o pagar un importe compensado, y b) el monto resultante de compensar el activo con el pasivo financiero refleja los flujos de efectivo esperados de la entidad al liquidar dos o más instrumentos financieros. Asimismo, establece que una entidad debe compensar solo cuando se cumplan las siguientes dos condiciones: 1) tenga un derecho legalmente exigible y vigente de compensar el activo financiero y el pasivo financiero en cualquier circunstancia; y a su vez, 2) tenga la intención de liquidar el activo y pasivo financiero sobre una base compensada o de realizar el activo financiero y liquidar el pasivo financiero simultáneamente. NIF C-11, Capital contable - El Boletín C-11 anterior establecía que, para que los anticipos para futuros aumentos de capital se presenten en el capital contable, debía existir “…resolución en asamblea de socios o propietarios de que se aplicarán para aumentos al capital social en el futuro…”. Esta NIF requiere además que se fije el precio por acción a emitir por dichos anticipos y que se establezca que no pueden reembolsarse antes de capitalizarse, para que califiquen como capital contable. Adicionalmente señala en forma genérica cuándo un instrumento financiero reúne las características de capital para considerarse como tal, ya que de otra manera sería un pasivo. NIF C-14, Transferencia y baja de activos financieros- Establece las normas relativas al reconocimiento contable de las transferencias y bajas de activos financieros distintos del efectivo y equivalentes de efectivo, tales como instrumentos financieros por cobrar o negociables, así como la presentación en los estados financieros de dichas transferencias y las revelaciones relativas. Para que una transferencia califique también como baja, debe haber una cesión completa de los riesgos y beneficios del activo financiero. El transferente del activo financiero lo dará de baja de su estado de posición financiera hasta el momento en que ya no tenga un beneficio o pérdida futura con respecto al mismo. De manera inversa, el receptor asumirá los riesgos inherentes a dicho activo financiero adquirido y tendrá un rendimiento adicional si los flujos de efectivo originados por el mismo son superiores a los originalmente estimados o una pérdida, si los flujos recibidos fueran inferiores. Mejoras a las NIF 2014- El objetivo de las Mejoras a las Normas de Información Financiera 2014 (Mejoras a las NIF 2014) es incorporar en las propias Normas de Información Financiera cambios y precisiones con la finalidad de establecer un planteamiento normativo más adecuado. Las Mejoras a las NIF se presentan clasificadas en aquellas mejoras que generan cambios contables en valuación, presentación o revelación en los estados financieros de las entidades en aquellas mejoras que son modificaciones a las NIF para hacer precisiones a las mismas, que ayudan a establecer un planteamiento normativo más claro y comprensible; por ser precisiones, no generan cambios contables en los estados financieros de las entidades. Las Mejoras a las NIF que generan cambios contables son las siguientes: NIF C-5, Pagos anticipados- Se agregó un párrafo para establecer que cuando una entidad compra bienes o servicios cuyo pago está denominado en moneda extranjera y al respecto hace pagos anticipados a la recepción de los mismos, las fluctuaciones cambiarias entre su moneda funcional y la moneda de pago no deben afectar el monto reconocido del pago anticipado. Boletín C-15, Deterioro en el valor de los activos de larga duración y su disposición- Se modifica el Boletín C-15 para indicar que no se permite capitalizar en el valor de algún activo las pérdidas por deterioro. Se modifica también para establecer que los balances generales de periodos anteriores que se presenten comparativos no deben ser reestructurados para la presentación de los activos y pasivos relacionados con operaciones discontinuadas, eliminando la diferencia actual en relación con lo establecido en la Norma Internacional de Información Financiera (NIIF) 5, Activos no Corrientes 30 Mantenidos para la Venta y Operaciones Discontinuadas. Las Mejoras a las NIF que no generan cambios contables son las siguientes: Boletín C-9, Pasivo, provisiones, activos y pasivos contingentes y compromisos - Se elimina el término “afiliada” debido a que no es de uso internacional; el término de uso común actualmente es “parte relacionada”. Boletín C-15, Deterioro en el valor de los activos de larga duración y su disposición- Se modifica la definición del término tasa apropiada de descuento que debe utilizarse para determinar el valor de uso requerido en las pruebas de deterioro para aclarar que dicha tasa apropiada de descuento debe ser en términos reales o nominales, dependiendo de las hipótesis financieras que se hayan utilizado en las proyecciones de flujos de efectivo. A la fecha de emisión de estos estados financieros, la SOFOM está en proceso de determinar los efectos de estas nuevas normas en su información financiera. 18. Autorización de los estados financieros por parte de la Comisión Los estados financieros adjuntos al 31 de diciembre de 2013 y 2012 están sujetos a la revisión por parte de la Comisión, por lo que los mismos pueden ser modificados como resultado de dicha revisión por parte de esta autoridad supervisora. ****** 31