alisis a de de ción • ventos • • • s • ar

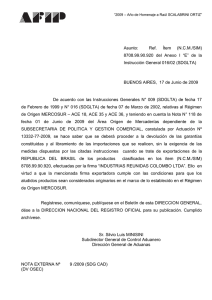

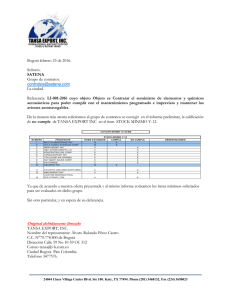

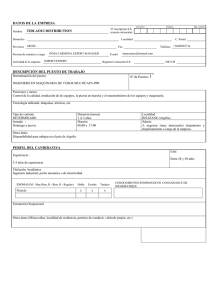

Anuncio