Circular Quincenal N°016/14 - Estudio MARTIN, ASCHENDORF

Anuncio

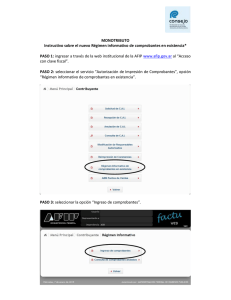

Circular Quincenal N°016/14 Información del 18/11/2014 al 02/12/2014 Autores: Áreas Contabilidad, Impuestos y Sueldos del Estudio Martin Circular Quincenal N°016/14 Información del 18/11/2014 al 02/12/2014 I M P UE S TO S NAC I O N AL E S NORMATIVA Sin novedades. NOTICIAS Y RECORDATORIOS Se recuerda a los Clientes Monotributistas que para la impresión de las facturas, tendrán que presentar la nueva autorización en la imprenta, la cual se obtiene en la Página de AFIP. Por favor, para evitar inconvenientes solicite el servicio en el Estudio. Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Imprentas. Reimpresión del Formulario 960 NM “Data Fiscal” a partir del 01/12/2014 1 A partir del día 1 de diciembre de 2014, inclusive, las imprentas e importadores autorizados por la Administración Federal de Ingresos Públicos deberán reimprimir el Formulario 960/NM - "Data Fiscal" y exhibirlo -según lo establecidopor la RG (AFIP) 3665-.Señalamos que en el Formulario 960/NM "Data Fiscal" deberá indicarse si el contribuyente se encuentra inscripto en carácter de imprenta o importador para terceros en el “Registro Fiscal de Imprentas” -RG (AFIP) 100 y modif.-. Fuente: Errepar PREGUNTAS FRECUENTES REGISTRACIÓN ELECTRÓNICA.Los contribuyentes que a partir del 01/01/2015 están obligados al régimen de factura electrónica, ¿deben cumplir con el régimen de registración electrónica dispuesto por la resolución general (AFIP) 3685? Los responsables inscriptos incluidos en el régimen de factura electrónica están obligados, a partir del 01/01/2015,a cumplir mensualmente con el régimen informativo de compras y ventas establecido en el Título I de la resolución general (AFIP) 3685 y no están obligados a la registración electrónica. Los monotributistas incluidos en factura electrónica -RG (AFIP) 3067- no están obligados al régimen de información de compras y ventas ni a la registración electrónica. Estudio Martin, Aschendorf & Asociados Fuente: Errepar ¿Quiénes se encuentran obligados a almacenar electrónicamente los comprobantes emitidos y recibidos a partir de enero de 2015? Se encuentran obligados a almacenar electrónicamente las registraciones de los comprobantes emitidos y recibidos los sujetos exentos en el IVA que hayan: Adquirido el carácter de autoimpresor en los términos de la resolución general (AFIP) 100 y modificatorias; • Emitido más de doscientos mil (200.000) comprobantes por sus ventas, prestaciones o locaciones de servicios, y el monto total de dichas operaciones haya sido igual o superior a un millón de pesos ($ 1.000.000), incluidos los impuestos nacionales, durante el último ejercicio comercial anual cerrado; • Efectuado ventas por un monto total, incluidos los impuestos nacionales contenidos en ellas, igual o superior a veinte millones de pesos ($ 20.000.000) y emitido no menos de cinco mil (5.000) facturas o documentos equivalentes durante el período mencionado en el punto anterior, o • Hayan sido autorizados para efectuar la emisión y el almacenamiento de duplicados de comprobantes en soportes electrónicos. Por otra parte, se encuentran alcanzados por la obligación de almacenar electrónicamente las registraciones de los comprobantes emitidos y recibidos los contribuyentes y responsables inscriptos en el impuesto al valor agregado que hayan sido autorizados para efectuar la emisión de duplicados electrónicos de comprobantes, excepto que se encuentren obligados a cumplir con el Régimen Informativo de Compras y Ventas establecido por la resolución general (AFIP) 3685. FACTURACIÓN. RESPONSABLES INSCRIPTOS. HABILITACIÓN DE PUNTOS DE VENTA. A raíz de los cambios introducidos por la resolución general (AFIP) 3665 en la resolución general (AFIP) 100, ¿cómo se habilitan o confirman los puntos de venta para los responsables inscriptos? Efectuada esta consulta a la mesa de ayuda de AFIP, el Organismo respondió que los responsables inscriptos en el IVA para habilitar o confirmar los puntos de venta deben utilizar el servicio "Administración de Puntos de Venta y Domicilios" [Sistema de Facturación Asociado: "Factuweb (imprenta) Responsables Inscriptos"]. Fuente: Errepar FACTURACIÓN. MONOTRIBUTO. CÓDIGO DE BARRAS.Los nuevos comprobantes con CAI para los monotributistas, ¿tienen que llevar códigos de barras? Hemos tomado conocimiento de que la mesa de ayuda de AFIP respondió, ante una consulta efectuada acerca de la incorporación del código de barras en la Factura "C", que si bien la obligación de consignar dicho código en los comprobantes -RG (AFIP) 1702- no alcanza a los de tipo "C", los contribuyentes podrán incorporar el citado código en los mencionados comprobantes. Estudio Martin, Aschendorf & Asociados Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Fuente: Errepar 2 Fuente: Errepar FACTURACIÓN. COMPROBANTES DE RESGUARDO. CONCEPTO ¿A qué se denomina comprobantes de resguardo? Los comprobantes de resguardo son aquellos que se solicitan para ser utilizados ante inconsistencias con otro sistema de emisión (controlador fiscal, factura electrónica, etc.). Estos comprobantes tienen un plazo de vencimiento de dos años, según las modificaciones efectuadas recientemente por la resolución general (AFIP) 3665 en la resolución general (AFIP) 100. Fuente: Errepar FACTURACIÓN MONOTRIBUTO.Resolución general (AFIP) 3665. Los nuevos comprobantes con CAI para los monotributistas comienzan desde el “00000001”. ¿Qué sucede con el punto de venta? ¿Se utilizan los mismos que se venían usando o se habilita uno nuevo? Ante una consulta efectuada a la mesa de ayuda de AFIP, el Organismo respondió que se deben informar en el servicio con clave fiscal “Autorización de Impresión de Comprobantes”, opción “ABM Puntos de Ventas”, los puntos de venta que se encuentran utilizando. Agregó que, no obstante, se podrá habilitar un nuevo punto de venta a fin de evitar posibles inconvenientes en la registración de los comprobantes por parte de los receptores de los mismos. Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Fuente: Errepar 3 SUJETOS ¿Cuáles son los sujetos que se encuentran afectados por las nuevas modificaciones de las normas de facturación? Las modificaciones establecidas por las resoluciones generales (AFIP) 3665 y 3666 afectan tanto a personas físicas como a jurídicas, ya sea el caso de: a) los responsables inscriptos, los exentos y los no alcanzados en el IVA, b) los sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes, y c) los sujetos habilitados en el “Registro Fiscal de Imprentas, Autoimpresores e Importadores”. Fuente: Errepar COMPROBANTES.Cuentas de venta y líquido producto. Las notas de venta y líquido producto, ¿tienen el mismo tratamiento que las facturas? Son documentos equivalentes a las facturas, según el artículo 9 de la resolución general (AFIP) 1415, y están comprendidos en el artículo 1 de la resolución general (AFIP) 100. Fuente: Errepar Estudio Martin, Aschendorf & Asociados Presupuestos, notas de pedido y documentos análogos ¿Cómo afectan las últimas modificaciones a la emisión de notas de pedido? Presupuestos, notas de pedido y documentos análogos que se identifican con la letra X y la leyenda “Documento no válido como factura”, contemplados en el Anexo IV, apartado A, punto 3, de la resolución general (AFIP) 1415 y modificaciones, no han sufrido modificaciones. Fuente: Errepar Recibos que respaldan operaciones. Un profesional que emite recibos C (en lugar de facturas), ¿deberá realizar el nuevo procedimiento para la solicitud de emisión de sus comprobantes? En el caso de un profesional monotributista (no obligado a emitir factura electrónica) que utilizaba hasta la fecha recibos C, tendrá que seguir las nuevas formalidades y el nuevo procedimiento para solicitar la impresión de estos recibos, los cuales llevarán código de autorización de impresión (CAI) y fecha de vencimiento, a partir de que entren en vigencia las modificaciones de la resolución general (AFIP) 3665. En otras palabras, a partir del 01/11/2014 la solicitud de impresión de comprobantes deberán realizarla a través del procedimiento dispuesto por el nuevo régimen. Y los comprobantes que se encuentren en existencia hasta el 31/10/2014 (sin CAI y sin fecha de vencimiento) podrán utilizarlos hasta el 31/12/2014. Fuente: Errepar Hasta que resulten de aplicación las modificaciones, los monotributistas y los contribuyentes exentos o no alcanzados en el IVA pueden utilizar el remito X para traslados entre distintas jurisdicciones. A partir de que entren en vigencia las modificaciones en cuestión, estos sujetos deberán utilizar remitos R. Desde entonces, el remito X solo podrá ser utilizado para traslados dentro del mismo predio o parque industrial. También continúa siendo válido el remito X emitido con el controlador fiscal de vieja tecnología como documento no fiscal homologado. Por otra parte, señalamos que no se efectuaron modificaciones en cuanto a quiénes tienen que emitir el remito y en qué oportunidad corresponde hacerlo. Fuente: Errepar Autoimpresores. Comprobantes de resguardo. Los autoimpresores, ¿se encuentran obligados a emitir comprobantes de resguardo? Los autoimpresores tienen que tener comprobantes de resguardo, impresos por imprenta, según lo establecido en el artículo 23 de la resolución general (AFIP) 100 y modificaciones. Fuente: Errepar Estudio Martin, Aschendorf & Asociados Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Remito. Traslado de mercaderías. A partir de las nuevas disposiciones, ¿en qué casos se podrá utilizar el remito X? 4 AUTOIMPRESORES E IMPRENTAS. Un autoimpresor actualmente informa los comprobantes emitidos por el sistema Factuweb. A partir de la vigencia de las nuevas modificaciones, ¿cómo lo tiene que informar? De acuerdo con la vigencia establecida por la resolución general (AFIP) 3665, se interpreta que los comprobantes cuyo CAI hubiera sido solicitado con el sistema anterior a las modificaciones introducidas por la citada resolución general, seguirán siendo informados por el Factuweb. En cambio, los comprobantes cuyo CAI se solicite con el nuevo procedimiento, serán informados a través del servicio “Autorización de impresión de comprobantes”. Habrá que esperar a que se implemente, para tener una mayor precisión. Fuente: Errepar VENTAS A CONSUMIDOR FINAL. TOPE DE $ 1.000. Con las nuevas modificaciones, ¿se encuentra vigente la no identificación del consumidor final, considerando ventas mayores a $ 1.000? A través de la resolución general (AFIP) 3666 se permitió que: “…Hasta que no se establezca la obligación de utilizar el equipamiento de nueva tecnología podrán emitirse los tique, tique factura, tique nota de débito y tique nota de crédito con controladores fiscales de vieja tecnología solo con la leyenda ‘A consumidor final’ sin observar el tope de $ 1.000”. (para la identificación del receptor, ni para la emisión de tique) Nótese que no se estableció la excepción para las facturas. Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Recordar que la resolución general (AFIP) 3561 no establece un tope para la emisión de tique factura [anteriormente, la RG (DGI) 4104 y modif., lo fijaba en $ 25.000)] 5 Fuente: Errepar RESPONSABLE AUTORIZADO A EFECTUAR EL TRÁMITE EN LA IMPRENTA. ¿Quién autoriza al responsable para solicitar comprobantes? ¿Se tramita una autorización on line a través de la página de la AFIP o la empresa deberá confeccionar una nota por escrito para presentar en la imprenta? Solo se prevé que hay que ingresar los datos de dicho sujeto al cargar la solicitud del CAI con clave fiscal. Fuente: Errepar RÉGIMEN DE INFORMACIÓN. RESOLUCIÓN GENERAL (AFIP) 100 Y MODIFICACIONES. SUJETOS COMPRENDIDOS. ¿Cómo sigue el procedimiento una vez que el contribuyente retira los comprobantes de la imprenta? ¿Cómo deberá proceder la imprenta si el contribuyente no retira los comprobantes impresos? Se deberán informar los comprobantes recibidos de la imprenta a través del servicio “Autorización de impresión de comprobantes”. De no cumplirse con esta obligación, el contribuyente no podrá solicitar un nuevo CAI. El plazo para cumplir con el ingreso de la citada información será hasta el día hábil Estudio Martin, Aschendorf & Asociados inmediato siguiente al de recibidos los comprobantes. En caso de efectuar una nueva solicitud, previo a que se cumpla ese plazo, deberá primero ingresar la información de recepción de la solicitud anterior. Por su parte, las imprentas e importadores deberán informar los comprobantes impresos no retirados por los contribuyentes a través del servicio mencionado anteriormente. En este caso, el plazo para cumplir con la obligación será hasta el día 15, o día hábil inmediato siguiente cuando este coincida con día feriado o inhábil, del tercer mes inmediato siguiente al de ingreso del trabajo de impresión que no fuese retirado. Una vez cumplido dicho plazo, e informada la novedad en el sistema, la imprenta podrá destruir los talonarios no retirados. Asimismo, las imprentas y los importadores deben informar los comprobantes con CAI entregados al pequeño contribuyente inscripto en el Registro Nacional de Efectores de Desarrollo Local y Economía Social (monotributista social) hasta el día 15 del mes inmediato siguiente al de la entrega. Fuente: Errepar I M P UE S TO S P R O V I N CI AL E S NORMATIVA Sin novedades. NOTICIAS Y RECORDATORIOS Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Sin novedades. PREGUNTAS FRECUENTES Sin novedades. Estudio Martin, Aschendorf & Asociados 6 C O N T AB I L I D AD NORMATIVA Sin novedades. NOTICIAS Y RECORDATORIOS. Sin novedades. PREGUNTAS FRECUENTES Informe de auditor transcripto en Libro Inventario no firmado. Auditor falleció. Forma de proceder Los informes de Auditoría deben estar suscriptos y firmados en el Libro Inventario y Balances. Es la única formaen que otro auditor puede confeccionar una Certificación Literal de EECC auditados por otro profesional, siempreque esté firmado el informe del Auditor en el libro. De lo contrario se considera que esos EECC no tienen auditoría. Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Fuente: CPCECABA/Area societaria 7 Distribución de dividendos para una SA: puede distribuir dividendos después de haberse hecho la Asamblea General Ordinaria de aprobación de balance? O sería una Asamblea General Extraordinaria? Puede distribuir 2 veces en un año? En las sociedades accionarias, el art. 272 de la resolución IGJ 7/05 establece la prohibición de dejar resultados acumulados de un ejercicio a otro. Alternativas: distribución total o capitalización o constitución de una reserva facultativa o una mezcla de ellas. Tratándose de utilidades líquidas y realizadas que surgen de un balance de cierre de ejercicio confeccionado de acuerdo a las normas contables vigentes y cumpliendo con los demás requisitos del art. 68, una asamblea posterior (extraordinaria) puede cambiarle el destino, incluso para distribuirlo como dividendos, todas las veces que quiera, sin límite. En cada oportunidad que lo realice debe hacerlo por asamblea extraordinaria (excepto que sea unánime). Fuente: Consejo/Area Societaria/ Existe un plazo determinado para la inscripción en IGJ de un aumento de capital sin reforma de estatuto? Mientras no se inscriba, no tiene efecto frente a terceros. Asimismo, toda Resolución adoptada por asamblea queresuelva un trámite a inscribir en IGJ, pasado los 180 días de la misma, es susceptible de que la IGJ le exija su ratificación. Estudio Martin, Aschendorf & Asociados Fuente: Consejo/Área Societaria SOCIEDADES. APORTES IRREVOCABLES EN ESPECIE. IMPROCEDENCIA Aportes Irrevocables en especie: ¿Es factible su constitución? Los Aportes Irrevocables surgen por una necesidad de financiamiento de la Sociedad para poder llevar adelante su actividad. La Inspección General de Justicia es clara al establecer qué tipo de bienes son admitidos para la constitución de un aporte irrevocable, así como la contrapartida en su registración contable (caja y bancos). Los bienes a cuenta de los cuales IGJ permite realizar aportes a cuenta de futuras suscripciones de capital son: a) Bienes dinerarios: Moneda Nacional o Extranjera b) Cheques c) Giros, transferencias o depósitos bancarios. Quedan excluidos los créditos, los aportes de bienes en especie, títulos valores, fondos de comercio y participaciones sociales, los cuales quedan sujetos a las reglas comunes establecidas para un aumento de capital (Art 96 inc. V Res 07/2005 IGJ). Fuente: Errepar / Sociedades y Concursos. ¿Puede una SA aumentar el capital con parte del saldo de la cuenta "ajuste de capital", sin dejar esta última en cero? No. Debe agotarse la cuenta en su totalidad, no pudiendo quedar remanente o saldo alguno sin capitalizar. La RG (IGJ) 07/2005 prevé que no es necesaria la capitalización del saldo de la cuenta “ajuste de capital” hasta tanto no se realice un aumento de capital genuino, pero en dicha oportunidad es obligatorio inscribir como aumento tanto el nuevo aporte realizado como el saldo total de dicha cuenta. ¿Hasta cuándo tiene obligación de presentar sus balances y asambleas ante la IGJ una SA que no tiene actividad comercial desde hace más de 2 años?, además ¿tiene obligación de pagar la tasa anual? Debe presentar sus estados contables y abonar la tasa anual, aún sin actividad alguna hasta tanto no realice la inscripción de la baja registral ante el organismo. Fuente: C.P.C.E.C.A.B.A. / Asesoramiento Profesional / Área Societaria. Estudio Martin, Aschendorf & Asociados Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Fuente: C.P.C.E.C.A.B.A. / Asesoramiento Profesional/ Área Societaria. 8 S UE L DO S NORMATIVA Sin novedades. NOTICIAS Y RECORDATORIOS RECURSOS DE LA SEGURIDAD SOCIAL. PERSONAL DE CASAS PARTICULARES. VENCIMIENTO PARA EL INGRESO DE APORTES Y CONTRIBUCIONES Y ART. PRÓRROGA HASTA EL 28 DE NOVIEMBRE Se establece, con carácter de excepción, que los ingresos por aportes y contribuciones y las cuotas con destinoal sistema de riesgos del trabajo de los trabajadores de casas particulares con vencimiento el pasado día 10 de noviembre serán considerados abonados en término hasta el día viernes 28 de noviembre inclusive. Recordamos que para el ingreso de las citadas cargas sociales corresponde utilizar los siguientes volantes de pago aprobados oportunamente por la resolución general (AFIP) 3693: Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 - Formulario 575/RT: Volante de pago de aportes y contribuciones voluntarios y para el pago del importe de la cuota con destino a la ART cuando se trate del inicio de una nueva relación laboral. 9 - Formulario 1350: Volante de pago a utilizar en caso de extinción de la relación laboral para el ingreso de los aportes y/o las contribuciones correspondientes al último período mensual devengado. Cabe destacar que este formulario, por el momento, mantiene su formato en PDF solamente. Fuente:Errepar PREGUNTAS FRECUENTES PROMOCIÓN DEL TRABAJO REGISTRADO Y PREVENCIÓN DEL FRAUDE LABORAL, LEY 26940. BENEFICIO DE REDUCCIÓN DE CONTRIBUCIONES. TRABAJADOR JUBILADO. ¿Se puede aplicar el beneficio de reducción de contribuciones a los trabajadores jubilados? La ley 26940 no exceptúa en ninguno de sus artículos a los empleados jubilados, por lo que no se encuentran inconvenientes para que el mismo sea utilizado. Fuente:Errepar Estudio Martin, Aschendorf & Asociados Suma no remunerativa cct 130/75 (SEC)¿Se toma en cuenta el pago de la suma no remunerativa de $1200 como base de cálculo para el aguinaldo 12/2014? Dado que la suma no remunerativa es de carácter extraordinario por única vez, no se tendrá en cuenta para la base de cálculo. Fuente:Camara Argentina de Comercio Personal domestico, pago del aguinaldo 12/2014.¿Cuándo le debo abonar el aguinaldo 12/2014 al personal domestico? Para el personal doméstico se aplica el Art. 27 de la ley 26.844, el cual establece que el sueldo anual complementario será abonado en dos cuotas; la primera de ellas la última jornada laboral del mes de junio y la segunda la última jornada laboral del mes de diciembre de cada año. Circular Quincenal N°016/14 - Información del 18/11/2014 al 02/12/2014 Fuente:Ley 26.844 Estudio Martin, Aschendorf & Asociados 10