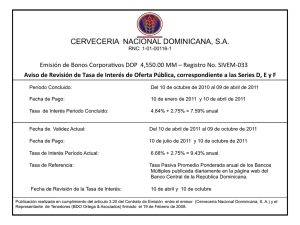

Sistemas de Compensación y Liquidación de Pagos y Valores

Anuncio