Segundo Premio - Academia Nacional de Economía

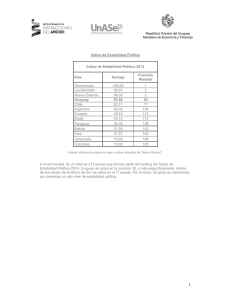

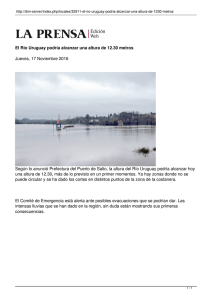

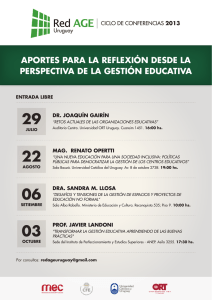

Anuncio