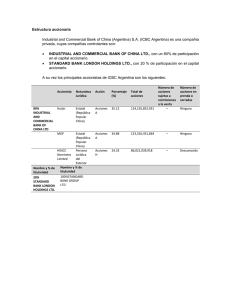

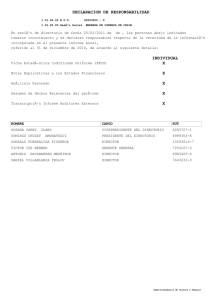

Balance Anual Diciembre 2014

Anuncio