STC 201/2002, de 28 de octubre: Concepto de interés directo

Anuncio

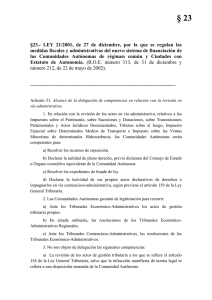

STC 201/2002, de 28 de octubre: Concepto de interés directo: legitimación de las Comunidades Autónomas para recurrir las resoluciones del TEAR Miguel Pérez de Ayala Becerril Universidad San Pablo-CEU I. DOCTRINA DEL TRIBUNAL La Comunidad Autónoma tiene interés directo en las resoluciones de los Tribunales Económico Administrativos que afecten a los tributos cedidos, por lo que tienen pleno acceso al recurso contencioso-administrativo contra éstas, desde el momento en que dichas resoluciones afectan a la distribución misma del poder territorial entre el Estado y las Comunidades Autónomas. II. ANTECEDENTES JURISPRUDENCIALES Sobre el interés directo como una muestra más del derecho a la tutela judicial efectiva: SSTC 60/1982, 24/1987, 93/1990, 97/1991, 192/2000, 175/2001 entre otras muchas; sobre la cuestión más específica de la legitimación de las Comunidades Autónomas, SSTC 63/1986, 192/2000, 176/2002 III. SUPUESTO DE HECHO En este supuesto, nos encontramos ante un recurso de amparo presentado por la Comunidad de Madrid contra la Sentencia del TSJ de Madrid de fecha 31 de Mayo de 2000, que inadmite el recurso contencioso-administrativo interpuesto contra la Resolución del TEAR de Madrid dictada en concepto de comprobación de valores por el ITP y AJD. al entender el TSJ que la Comunidad de Madrid no tiene interés directo y por tanto legitimación activa para recurrir las resoluciones de los Tribunales Económico Administrativos.. IV. TIPO DE PROCEDIMIENTO Nos encontramos ante un recurso de casación presentado contra la sentencia citada del TSJ de Madrid, que declara la inadmisibilidad del recurso por falta de legitimación activa de la Comunidad de Madrid, al entenderse que se ha vulnerado el derecho fundamental a la tutela judicial efectiva regulado en el artículo 24.1 CE (“todas las personas tiene derecho a obtener la tutela efectiva de los jueces y tribunales en el ejercicio de sus derechos e intereses legítimos, sin que, en ningún caso, pueda producirse indefensión”). V. FUNDAMENTOS JURÍDICOS En un pronunciamiento escueto, el TC se remite a una sentencia anterior (175/2001) para interpretar el concepto de “interés directo” en relación a la tutela judicial efectiva; y así entiende que cuando se trata de la legitimación por parte de los entes públicos, y en este caso la Comunidad de Madrid, para recurrir las resoluciones de los Tribunales Económico Administrativos dictadas en materia de actos de gestión tributaria sobre tributos cedidos, debe admitirse la posibilidad y el derecho al acceso al artículo 24.1 CE, ya que admitir la falta de legitimación de las Comunidades Autónomas para impugnar las decisiones de un órgano administrativo incardinado en la Administración del Estado sobre tributos cedidos sería tanto como permitir un sistema de control por el propio Estado de la gestión de los impuestos cedidos sin contar con las CCAA, lo que supondría un control contrario a los principios de autonomía política y financiera de las Comunidades Autónomas; y por ello se concluye que la interpretación contraria a la admisión de la legitimación de las Comunidades Autónomas para impugnar las Resoluciones de los Tribunales Económico-Administrativos asumida por el órgano judicial al momento de dictar Sentencia —independientemente del problema que suscita desde el plano de la legalidad—, es lesiva de intereses más cualificados, en tanto que afecta a la distribución misma del poder territorial entre el Estado y las Comunidades Autónomas. VI. COMENTARIO CRÍTICO El análisis de esta sentencia debe realizarse, a nuestro juicio, desde dos puntos de vista: el primero, desde la interpretación jurisprudencial sobre la cuestión, a la luz de los preceptos legales; por otro, desde la situación del sujeto pasivo y su relación con el sujeto activo del tributo, todo ello con arreglo a la teórica uniformidad tributaria. Desde un plano de la jurisprudencia y el análisis legal, pensamos que la Sentencia es irreprochable, ya que no rompe con la interpretación que hasta la fecha se le estaba dando al artículo 28 LJCA tanto por la jurisprudencia del TS como del TC. Recordemos que el artículo 28 de la Ley de la jurisdicción Contenciosa Administrativa, de 27 dic 1956, a la hora de regular la legitimación activa, establecía: “Estarán legitimados para demandar la declaración de no ser conformes a Derecho, y en su caso, la anulación de los actos y disposiciones de la Administración: a. Los que tuvieren interés directo en ello.” Y venía a recoger en su punto tercero: “La Administración autora de algún acto que, en virtud de lo previsto en las Leyes, no pudiera anularlo o revocarlo por sí misma, estará legitimada para deducir cualquiera de las pretensiones a que se refieren los párrafos que anteceden.” Pues bien, siendo obvio que de la lectura del precepto resultaba, en un sentido literal, la no legitimación de la Comunidad Autónoma para recurrir una resolución de un Tribunal sobre un tributo cedido (no creado por ella), era necesario, sin embargo, interpretar ese “interés directo”al que se refería el propio precepto. El TC había resuelto esta cuestión, incluso aplicándola a un caso similar al de la sentencia hoy analizada; así, ya en la STC 192/2000 de 13 de julio, dictada en el recurso interpuesto contra la Comunicación del Director General de Ingresos de la Consejería de Economía, Industria y Hacienda de la Junta de Extremadura, de fecha 2 de noviembre de 1998 (notificada el día 3), dirigida al Presidente del Tribunal EconómicoAdministrativo Regional (en adelante TEAR) de Extremadura sobre órganos competentes en materia económico-administrativa por el que se decía que "en lo sucesivo la llamada jurisdicción económico administrativa del Estado no es competente para conocer las reclamaciones de tal índole sobre tributos cedidos gestionados por la Junta de Extremadura, se apuntaba la posibilidad de que las Comunidades Autónomas pudieran impugnar todas las decisiones de un órgano administrativo ya que “la autonomía financiera implica la competencia de las Comunidades Autónomas para "elaborar, aprobar y ejecutar sus propios presupuestos, lo que entraña su competencia para decidir la estructura de su presupuesto de gastos de inversión y la ejecución de los correspondientes proyectos" (STC 63/1986, de 21 de mayo, FJ 9). En definitiva "la autonomía financiera supone la propia determinación y ordenación de los ingresos y gastos necesarios para el ejercicio de sus funciones" (STC 179/1987, de 13 de noviembre, FJ 2). Incluso más claro fue en la sentencia 176/2002; así, se dice que “admitir la falta de legitimación de las Comunidades Autónomas para impugnar las decisiones de un órgano administrativo incardinado en la Administración del Estado sería tanto como permitir un sistema de control por éste de la gestión de los impuestos cedidos que hiciesen aquéllas que, si no resultaría por sí mismo prohibido, sí lo estaría en la medida en que se convierta en un control contrario a los principios de autonomía política y financiera de las Comunidades Autónomas (STC 192/2000, de 13 de julio, FJ 5). Por tanto podemos concluir, desde un punto de vista estrictamente constitucional, que la interpretación contraria a la admisión de la legitimación de las Comunidades Autónomas para impugnar las resoluciones de los Tribunales EconómicoAdministrativos asumida por el órgano judicial al momento de dictar Sentencia — independientemente del problema que suscita desde el plano de la legalidad—, es lesiva de intereses más cualificados, en tanto que afecta a la distribución misma del poder territorial entre el Estado y las Comunidades Autónomas”. (la cursiva es nuestra) El Tribunal Supremo comenzó definiendo el concepto de interés directo en la Sentencia de 7 de marzo de 1997 (RJ 1997\6670) diciendo que «desde el punto de vista procedimental administrativo y procesal jurisdiccional, es una situación reaccional, en pro de la defensa y efectiva reintegración de lo que doctrinalmente se ha llamado el propio círculo jurídico vital, y, en evitación de un potencial perjuicio ilegítimo temido, está conectado con este concepto de perjuicio, de modo que el interés se reputa que existe siempre que pueda presumirse que la declaración jurídica pretendida habría de colocar al accionante en condiciones legales y naturales de conseguir un determinado beneficio material o jurídico, o incluso de índole moral (sin que sea necesario que quede asegurado de antemano que forzosamente haya de obtenerlo, ni que deba tener apoyo en un precepto legal expreso y declarativo de derechos) así como cuando la persistencia de la situación fáctica creada o que pudiera crear el acto administrativo ocasionaría un perjuicio, con tal de que la repercusión del mismo no sea lejanamente derivada o indirecta sino resultado inmediato de la resolución dictada o que se dicte o llegue a dictarse». Y en la Sentencia de 22 de Septiembre de 2001 entiende, con gran precisión lo que nos incita a transcribir su largo texto, que “aun cuando las Comunidades Autónomas actúan, en materia de gestión, liquidación, recaudación e inspección de tributos cedidos, con facultades delegadas del Estado, que conserva su titularidad, sin que, entre esas facultades delegadas, se encuentre incluida la de revisión económicoadministrativa de los actos en que las mismas se materializan, que, en todo caso, corresponde a los órganos económico-administrativos del Estado, es lo cierto que dichas facultades han sido atribuidas a las referidas Comunidades por las correspondientes Leyes de Cesión de Tributos –las Leyes 30/1983, de 28 de diciembre, y 14/1996, de 30 de diciembre, arts. 12 y siguientes de la primera y 14 y siguientes de la segunda– y, asimismo, por la LOFCA, art. 19.2, tanto antes como después de su reforma por la Ley Orgánica 3/1996, de 27 de diciembre, como lógico complemento de la autonomía financiera que les reconoce el art. 156 de la Constitución y de su soporte en la suficiencia de sus Haciendas para hacer frente al ejercicio de sus competencias y para la prestación de los servicios de su responsabilidad, suficiencia ésta que pasa, necesariamente, por la defensa de la integridad de sus recursos financieros, que incluyen expresamente los tributos cedidos total o parcialmente por el Estado, según establece el art. 157.1.a) CE y desenvuelve la antecitada LOFCA”. Como entiende el propio TS, de todo esto se desprenden ya tres importantes consecuencias aplicables al supuesto que aquí analizamos: Una, la de que las facultades de gestión, liquidación, recaudación, inspección y revisión referidas a tributos cedidos, forman parte del ámbito competencial de las Comunidades Autónomas y constituyen necesario complemento de su autonomía financiera y del soporte de ésta, constituido por la suficiencia de sus Haciendas. En segundo lugar, la del innegable interés directo, y por supuesto legítimo, de las mencionadas Comunidades en mantener la integridad de tales recursos financieros, no sólo con finalidad meramente recaudatoria, sino como instrumento indispensable para el ejercicio de sus competencias, el cumplimiento de sus obligaciones y, en suma, la satisfacción del interés general al que, como toda Administración Pública, deben servir con objetividad (art. 103.1 CE). Y la tercera que «si el interés que caracteriza la legitimación ante el orden jurisdiccional contencioso-administrativo, además de deber ser examinado con criterio amplio, se da siempre que cabe apreciar la existencia de una relación material entre el sujeto y el objeto de la pretensión (acto o disposición impugnados), de tal forma que su anulación o mantenimiento produzcan automáticamente un efecto positivo (beneficio) o negativo (perjuicio), actual o futuro, pero cierto», es claro que nunca podría negarse a la Comunidad Autónoma recurrente para impugnar una resolución de un TEAR que afecte directamente a un tributo cedido al entra a conocer sobre una actuación realizada por la Comunidad Autónoma. Desde este punto de vista, entendemos que debe ser así; como decimos, y como recuerdan los Tribunales, la actual configuración de los tributos cedidos supone que existe una absoluta dualidad competencial. Por un lado, es el Estado el que marca, mediante la legislación básica, los elementos del tributo (sin perjuicio de que, en mayor o menor medida, las CCAA puedan actuar con competencias legislativas); por otro, la Comunidad Autónoma es la que tiene atribuidas las competencias de gestión, liquidación y recaudación. Entonces, no es posible que las facultades atribuidas a un órgano, en función de unas normas dictadas por él, sean supervisadas por otro órgano al que, sin embargo, no se tiene acceso; esto sí que supondría, a nuestro juicio, un ataque a la tutela judicial efectiva, puesto que en definitiva, sostener la tesis que mantenía el Tribunal Superior de Justicia de Madrid supondría dejar al auténtico órgano gestor del impuesto, la Comunidad Autónoma, fuera de toda decisión sobre una actuación realizada por él mismo, y, en definitiva, enervar sus competencias. Fíjese que lo que se está recurriendo es, no la normativa propia del impuesto, normativa estatal, para la que sí podríamos mantener la falta de legitimación de la Comunidad Autónoma, sino la propia actuación del órgano gestor al que se le cedieron por el Estado sus competencias de actuación. Entonces, insistimos, no parece que, si un Tribunal decide que la actuación de una Comunidad ha sido incorrecta, haya que vedar el acceso de ésta al recurso posterior contra la decisión, puesto que, entonces, estaríamos manteniendo la imposibilidad de la Administración a actuar de una manera incorrecta ya que cualquier fallo en este sentido supondría su absoluta nulidad. En definitiva, si aceptásemos la falta de legitimación de la Comunidad Autónoma estaríamos admitiendo que cuando ésta actúa debe de hacerlo, obviamente, sometida a la ley y al Derecho (103 CE) sometiendo su actuación a los Tribunales; pero curiosamente, este acceso a los Tribunales sólo podría ser ejercitado por una de las partes que intervienen en la relación administrativa (el sujeto pasivo), pero no por la otra (sujeto activo, Comunidad) ya que al haber actuado erróneamente no tendría derecho a recurrir las decisiones de los Tribunales que han decidido esta cuestión; y todo ello, por cuanto que es de aplicación el artículo 28 LJCA, que es aplicable no ya a los órganos que dictaron el acto recurrido, sino también, como dice el TSJ de Madrid, a aquellos que “actúan por delegación del Estado en el tributo cedido cuya titularidad corresponde al Estado” Insistimos, parece que todo ello supone interpretar el artículo 28 LJCA de una manera errónea, y sus consecuencias pueden ser tremendamente lesivas para la Comunidad, ya que se les está, fíjese la contradicción, quitando esa posibilidad de gestión del tributo a favor del órgano que se la delegó (no olvidemos que el TEAR es un órgano estatal), y todo ello únicamente por una actuación errónea que en todo caso es plenamente sometida a la decisión de los órganos jurisdiccionales (en este caso administrativos). Dicho todo ello, sin embargo hay que tener en cuenta que esta situación, desde el punto de vista del sujeto pasivo de la obligación tributaria, es, cuando menos, cercana a ser contraria a la seguridad jurídica. Fíjese que, nos encontramos, en el campo del Derecho Tributario, con una relación jurídica, en cuyos polos se encuentran, por un lado, el sujeto activo, y por otro el sujeto pasivo de dicha obligación. Y obviamente, ese sujeto activo, dependiendo del tipo de tributo (impuesto) ante el que nos encontremos, variará; así, si tomamos los impuestos estatales, el sujeto activo, entendiendo por tal el que ejerce la potestad de imposición, será el Estado. En los tributos locales, el Ente Local correspondiente; y en los autonómicos, la Comunidad creadora del tributo. Pero, en los tributos cedidos ¿quién debe ser considerado el sujeto activo? Parece claro que, a pesar de que la regulación básica del tributo sea estatal, desde el momento en el que existe una auténtica cesión a las CCAA de las competencias de gestión del tributo, las de inspección y las de recaudación, en definitiva, desde el momento que existe una cesión de la potestad de imposición, el sujeto activo será la propia Comunidad Autónoma; ella, y no el Estado, será la que se sitúe frente al sujeto pasivo a la hora de poner en marcha esa relación jurídico tributaria derivada del tributo cedido que se traduce, básicamente, en la obligación material de pago. Pues bien, siendo así, y teniendo claro entonces que desde este punto de vista, y enganchamos con la conclusión anterior, la Comunidad Autónoma debe tener legitimación sobre las cuestiones conflictivas surgidas de los tributos sobre los cuales mantiene potestad de imposición, al ser, en definitiva, esta legitimación una consecuencia más de esta potestad, el paso siguiente será analizar si el Estado, que ha prescindido de esa potestad de imposición y que, en definitiva, ha perdido toda legitimación sobre el tributo, debe mantener la potestad de revisión sobre las cuestiones conflictivas surgidas en él e incluso si esa revisión debe ser atribuida a un órgano revisor estatal (TEAR correspondiente), o si, por el contrario, el órgano que debiera decidir sobre ello debería ser un órgano revisor autonómico (los ya existentes TEA de las Comunidades Autónomas). No debemos olvidar que en el ámbito contencioso administrativo, la Ley de la Jurisdicción Contenciosa Administrativa de 13 julio 1998 prevé, en su artículo 19 la legitimación ante el orden jurisdiccional contencioso-administrativo para las personas físicas o jurídicas que ostenten un derecho o interés legítimo y asimismo para “la Administración del Estado, cuando ostente un derecho o interés legítimo, para impugnar los actos y disposiciones de la Administración de las Comunidades Autónomas y de los Organismos públicos vinculados a éstas”. Realmente, ¿podemos aplicar la teoría del interés directo, tal y como la interpretó el TS, y apreciar que el Estado mantiene tal interés en las resoluciones del TEAR sobre los tributos cedidos? Recordemos que tal interés existe, en palabras del TS, siempre que pueda presumirse que la declaración jurídica pretendida habría de colocar al accionante en condiciones legales y naturales de conseguir un determinado beneficio material o jurídico, (sin que sea necesario que quede asegurado de antemano que forzosamente haya de obtenerlo, ni que deba tener apoyo en un precepto legal expreso y declarativo de derechos) así como cuando la persistencia de la situación fáctica creada o que pudiera crear el acto administrativo ocasionaría un perjuicio, con tal de que la repercusión del mismo no sea lejanamente derivada o indirecta sino resultado inmediato de la resolución dictada o que se dicte o llegue a dictarse”. Insistimos en la pregunta, ¿el Estado puede entender que en un tributo cedido, en el que la gestión y la recaudación son absolutamente competencias de la CCAA, la decisión sobre el ejercicio de la potestad de imposición pueden ser recurridos por él mismo en la medida en que le afecten directamente? Obviamente, esta cuestión no tendría mucha más importancia de ser un tema meramente procesal si no atendiésemos a que atribuir legitimación procesal a un ente que en un principio, en el plano de la imposición, no tiene competencias, realmente no es sino atribuirle de una manera indirecta esas competencias, ya que, ¿qué otra cosa supone, en definitiva, el hecho de que si el Estado no está de acuerdo con una resolución de un Tribunal sobre el ejercicio de una competencia de un tributo cedido a la CCAA pueda recurrir, sino atribuirle a él esa potestad de imposición? Fíjese que, desde este punto de vista, entonces, el sujeto pasivo va a encontrar la concurrencia sobre una misma relación jurídico tributaria de dos sujetos, uno el titular de esa potestad de imposición y otro que, de manera indirecta, actúe sin, en principio, estar legitimado para ello. Imaginemos el supuesto de que una determinada actuación de una Comunidad Autónoma en un tributo cedido es recurrida por el sujeto pasivo ante el TEA correspondiente, el cual estima, parcialmente, su pretensión, y la propia Comunidad asume el fallo sin recurrirlo; pero el Estado, disconforme con tal fallo, lo recurre. En este caso, el sujeto pasivo, fíjese, se va a encontrar ante una situación de inseguridad jurídica desde el momento en el que ya no sólo va a tener que actuar frente al teórico sujeto activo de la relación, sino que otro Ente diferente, aquél que ejerció la potestad tributaria en su momento, va a intervenir, de una manera posterior, en esa relación jurídica, mediante la vía de la revisión. Y ello, porque si el TSJ acepta el recurso del Estado, entonces el sujeto pasivo se va a encontrar con que la deuda tributaria, y en definitiva las facultades derivadas de la imposición del tributo, deberán ser ejercitadas por la Comunidad, único teórico sujeto activo, pero conforme no a sus directrices, sino a las del Estado a través de ese fallo del TSJ. Y como decimos, también habría que analizar si las competencias para conocer del recurso contra una actuación de la CCAA deben ser, como lo son actualmente, de un órgano revisor del Estado (y ahora nos situamos en la vía económico administrativa), o si, por el contrario, deben ser conocidos por un órgano propio del ente que ejerce esa potestad. Esta cuestión, sin embargo, nos podría llevar demasiado lejos VII. RELEVANCIA JURÍDICA En todo caso, hay que tener en cuenta, como reconoce la Sentencia del TC, que la cuestión analizada ya ha pedido toda su vigencia, desde el momento que la propia jurisprudencia del TS (amén de la constitucional) a través de la Sentencia de 22 de Septiembre de 2001, y la legislación, a través del art. 51.2 de la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, han atribuido a las Comunidades Autónomas legitimación para recurrir ante los Tribunales contencioso-administrativos las resoluciones de los Tribunales económico-administrativos. Sin embargo, las conclusiones que podemos extraer del análisis de esta resolución pueden ser de importancia para otros supuestos similares con dualidad de Administraciones frente a un sujeto pasivo no reguladas expresamente (tributos locales, por ejemplo). VIII. BIBLIOGRAFÍA GONZÁLEZ GARCÍA, E. “Tres resoluciones en materia de interpretación de exenciones: una de ellas favorable a las entidades religiosas recurrentes y las otras dos, en alzada para la unificación de criterio, favorables al Director General de Tributos”, Jurisprudencia Tributaria nº 2, 2001, MARTÍN QUERALT, J. «¿Hasta cuándo la legitimación de los Directores Generales del Ministerio de Hacienda para interponer alzadas ordinarias ante el TEAC?», Tribuna Fiscal. 98, 1998.; JIMÉNEZ MEZA, M. “La legitimación administrativa para la defensa de los intereses legítimos y los derechos subjetivos (Procedimiento administrativo, tributario y contencioso-administrativo), Ed. Corporación Jime, San José de Costa Rica, 1998