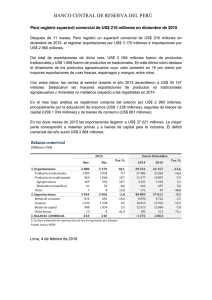

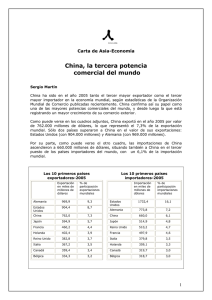

efectos de la crisis económica y financiera internacional, de 1997 a

Anuncio