- Ninguna Categoria

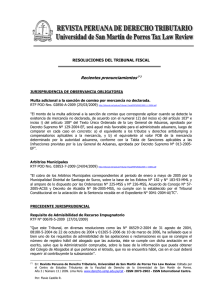

Boletín Jurisprudencia Fiscal - Primer Semestre 2015

Anuncio