Derecho Tributario, Financiero y Aduanero

Anuncio

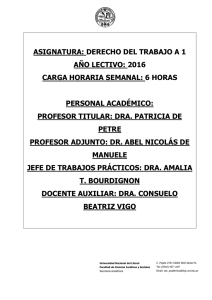

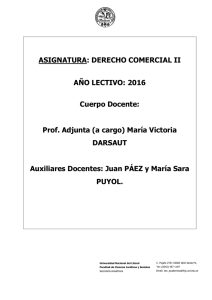

ASIGNATURA: DERECHO TRIBUTARIO, FINANCIERO Y ADUANERO AÑO LECTIVO: 2016. DURACIÓN: CUATRIMESTRAL. CARGA HORARIA: 120 HORAS. CARGA HORARIA SEMANAL: 6 HORAS. PROFESORES: DR. LUCIANO CARLOS REZZOAGLI - ABOG. ESP. ALCIDES BAZZA – ABOG. MARIANO LASSAGA. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] UNIVERSIDAD NACIONAL DEL LITORAL FACULTAD DE CIENCIAS JURÍDICAS Y SOCIALES Carrera de Abogacía PROGRAMA DE LA ASIGNATURA DERECHO TRIBUTARIO, FINANCIERO Y ADUANERO Año lectivo: 2016. Duración: Cuatrimestral. Carga Horaria: 120 horas. Carga horaria semanal: 6 horas. Profesores: Dr. Luciano Carlos Rezzoagli - Abog. Esp. Alcides Bazza – Abog. Mariano Lassaga. FUNDAMENTOS El conocimiento del Derecho Financiero en general y en especial el saber del Derecho Tributario, constituyen hoy un imperativo insoslayable para los profesionales del Derecho. Todo quehacer económico – político – jurídico – institucional del Estado tiene necesariamente que analizarse bajo el prisma fiscal. Los Estados se mueven con recursos fiscales, que constituyen, a su vez, la piedra angular para el impulso de sus políticas públicas. Los gravámenes en particular, y la política financiera en general, se han convertido en algunas de las más notorias variables a analizar para definir el rumbo, modelo y desarrollo de los países. Los abogados, como profesionales del derecho, deben conocer e investigar respecto de la actuación fiscal, tanto para impulsar el desarrollo de legislaciones y procesos justos y eficientes, como también para garantizar el respeto constitucional y los derechos y garantías de los ciudadanos. Tienen como competencia representar y patrocinar tanto a la propia Administración Pública, a Contribuyentes o al Fisco, según el caso, así como resolver como magistrados las contiendas de naturaleza tributaria que se planteen, asimismo deben salvaguardar adecuadamente los derechos cuya tutela se les confía, lo que implica el conocimiento de las características particulares de las normas procesales tributarias, de modo tal que pueda garantizarse el equilibrio entre los poderes fiscales por un lado, y los derechos y garantías de los contribuyentes, por el otro. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] OBJETIVOS GENERAL: Promover el conocimiento jurídico de: - la actividad financiera, en especial tributaria y aduanera, del Estado y su relación con las vertientes económico – políticas e institucionales. las garantías, derechos, procedimientos y recursos que tienen los contribuyentes, - la actuación de cada uno de los poderes públicos en este ámbito ESPECÏFICOS 1- Propiciar la generación de los conocimientos adecuados en relación a los contenidos de la materia, a través de la implementación del pensamiento crítico. 2- Potenciar el desarrollo de sus capacidades de interpretación respecto de las estructuras y normas financieras, en particular, las presupuestarias y tributarias; 3- Desarrollar estrategias que permitan y faciliten la aplicación de los conceptos teóricos a situaciones concretas reales o simuladas. 4- Propender a la comprensión del vocabulario técnico para que, como profesionales especializados, asesoren y se desempeñen de modo eficaz. METODOLOGÍA Se pretende implementar un modelo constructivista, poniendo énfasis central en el papel mediador del docente y protagónico del alumno en la creación y formación de sus propios conocimientos. Para esto se propicia un esquema matizado de clase teórica y un sistema de actividades prácticas e investigativas. Se evalúan permanentemente los objetivos alcanzados y el rendimiento de los cursantes. La clase teórica ha de tratarse de un foro en el que el profesor pueda exponer las diferentes opiniones o concepciones doctrinales que puedan tener que ver con la materia financiera, aduanera y tributaria. Es innegable el papel que la doctrina desempeña en nuestra disciplina y de ahí que, tradicionalmente, la estrategia metodológica de la explicación oral, como también la formulación de teorías, haya ocupado un lugar importante en las aulas universitarias (evitar el dogmatismo significa, aquí, dar pie a la participación de los alumnos en clase, fomentando los debates sobre temas o aspectos concretos a los que lleve la propia explicación de la materia, y presentando las propuestas alternativas a la que pueda manejar -o defender- el legislador o el juzgador, puesto que la toma de posición es inevitable en la explicación del Derecho). Otras Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] estrategias que se aplicarán en este esquema de clase teórica matizada consisten en desarrollar proposiciones de problemas y sus resoluciones, búsqueda constante de ejemplos, construir hipótesis cuya verificación o rechazo sea producto del razonamiento del alumno, utilizar la analogía con otros campos de saber cuando sea pertinente, etc. SE incentiva el debate constante y la participación protagónica de los alumnos en la construcción de las explicaciones y en la formulación de estrategias resolutivas a los problemas que se vayan planteando. Así se cumple a “contribuir a una formación del espíritu crítico de los estudiantes”, futuros juristas a los que les incumbe el análisis del derecho positivo pero que no han de ocuparse sólo por el derecho vigente, sino que han de tener una visión racional y crítica que lleve a promover su transformación hacia un derecho justo que ha de constituir su aspiración permanente. Por otro lado, la formalización de las clases prácticas e investigativas suponen una especie de toma de contacto con la realidad, ocupándose y preocupándose por la misma, cuestión imprescindible en el mundo jurídico. Se pretende aquí reforzar o complementar lo teórico, a través de estrategias metodológicas que refieren a la búsqueda de información, su análisis y discusión crítica en pequeños grupos, actividades investigativas (realización de artículos científicos), debates e intercambios de opiniones. EVALUACIÓN Sistema de Asignatura Promocional, en un promedio mínimo de 7 (Bueno), resultado de la elaboración de 4 trabajos prácticos (en grupos de 2 alumnos) y 2 parciales de desarrollo individual. Los alumnos que no alcancen este promedio deberán rendir la materia completa en los llamados de exámenes correspondientes a la misma, si cumplen con los requisitos de la regularidad. Modalidad: - Los parciales son escritos, en ellos se juzgará la profundización conceptual, la integración de diferentes autores en la respuesta, y la reflexión personal. Las preguntas ahondarán en la resolución y entendimientos de problemas que atañen al quehacer profesional del tributarista. - Los prácticos son trabajos grupales (cada grupo estará integrado por 2 alumnos) que pueden ser de entrega escrita o también escrita y oral, dependiendo la circunstancia y Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] oportunidad. En ambas modalidades se juzgará el grado de problematización, la claridad en la redacción y, en su caso, de exposiciones orales, la originalidad del escrito, la profundidad conceptual y manejo de fuentes, así también es relevante la entrega en forma y término. Dichos trabajos refieren a acontecimientos relevantes en la materia, actuales, y que guardan vinculación con políticas públicas financieras, tributarias y aduaneras, sentencias recientes de los tribunales y noticias y discusiones de actualidad referenciadas en programas o periódicos escritos. - Selección de contenidos: Desarrollando los contenidos mínimos exigidos por la Institución, se realiza el temario siguiendo el esquema de unidades didácticas. Cada unidad resulta consecuencia de la anterior, y causa de la que le sigue. Estructurada en orden numérico del 1 al 18 inclusive (aunque existen elementos comunes a más de una unidad que deben necesariamente desarrollarse en forma conjunta), la complejidad que implica adentrarse al conocimiento del Derecho Financiero, Tributario y Aduanero, implica sistematizar y ordenar el proceso de enseñanza – aprendizaje en forma programática atendiendo a la presentación de temas generales y poco complejos, en un primer momento, e ir adentrándonos hacia los temas específicos y con mayor grado de complejidad. Cuestión, esta última, que requiere la asimilación de los conceptos y fenómenos abordados precedentemente. TEMARIO Unidad 1 FINANZAS PÚBLICAS Y DERECHO FINANCIERO a) Concepto de finanzas públicas. El Estado: fines y funciones del mismo. Necesidades públicas y servicios públicos. La actividad financiera del Estado. b) Contenido de la Ciencia de las Finanzas Públicas. Economía Financiera. Sociología Financiera. Administración Financiera. Política financiera, fiscal y tributaria. c) Finanzas liberales, intervencionistas y socialistas. Desarrollo, regulación y planificación económica. Distintos tipos de planificación. Clasificación de los planes: nacionales y regionales; globales y sectoriales; de largo, mediano y corto plazo. d) El Poder Financiero: Evolución histórica, concepto y límites. Distribución funcional del poder financiero. La ordenación constitucional del poder financiero. El poder financiero del Estado. El poder financiero de las provincias y de los municipios. e) Origen y contenido del Derecho Financiero. Fuentes. Autonomía científica y didáctica del Derecho Financiero. Distintas posturas doctrinales. Su relación con el derecho tributario, administrativo y constitucional. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] Unidad 2 FUENTES DEL DERECHO FINANCIERO a) Introducción b) Los Tratados Internacionales. c) Las Leyes. La Ley de Presupuestos. El Decreto-Ley. El Decreto Legislativo. La potestad legislativa de provincias y municipios. d) Los Reglamentos. La potestad reglamentaria. Concepto y fundamento. El ejercicio de la potestad reglamentaria. Los Reglamentos de las provincias y municipios. e) Las órdenes interpretativas y otras disposiciones administrativas. f) El Derecho supletorio. g) Otras fuentes del ordenamiento financiero. h)) La costumbre y el precedente administrativo. i) Los principios generales del Derecho. j) La jurisprudencia. k) La codificación del ordenamiento financiero. Unidad 3 LOS PRINCIPIOS DEL ORDENAMIENTO FINANCIERO a) El valor normativo de los principios constitucionales. b) El principio de Igualdad. c) El principio de capacidad económica. d) El principio de generalidad. e) El principio de reserva de ley. f) El principio de progresividad. g) El principio de no confiscatoriedad. h) El principio de destino de gasto público. i) Los principios de eficiencia y economía en el gasto público. Unidad 4 LOS RECURSOS PÚBLICOS a) Concepto de recursos públicos. Evolución histórica de los recursos públicos. Clasificaciones: ordinarios y extraordinarios; originarios, derivados, mixtos (monopolios fiscales) y provenientes de liberalidades. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] b) Recursos de las empresas estatales. Empresas: prestadoras de servicios públicos e industriales y comerciales. Formas jurídicas de que se ha valido el Estado empresario en la Argentina. Fundamentos justificantes y valoración crítica. c) Dominio financiero. El Banco Central de la República Argentina. Recursos monetarios. Unidad 5 CRÉDITO PÚBLICO a) Concepto de crédito público. Desarrollo histórico. Concepciones clásicas y actuales sobre el uso del crédito público. Formas de financiación: normales y anormales. b) Deuda pública. Clasificaciones de la deuda: interna y externa; administrativa y financiera; directa e indirecta; flotante y consolidada. c) Concepto de empréstito. Naturaleza jurídica: distintas teorías. Empréstitos voluntarios, forzosos y patrióticos. Semejanza con los impuestos. El ahorro obligatorio. La incautación de los plazos fijos. Emisión; garantías; beneficios; amortización; conversión e incumplimiento; prórroga de jurisdicción a tribunales extranjeros o arbitrales y renuncia a la inmunidad de ejecución. Unidad 6 RECURSOS TRIBUTARIOS a) Concepto de tributo. Teorías: privatistas y publicistas. El poder y la competencia tributaria. Clasificación de los tributos: vinculados y no vinculados; impuestos, tasas y contribuciones especiales. Empréstitos forzosos. Contribuciones parafiscales. b) Concepto de sistema tributario. Sistemas tributarios: racionales e históricos; de gravamen único y de gravámenes múltiples. Críticas a los sistemas de gravamen único. c) Caracteres del sistema tributario: progresividad, regresividad, suficiencia, economía, certeza y simplicidad. Las reglas de Adam Smith y sus reformulaciones. Distribución de la carga tributaria. Concepto de presión tributaria. Índices de medición de la presión tributaria. Límites de la imposición. d) Tributos a los beneficios periódicos y no periódicos, a los consumos singulares o generales y a los bienes individual o universalmente considerados. Unidad 7 GASTO PÚBLICO a) Gasto Público. Concepto. Caracteres. Clasificaciones: temporal, espacial y funcional. Objetivo del gasto. Su vinculación con la Constitución Nacional. b) El gasto público según las distintas concepciones del Estado. Causas del aumento del gasto público: aparentes, relativas y reales. Aumento absoluto y relativo. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] c) El gasto público como herramienta de desarrollo económico y social, de política compensadora anticíclica, de redistribución de la renta nacional y de producción de bienes y servicios. Equilibrio financiero. Equilibrio económico: en el largo y corto plazo. El pensamiento pre y post Keynesiano. La teoría general y las finanzas públicas. El efecto multiplicador. El principio de aceleración. Interacción del multiplicador y del acelerador. La propensión marginal al ahorro y al consumo. Efecto amplificador. d) Poder financiero. Concepto. Funciones de regulación económica y social de las finanzas públicas. Intervención del estado en la economía: reseña histórica. Redistribución de ingresos y de patrimonio. Desarrollo y equilibrio económico. e) El gasto tributario. Concepto y características. Efectos. Su formulación sustantiva y su cálculo presupuestario. Unidad 8 EL PRESUPUESTO a) El presupuesto, concepto. El presupuesto como exponente de la política estatal. b) Reglas presupuestarias: especialidad, universalidad, unidad y anualidad. c) Técnicas presupuestarias: presupuesto financiero, funcional, por programas, de base cero. División del presupuesto. d) Preparación del presupuesto. El proyecto. Época y forma de remisión del proyecto de presupuesto al cuerpo legislativo, en el ámbito de la Nación y de la Provincia de Santa Fe. Falta de remisión: efectos y soluciones. Falta de sanción legislativa: efectos y soluciones. e) Veto de la ley de presupuesto. Veto parcial y veto total. Efectos y soluciones legales y constitucionales. f) Ejecución del presupuesto. Año financiero y ejercicio financiero. Sistemas. Presupuesto de Caja y de Competencia. g) Etapas: 1) orden de disposición de fondos; 2) compromiso; 3) realización del gasto; 4) liquidación; 5) orden de pago; 6) pago. h) Contralor de la ejecución del presupuesto: Contralor preventivo de la Sindicatura General de la Nación. Tribunal de Cuentas de la Provincia de Santa Fe. Juicios de Cuenta y de Responsabilidad. Contralor definitivo del Congreso: Auditoría General de la Nación y de las legislaturas. Contralor político y de la opinión pública. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] Unidad 9 TRIBUTOS: IMPUESTOS, TASAS Y CONTRIBUCIONES ESPECIALES a) Concepto de impuesto. Diferencia con los otros tributos. Impuesto: óptimo, neutral, con fines fiscales o extrafiscales y con destino específico. Clasificación de los impuestos: ordinarios y extraordinarios; personales o subjetivos y reales u objetivos; fijos, proporcionales, regresivos y progresivos; directos e indirectos (distintos criterios). Efectos económicos de los impuestos: noticia, percusión o impacto, traslación, incidencia, difusión, remoción, amortización y capitalización. b) Tasas. Antecedentes. Concepto. Caracteres: divisibilidad y prestación estatal (servicio público). Diferencias con otros tributos. Diferencia entre tasa y precio. Prestación efectiva o potencial del servicio público: diferentes posiciones doctrinarias y jurisprudenciales. La ventaja. Cuantificación de la tasa. Equivalencia con el costo del servicio. La capacidad contributiva y su aplicación. Destino de lo recaudado. Base de cálculo. Clasificación de las tasas. Situación de municipios y comunas en la provincia de Santa Fe. c) Concepto de contribución de mejoras. Antecedentes históricos. Relación entre el monto de la contribución y el beneficio resultante de la obra pública. Destino del producto. Caracterización del peaje. Antecedentes. Naturaleza jurídica. Su constitucionalidad en la Argentina. Jurisprudencia. Contribuciones parafiscales. Naturaleza jurídica. Clasificación: de regulación económica, de fomento, profesionales y sindicales y de seguridad social. Empréstitos forzosos: naturaleza jurídica. Su constitucionalidad. Jurisprudencia. Unidad 10 FEDERALISMO FISCAL. DERECHO TRIBUTARIO CONSTITUCIONAL. a) La distribución de los poderes impositivos en el derecho constitucional. Soberanía y poder tributario. Concepto. Distribución de los poderes tributarios entre los distintos niveles de gobierno en la Constitución Nacional. Poderes: originarios, delegados y derivados; exclusivos, concurrentes y reservados; transitorios y permanentes. Cláusula de los códigos; cláusula comercial; cláusula del progreso; establecimientos de utilidad nacional. Inmunidad de los instrumentos de gobierno. b) Federalismo Fiscal. Nociones. Fundamentos. Su articulación constitucional. La evolución histórica en nuestro país. Centralización y descentralización respecto al ingreso y al gasto público, evolución en la descentralización de funciones a nivel subnacional y la situación actual. Naturaleza del poder tributario municipal: Autarquía y autonomía municipal. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] c) Régimen de distribución de impuestos en la República Argentina. Los pactos Fiscales. El poder de eximir, evolución histórica legal y jurisprudencial, distintas posturas doctrinales. La coparticipación en materia fiscal, evolución y conflictos actuales. Los pactos fiscales. d) El poder de imposición, principios y límites constitucionales. Garantías del contribuyente. El Tribunal Fiscal y el control de constitucionalidad. Evolución jurisprudencial, situación actual. Unidad 11 DERECHO TRIBUTARIO MATERIAL a) Relación jurídico – tributaria. La relación tributaria principal en la doctrina. Concepto, naturaleza y elementos. La causa de la obligación tributaria. El hecho imponible, concepto y estructura. Sus distintos aspectos: material, personal, espacial y temporal. Elemento cuantificante de la obligación: hecho imponible, base imponible y alícuotas. Exención y no sujeción. Exenciones: subjetivas y objetivas. Beneficios tributarios – Gasto tributario. Domicilio fiscal. Privilegios del crédito tributario. Nociones de presión e incidencia tributaria. b) Sujetos de la obligación tributaria. La capacidad jurídico tributaria. Clasificación de los sujetos pasivos: contribuyentes, responsables y sustitutos. Percepción en la fuente. Agentes de retención, percepción e información. La solidaridad tributaria y el derecho de resarcimiento. c) Extinción de la obligación tributaria. Modos de extinción: pago, compensación, confusión, novación, renuncia del acreedor o remisión. Intransabilidad de las obligaciones tributarias. Prescripción de los poderes y acciones del fisco y de las obligaciones tributarias. Plazos. Interrupción y suspensión de la prescripción y renuncia a la prescripción en curso y/o ganada. Unidad 12 TRIBUTOS EN ESPECIAL I a) Impuestos de coparticipación. Enumeración. Importancia presupuestaria de los impuestos sobre las rentas, sobre los capitales y sobre el consumo. b) Impuesto a las Ganancias. Los impuestos sobre las rentas en la República Argentina y en el derecho comparado. Legislación vigente. Hecho imponible: concepto y evolución. Momento de su perfeccionamiento. Sujetos pasivos. Exenciones, exclusiones y franquicias. Ganancia bruta, neta e imponible. Alícuotas. Personalización del gravamen. Tratamiento de las ganancias de las sociedades. Las categorías de las ganancias. Finalidad y efectos. c) Impuesto a la Ganancia mínima presunta. Sujetos pasivos. Base Imponible. Hecho imponible. Constitucionalidad del gravamen. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] d) Impuesto al Valor Agregado. Características: real, general, sobre el consumo, indirecto, plurifásico y no acumulativo. Hecho imponible: venta de cosas muebles- concepto de venta según la ley-, Importación y obras y locaciones de servicios. Sujetos pasivos. Base Imponible para la liquidación del gravamen: débito fiscal y crédito fiscal. Alícuotas. e) Impuesto a los débitos y créditos en cuenta corriente bancaria. Sujetos pasivos. Hecho imponible. Alícuota. Exenciones. Destino del producido del gravamen. f) Impuesto sobre los bienes personales. Sujetos pasivos. Hecho imponible. Bienes situados en el país y en el exterior. Exenciones. Determinación del gravamen. Alícuotas. g) Impuesto a la transferencia de inmuebles de personas físicas y sucesiones indivisas. Régimen de retención. Operaciones sujetas a retención. Sujetos obligados a actuar como agentes de retención. Sujetos pasibles de retención. Exenciones. Determinación del impuesto. f) Impuestos internos unificados. Antecedentes Argentinos. Hecho Imponible. Contribuyentes y responsables. Modalidades de su pago. Infracciones, sanciones y privilegios propios de estos gravámenes. Unidad 13 TRIBUTOS EN ESPECIAL II a) Régimen Simplificado para Pequeños Contribuyentes (Monotributo). Impuestos y recursos que comprende. Categorías. Determinación. Obligaciones formales del Monotributista. Régimen sancionatorio especial. b) Impuestos internos unificados. Antecedentes Argentinos. Hecho Imponible. Contribuyentes y responsables. Modalidades de su pago. Infracciones, sanciones y privilegios propios de estos gravámenes. c) Impuesto Inmobiliario. Fundamentos teóricos de los gravámenes territoriales aplicados por el Código Fiscal de Santa Fe. Hecho Imponible. Sujeto pasivo. Determinación del gravamen. Distribución del producido del impuesto. El catastro. Clasificación y avalúo de los inmuebles en la Provincia de Santa Fe. d) Impuesto sobre los Ingresos Brutos. Antecedentes. Hecho imponible. Sujeto pasivo. Determinación del gravamen. Liquidación y pago. Exenciones. Doble imposición y su solución jurídica: el Convenio Multilateral. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] e) Impuesto de sellos y Tasas retributivas de servicios. Regulación legal. Hechos imponibles. Sujetos pasivos. Solidaridad. f) Tributos Municipales. Análisis de los distintos tipos: Base Imponible. Sujetos Pasivos. Unidad 14 POLITICA ADUANERA Y TRIBUTOS ADUANEROS a) Política Aduanera. Antecedentes históricos y evolución de la política aduanera. Finalidades Fiscales y Extrafiscales. Fundamentos políticos y económicos de los tributos aduaneros. La unión aduanera. b) El territorio aduanero. Zona Aduanera. Zona Franca. Enclaves y Exclaves. Sujetos pasivos de la obligación aduanera. Responsabilidades. c) La importación. Concepto. Arribo y destinación de las mercaderías. La exportación. Concepto y destinación de la exportación. Estímulos: reintegros, drawback, etc. d) Los tributos aduaneros. Derechos de importación y de exportación. Importancia presupuestaria. Tasas aduaneras de Métodos de valuación: derechos ad valores y específicos. Tributos exclusivos de la Nación: los derechos de importación y exportación. Importancia presupuestaria. e) Acciones y recursos administrativos y judiciales. Disposiciones pertinentes del Código Aduanero (Ley 22.415). Unidad 15 DERECHO TRIBUTARIO FORMAL a) El Derecho Formal Tributario. Nuevas concepciones sobre la importancia de esta rama en relación al Derecho Tributario Material. Concepto de determinación tributaria. Naturaleza de la determinación: carácter constitutivo o declarativo. Tipos de determinación según quién la practica: por el sujeto pasivo, mixta y por el sujeto activo. Naturaleza jurídica de la determinación por declaración jurada. b) Determinación de oficio. Supuestos en que procede. Etapa instructoria; prerrogativas y limitaciones a la acción del fisco; vista al obligado; descargo; ofrecimiento y producción de pruebas; caducidad del procedimiento; conformidad con la liquidación; resolución determinativa y sus requisitos; modificación de la determinación en contra del sujeto pasivo. Determinación de oficio sobre base cierta y presunta. Presunciones: generales y especiales; humanas y legales; iuris tantum Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] e iuris et de jure. Naturaleza jurídica de la determinación de oficio: carácter administrativo o jurisdiccional. c) Facultades fiscalizadoras e investigativas del fisco. Auxilio de la fuerza pública, allanamiento, embargo preventivo, clausura preventiva. Los deberes formales de los contribuyentes, responsables y terceros. Deberes formales de: comparencia; información; conservación de comprobantes; registro y anotación en libros contables; expedición de facturas y otros documentos y sus formalidades. Unidad 16 DERECHO PENAL TRIBUTARIO a) El Derecho Penal Tributario. Teorías sobre su ubicación científica: penal, administrativa y tributaria. Naturaleza del ilícito tributario: delito y/o contravención. Potestad penal tributaria de las provincias. Semejanzas y diferencias del Derecho Penal Tributario con el Derecho Penal común. Aplicación supletoria del Libro Primero del Código Penal. Tipicidad, antijuridicidad y culpabilidad. b) Ilícito Tributario. Naturaleza jurídica del ilícito tributario. Teorías. La elusión, defraudación y evasión fiscal. Ley penal tributaria y previsional. Sujetos. Delitos contemplados. Disposiciones comunes. Procedimiento administrativo y penal. Las infracciones: 1) Infracciones a deberes formales; 2) Omisión de impuestos; 3) Defraudación fiscal; 4) Infracciones y delitos aduaneros. Naturaleza Jurídica de las Infracciones. Elementos tipificantes. Penalidades. 5) La sanción de clausura de establecimientos. Tratamiento doctrinario y jurisprudencial. Constitucionalidad. Infracciones propias del agente de retención y percepción. Infracciones y sanciones del agente de información. c) La sanción tributaria en el orden nacional. Régimen general y leyes especiales. Intereses resarcitorios y punitorios, multas, comisos, clausuras (clases), arresto, prisión. Las multas fiscales. Personalidad de la multa: aplicación a personas colectivas; transmisión hereditaria. Convertibilidad de la multa en pena de prisión. Sujetos alcanzados por pena corporal. Unidad 17 DERECHO PROCESAL TRIBUTARIO a) Contencioso Tributario. Caracteres. El proceso Tributario en la Legislación Nacional y en el Código Fiscal de la Provincia de Santa Fe. Organismos jurisdiccionales Nacionales y Provinciales. Acciones y recursos por repetición de tributos. Pruebas. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] b) Recursos ante el Tribunal Fiscal de la Nación. Competencia. Características del proceso. Etapas del procedimiento. Excepciones. Recursos de Aclaratoria y de Revisión y Apelación Limitada. Aplicabilidad del Solve et. Repete. Unidad 18 DERECHO TRIBUTARIO INTERNACIONAL a) Globalización y fiscalidad internacional. Doble y múltiple imposición internacional. Los momentos de atribución de la potestad tributaria (fuente, nacionalidad, domicilio, residencia, establecimiento permanente). Mecanismos para evitar la doble imposición internacional. Tratados sobre doble imposición. b) Empresas transnacionales y la teoría del órgano (jurisprudencia de la Corte Suprema de Justicia de la Nación). Precios de transferencia: concepto y caracterización. El problema de los precios comparables. Planificación fiscal internacional. Subcapitalización. Treaty shopping. Paraísos fiscales y países de baja o nula tributación. c) Defensa contra el dumping y competencia fiscal nociva. Las barreras aduaneras y las trabas al comercio internacional para - arancelarias. d) El poder tributario en el marco de la integración económica (uniones aduaneras, mercado común y comunidad económica). Armonización fiscal y ejercicio de la potestad tributaria normativa por organismos comunitarios. BIBLIOGRAFÍA SUGERIDA (todas las fuentes están a disposición en biblioteca y en el dosier docente) Bielsa, Rafael, Estudios de Derecho Público, Buenos Aires, editorial Depalma, cualquiera de sus ediciones, preferentemente las mas recientes. Borinsky, Mariano H. (2012), Régimen Penal Tributario y Provisional, Santa Fe, ed. Rubinzal Culzoni. Casás, Mercedes (2012), El Derecho Constitucional Presupuestario en el Derecho Comparado, Buenos Aires, ed. Abeledo Perrot. Caldeiro, Ernesto C. (2012), Procedimiento Tributario, Buenos Aires, ed. Enepar. Chiara Díaz, Carlos A. (2012), Estado de Derecho y Sistema Penal, Buenos Aires, ed. La Ley. García Etchegoyen, Marco F. (2004), El principio de Capacidad Contributiva, Buenos Aires, ed. Abaco. Giangreco, Luis (2013), Inspecciones AFIP – DGI, Buenos Aires, ed. Edicón. Haddad, Jorge E. (1999), Ley Penal Tributaria, Buenos Aires, ed. Depalma. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] Folco, Carlos M. (2010), Ejecuciones Fiscales, Santa Fe, ed. La Ley. Folco, Carlos M. (2011), Procedimiento Tributario, Santa Fe, ed. Rubinzal Culzoni, García Belsunce, Horacio A. (1982), Temas de Derecho Tributario, Buenos Aires, ed. Abeledo Perrot. Giuliani Fonrouge, Carlos M.: Derecho Financiero, actualizada por Navarrine y Asorey, Buenos Aires, ed. Depalma, cualquiera de sus ediciones, preferentemente las mas recientes. Jarach, Dino (1980): Curso Superior de Derecho Tributario, Buenos Aires, ed. Cima Profesional. Jarach, Dino (1998), Estudios de Derecho Tributario, Buenos Aires, ed. Cima Profesional. Jarach, Dino (2004), El Hecho Imponible, Buenos Aires, ed. Abeledo Perrot. Jarach, Dino y Valdés Costa, Ramón (1995), Introducción al Derecho Tributario, Montevideo, ed. Fundación de Cultura Universitaria. Linares, Juan F. (2002), Razonabilidad de las Leyes. El debido proceso como garantía innominada de la Constitución Argentina, Buenos Aires, ed. Astrea. Luqui, Juan C. (1989), La Obligación Tributaria, Buenos Aires, ed. Desalma. Luqui, Juan C. (1993), Derecho Constitucional Tributario, Buenos Aires, ed. Desalma. Naviera de Casanova, Gustavo J. (1997), El principio de No Confiscatoriedad: Estudio en España y Argentina, Buenos Aires, ed. Mc Graw – Hill, Madrid. Pérez De Ayala, José Luís (1968): Derecho Tributario, Madrid, ed. Marcial Pons. Rezzoagli, Bruno A. Y Alurralde, Aldo M. (2008): Manual de Finanzas Públicas, México, ed. Fondo Editorial Morevallado. Rezzoagli, Luciano C. (2012), Beneficios Tributarios. Legitimidad y Constitucionalidad como herramienta de Políticas Públicas, editado por la Colección de Ciencia y Técnica UNL, Santa Fe. Rezzoagli, Luciano C. (2013): “Teoría de la Dinámica Fiscal Contradictoria de los Estados Latinoamericanos en un ámbito determinado por la coexistencia del capitalismo global y la democracia representativa”, Revista de la Facultad de Derecho y Ciencias Políticas de la Universidad Pontificia Bolivariana, núm. 118, Medellín, UPB, disponible en http://revistas.upb.edu.co/index.php/derecho/article/view/1955 Rezzoagli, Luciano C. y Bazza, Alcides (2013): “Aspectos claves del Federalismo fiscal y las asimetrías regionales en la República Argentina”, Revista Vía Iuris, núm. 13, Bogotá, editorial Los Libertadores. http://www.redalyc.org/articulo.oa?id=273927567005 Rezzoagli, Luciano C. y Rezzoagli, Bruno A. (2013): “Teoría de la presión tributaria en base a la Igualdad Intergeneracional”, Revista Brasielira de Políticas Públicas, vol 3 núm. 2, Brasilia, editada por el Centro Universitario de Brasilia (UNICEUB), disponible en: www.publicacoesacademicas.uniceub.br/index.php/RBPP/article/view/2563 Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected] Rezzoagli, Luciano C. (2014): “(Re) Pensando los principios constitucionales tributarios de proporcionalidad y equidad”, Revista In Jure Anáhuac Mayab, núm. 3, Mérida,editada por la Universidad Anahuac Mayab. http://derecho.anahuacmayab.mx/2718-1- Revista+Juridica+In+Jure.html Rezzoagli, Luciano C. (2012): “Aportes sobre la retroactividad e irretroactividad de normas tributarias desfavorables”, en Papeles del Centro de Investigaciones, núm. 9, Santa Fe, editado por la Secretaría de Ciencia y Técnica, FCJS – UNL. Rezzoagli, Luciano C. (2011): “Asimetrías Regionales y Federalismo Fiscal. Un enfoque jurídico – financiero – institucional del caso argentino”, en Documentos y Aportes en Administración Pública y Gestión Estatal (DAAPGE), núm. 17, vol. 11, Santa Fe, editado por la FCE – UNL. Disponible en: http://bibliotecavirtual.unl.edu.ar/ojs/index.php/DocumentosyAportes/article/view/1273/1991 Rezzoagli, Luciano C. (2011), “Teoría del posicionamiento del Estado en materia presupuestaria. Estudio de caso con base en el Gasto Tributario”, Revista de Derecho y Ciencias Políticas de la Universidad Pontificia Bolivariana, núm. 115, Medellín, UBP, Disponible en: http://revistas.upb.edu.co/index.php/derecho/article/view/1067 Rezzoagli, Luciano C. (2010): “El principio de capacidad contributiva: Alcance y manifestación en los tributos”, Revista de la Facultad de Ciencias Jurídicas y Sociales, núm.8, Santa Fe, editado por FCJS – UNL. http://bibliotecavirtual.unl.edu.ar:8180/publicaciones/bitstream/1/3735/1/NE_2010_8_pag_183_ 190.pdf Rosembuj, Tulio (1995), Los Tributos y la Protección del Medio Ambiente, Madrid, ed. Marcial Pons. Spisso, Rodolfo (2007), Derecho Constitucional Tributario, Buenos Aires, ed. Lexis Nexos. Spisso, Rodolfo (2005), Acciones y Recursos en Materia Tributaria, Buenos Aires, ed. Lexis Nexos. Tosi, Jorge L.: Derecho Aduanero y Comercio Exterior, Buenos Aires, ed. Ciudad Argentina, cualquiera de sus ediciones, preferentemente las mas recientes. Villegas, Hector B.: Curso de Finanzas, Derecho Financiero y Tributario, Buenos Aires, ed. Desalma, cualquiera de sus ediciones, preferentemente las mas recientes. Universidad Nacional del Litoral C. Pujato 2751 S3002 ADG Santa Fe. Facultad de Ciencias Jurídicas y Sociales Tel: (0342) 457 1197 Secretaría Académica Email: [email protected]