sugerencias

Anuncio

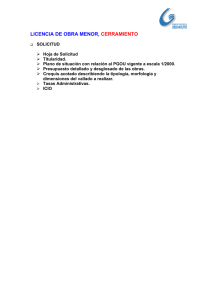

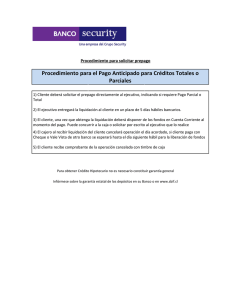

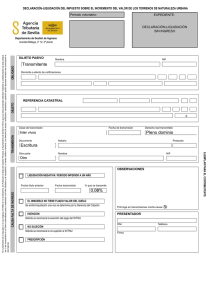

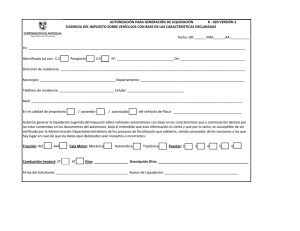

LA FISCALIDAD SOBRE LA CONSTRUCCIÓN Y LAS PLUSVALÍAS INMOBILIARIAS: SUGERENCIAS. Francisco Poveda Blanco. Catedrático de Economía Aplicada. Director Master de Tributación. Universidad de Alicante. VI FORO I + D SUMA FINANCIACIÓN TERRITORIAL (Denia 14/11/2006) 1 La fiscalidad s/la construcción y las plusvalías inmobiliarias. Sugerencias Francisco Poveda Blanco [email protected] Universidad de Alicante Sumario Pluralidad fiscal sobre los inmuebles. Ordenación por niveles de Haciendas La tributación local ¿Qué hacer con el ICIO? ICIO: Sugerencias y propuestas ¿Qué hacer con el IIVTNU? IIVTNU: Sugerencias y propuestas Conclusiones. 2 Fiscalidad s/inmuebles Inmuebles F versatilidad de gravá gravámenes. La fiscalidad en el ciclo vital del inmueble se produce por: – – – – – Comprar suelo; urbanizar. Construir, ampliar, rehabilitar y derribar. Vender y comprar, donar o heredar, aportar. Ocupar y no ocupar, poseer, arrendar, ceder. Documentar todas estas operaciones, etc. Situaciones discriminatorias F IRPF, ICIO, IAE y RP, TP, IBI, etc. Impuestos aplicados Impuestos estatales y autonó autonómicos, por: – – – – – Transmisiones onerosas: IVA y/o ITPAJD (TPO, AJD) Transmisió Transmisión lucrativa: ISD y AJD Por los beneficios y plusvalí plusvalías: IS, IRPF o IRNR. Imputació Imputación de rentas: IRPF e IRNR Titularidad: IP Impuestos municipales: – El ejercicio de las actividades: IAE – La titularidad de derechos: IBI – Realizació Realización de obras: ICIO – Plusvalí Plusvalía del suelo: IIVTNU Excepció Excepción F Impuestos Especiales, OS, IVTM. 3 Consideraciones generales Es Irreversible el Δ de competencias locales La pérdida de fondos europeos va a revelar graves situaciones de insuficiencia financiera. Hay que reforzar la financiación municipal F Δ la autonomía y la suficiencia financiera. Moderación en el GP y en el esfuerzo fiscal: Impuestos > Δ la perceptibilidad y corresponsab, sin perjuicio de traer el “efecto anestesia” a la HL La reforma fiscal municipal es inaplazable. Objetivo Hablaremos de los II municipales voluntarios. En este contexto, como ideas propias y compartidas, propondré no pocas sugerencias s/aspectos de: – – – – Perfeccionamiento de LRHL. Mejoras té técnicas y en bº de la gestió gestión tributaria. Aumento de la seguridad jurí jurídica. En todo caso, a favor de la autonomí autonomía local y de la suficiencia financiera. 4 La reforma del ICIO y del IIVTNU ¿Qué hacer con el ICIO? ICIO: Características Nace F con la LRHL, casi sin antecedentes. Fundamento F Dar cobertura legal y naturaleza impositiva a la técnica seguida en la Tasa. Causa real F Δ la recaudación municipal. Escasa regulación legal F (arts 100-103). –¿Hay motivo para que la AT grave esta manifestació manifestación y no otras ? F Discriminació Discriminación. 5 Aspectos económicos • I. indirecto, selectivo e instantá instantáneo (t de realizació realización) • Ingresos: 4,5% del total de ingresos y el 15% del total de • • • impuestos. Recaudació Recaudación F 1.343,48 mills € (2003) > IAE 1.075,68 Elá Elástico respecto a la Renta Es un impuesto de alta rentabilidad: rentabilidad: – Nº de contribuyentes reducido. – De fá fácil liquidació liquidación. – En gestió gestión, aprovecha el valor añ añadido de la aplicació aplicación de la Tasa. • La caí caída del sector inmobiliario F Pérdidas notables Hecho imponible. … la realizació realización dentro del té término municipal, de CIO para la que se exija la obtenció obtención de la correspondiente licencia de obras o urbaní urbanística, se haya obtenido o no dicha licencia, siempre que su expedició expedición corresponda al ayuntº ayuntº . Elementos positivos: – Se ha de realizar una C, I, O – Para la que se necesite obtener la licencia municipal de obras “Lo decisivo es, no la solicitud de la licencia -ni siquiera el otorgamientootorgamiento- sino la iniciació iniciación de la obra… obra…otra cosa es que la Ley permita practicar una liquidació liquidación provisional” provisional” ( STS de 1111-2-2005) – Cuya expedició expedición sea de competencia municipal Ademá Además: – La C, I, u O debe recaer s/ un inmueble (art. 101.1), y – Conllevar un coste de ejecució ejecución material (102.1) 6 …Hecho imponible (II) Delimitación negativa, no se produce si: – No se trata de una C, I, u O. – No requiere una licencia municipal de obras para realizarla. – La licencia no es competencia del ayuntamiento. Son muchos los casos de no sujeción: – No todas las C, I u O requieren licencia, ni – Todas las que la exigen han de concederse por el Ayuntamiento Propuestac para el h.i. El impuesto debería exigirse por la realización de todas las construcciones, instalaciones y obras. Con independencia de que: esté estén sometidas o no a licencia, o exista solicitud o concesió concesión de ésta. baste la previa comunicació comunicación de la realizació realización de la construcció construcción, instalació instalación u obra. – Sin perjuicio de que se fije un mí mínimo de exenció exención por cuantí cuantía. 7 H.i: Propuestas 2 La mayor parte de las C, I u O de las que es dueñ dueño el Estado o las CC AA, al no precisar de la obtenció obtención de licencia municipal F Está Están “no sujetas” sujetas” F inequidad y ausencia de neutralidad. Propuestas: - Las obras de infraestructura pú públicas emprendidas por el Estado o las CC AA si no está están destinadas a integrarse en el patrimonio o en el dominio pú público municipal deberí deberían quedar sometidas al impuesto . - El gravamen de dichas C, I u O podrí podría modularse en atenció atención a su naturaleza, tipo o finalidad. Sujeto pasivo Distingue el TR entre el SP contribuyente y SP sustituto: 1: …a título de contribytes, los dueñ dueños de la CIO, sean o no propietarios del inmueble sobre el que se realice aqué aquélla. – El dueñ dueño de la obra es definido por la L F “quien soporte los gastos o el coste que comporte su realizació realización” , segú según SSTS. 2: Si la CIO no se realizase por el contribuyente, tendrá tendrán la condició condición de SP sustitutos quienes: - soliciten las correspondientes licencias o - realicen las CIO 8 SP: Propuesta 3 Entre los sustitutos F hay una situación dual, sin preeminencia, porque lo son: – Quienes soliciten las licencias, y – Quienes realicen las C, I u O. Con ello se dificulta el concepto de SP. P: Convendría fijar un orden de prelación, respecto a su condición de obligados tributarios para los sustitutos. Base Imponible (III) BI = Coste real y efectivo de la obra = Coste de ejecución material. Determinación F a la conclusión de la obra. Componentes F Se ha resuelto en parte el litigio en el (artículo 102.1) al precisar, que no incluye: – El IVA y demá demás impuestos aná análogos. – Las tasas, PP y demá demás prestaciones patrimoniales públicas locales, – Ni los honorarios profesionales, ni el Bº del contratista, – Ni otros conceptos si no integran el Coste de ejecució ejecución material. 9 Base Imponible Dualidad en la norma: – Art.103.1 “Cuando se conceda la licencia preceptiva … o se inicie la CIO, se practicará practicará una liquidació liquidación provisional a cuenta, cuenta, determiná determinándose la base imponible” imponible”, – Últº º p á rrafo:“ “ Una vez finalizada la CIO, y teniendo en lt rrafo: cuenta su coste real y efectivo, el Ayuntº Ayuntº mediante la oportuna comprobació comprobación admtva, modificará modificará en su caso, la BI a que se refiere el apartado anterior… anterior… La BI está está en: – Liquidació Liquidación provisional (impropia) y – Liquidació Liquidación definitiva. Es por la desafortunada configuració configuración del I, I, en el que el devengo se anticipa a la realizació realización del h. i. Base Imponible.. El ingreso a cta. es ≠ de liquidació liquidación del ICIO, que dará dará lugar al conocimiento de la DT al té término de la obra. – El ingreso a cuenta: prá práctica comú común en los ID. – No se suele emplear en los II, pero el ICIO es peculiar F el h. i. no es recurrente, y su realizació realización ocupa un lapso de tiempo. Hay: – Doble presupuesto de hecho: hecho: el del ingreso a cta., y el del h.i, h.i, – Pero só sólo hay una BI. BI. La confusió confusión se da F por la semejanza en la té técnica de cálculo… lculo…, como debe ser, segú según el propio TS. 10 BI: Propuestas…5 Art. 103.1 F Para eliminar la dualidad, cuando se precisa que “se practicará practicará una liquidació liquidación provisional a cuenta… cuenta…: – donde dice “...determiná ...determinándose la base imponible” imponible” – debe decirse “…determin ándose como base para su cuantificació “…determiná cuantificación”. Y no debe decirse que una vez finalizada la CIO, y teniendo en cuenta su coste real y efectivo, el Ayuntº Ayuntº: – “mediante la oportuna comprobació comprobación administrativa, modificará modificará, en su caso, la BI..., “ – Si no que, “mediante la oportuna comprobació comprobación administrativa, determinará determinará la BI, practicando la correspondiente liquidació liquidación, de la que, deducido el importe ingresado a cuenta, resultará resultará la cuota a ingresar o, en su caso a devolver, al sujeto pasivo” pasivo”. Comprobación Administva. La BI se debe calcular por ED y no con índices, mó módulos o baremos. baremos. Estos se limitan a la liquidació liquidación provisional, si la OF así así lo prevé prevé. – No puede hacerse mediante el empleo de mó módulos, ni considerarse el coeficiente de evolució evolución del factor de actualizació actualización (STSJ de Canarias – Sta. Sta. Cruz de TT- 1616-1010-1996, y en la de 1818-1, exigí exigía una obligada motivació motivación). – Lo llevado a cabo por el Ayuntamiento no ha sido una comprobació comprobación del Coste real y efectivo … sino má más bien un cá cálculo efectuado por aproximació aproximación que anda lejos del rigor y la precisió precisión que exige el art.104.2 (STJ de Andalucí Andalucía 2222-4-1996). – No se extienden a la BI (SSTS de 2828-7-1999 y de 2525-6-2002) – Es contraria a derecho la utilizació utilización de tales índices, mó módulos o baremos como sustitutivos de la comprobació comprobación administrativa (STS 2525-6-2002). – = y, “Está Está velado a los poderes pú públicos aplicar normas legales diferentes (…) así así como ignorar la normativa legal a pretexto de dificultades de control” control” (STSJ de Cataluñ Cataluña 1212-2-2004). 11 BI…: Propuestas 6 Actualmente, la BI se debe calcular por ED no con índices o mó módulos ¿Por qué qué los mó módulos se han de emplear só sólo para determinar BI de la liquidació liquidación provisional? P: Permitir que se establezcan mó módulos objetivos del coste de las C, I u O en la OF del tributo, que sirvan para calcular tanto tanto el ingreso a cuenta, anterior al inicio de la C,I, C,I, u O, como para practicar la autoliquidació autoliquidación que proceda una vez terminadas. Para señ señalarlos, la Ley deberí debería fijar unos criterios generales que garanticen la justicia y equidad del gravamen, atendiendo a que su importe sea equivalente al coste normal o medio de cada tipo edificatorio, segú según la clase, modalidad, categorí categoría y localizació localización geográ geográfica. BI…: Propuestas 7 S/la aplicación de módulos en el cálculo de la BI: El contribuyente deberí debería poder renunciar al ré régimen objetivo de determinació determinación de la BI, siempre que lo haga con anterioridad al devengo del tributo. En este caso, la base pasará pasará a determinarse por ED, siendo de aplicació aplicación tanto para el ingreso a cuenta como para la autoliquidació autoliquidación al té término de la obra. La comprobació comprobación de la base só sólo procederí procedería cuando el SP hubiese optado por la ED y si no mediase acuerdo previo de valoració valoración, a tenor de lo establecido en la LGT. En este caso la AT local podrá podrá utilizar los medios de comprobació comprobación del art. 57 de la LGT, no considerá considerándose los propios mó módulos establecidos en la OF del impuesto. 12 BI…: Propuestas 8 Sugiero que: Deberí Debería incorporarse en el artí artículo 103.1 del TRLRHL, un tercer apdo c), de cará carácter residual para la determ. determ. de la base de cá cálculo del “ingreso a cuenta” cuenta” de modo que: - cuando no exista presupuesto visado por el Colegio Oficial -por no ser preceptivo –(apdo a), y - no esté estén aprobados por el municipio mó módulos o índices (apdo apdo b): ( se determine por los té técnicos municipales, atendiendo al coste estimado del proyecto presentado (apdo (apdo c). BI…: Propuestas 9 Para el cá cálculo del “ingreso a cuenta” cuenta” deberí debería prever la norma, a fin de resolver el silencio actual, que: “Se aplicará aplicará sobre la base de cá cálculo el mismo porcentaje que segú según la OF rija en dicha fecha como tipo impositivo” impositivo” . Asimismo: “ Para la determinació determinación de la cuantí cuantía a ingresar deberá deberán aplicarse las bonificaciones que pudieran corresponder segú según la Ordenanza Fiscal si se tratase de una liquidació liquidación definitiva” definitiva”. 13 Prop s/ Bonificaciones Art. 103.2 “Las ordenanzas fiscales podrá podrán regular las siguientes bonificaciones sobre la cuota del impuesto: a)…… .. a)…….. Las bonificaciones son potestativas, potestativas, se contemplan desde los apdos a) hasta e). Tras el detalle de su contenido se prevé prevé para c/u, reiteradamente, el siguiente texto: “La bonificació bonificación prevista en este pá párrafo se aplicará aplicará a la cuota resultante de aplicar, en su caso, la bonificació bonificación a que se refiere el párrafo anterior” anterior” o “…los “…los pá párrafos anteriores” anteriores” . REITERACIÓ REITERACIÓN F P: Bastarí Bastaría con prever para todo el apartado, una clausula comú común que contemple la aplicació aplicación de las bonificaciones en el orden establecido y que c/u se calcule sobre la cuota diferencial diferencial que resulte tras la aplicació aplicación de la anterior. anterior. Tg: Propuestas 11 Art.102.3 “El tipo de gravamen del impuesto será será el fijado por cada ayuntamiento, sin que dicho tipo pueda exceder del 4%” 4%” Se trata de un único Tg para cada Aytº º . Ayt la posibilidad de fijar ≠ TG: A favor del Pº de autonomí autonomía – P F ” Los Gobiernos locales a la hora de configurar el tributo, podrá podrán establecer Tg diferenciados, en atenció atención a la tipologí tipología o uso de la construcció construcción..” n..”. y del Pº de suficiencia – …Así Así como aumentar el margen superior del abanico de tipos del 4 al 5%” 5%”. Permitirí Permitiría: – Atender fines sociales: TgP TgP para vivienda habitual, yr el de las destinadas a fines culturales, sanitarios, etc. – Y TgN TgN para las construcciones suntuarias y perjudiciales. 14 P: Deducción de la Tasa 12 Art. 103.3 F Posibilita que en las OF se pueda regular la deducció deducción..” n..”. Con el paso del tiempo ha quedado claro que: – Los hechos imponibles del I y de la T son ≠ y pueden coexistir – Es un “sin sentido” sentido” F Si se ha de deducir bastarí bastaría con no aprobar su aplicació aplicación. P: Es inapropiado seguir manteniendo la posible deducció deducción de la cuota ingresada por la tasa, ello equivale a un reconocimiento del legislador de una doble imposició imposición, que, en realidad no existe, porque cada uno de estos tributos responde a diferentes causas. Devengo El devengo concreta la norma aplicable y el Tg: Tg: “Se devenga en el momento de iniciarse la C, I u O, aun cuando no se haya obtenido la correspondiente licencia” licencia” (art. 102.4). Se anticipa al conocimiento de todos los elementos de la BI, ya que ésta no es el Coste presupuestado sino el real y efectivo, que no se conocerá conocerá hasta el final de la CIO. Al fijarlo al inicio F mejora la seguridad jurí jurídica al SP. Sin embargo, el h.i. h.i. no se perfecciona hasta que termina la C, I u O. 15 P: Devengo… 13 Obras inacabables, o en t excesivo F demora en la liquidació liquidación. Por seguridad jurí jurídica, dica, aunque el Tg aplicable sea el vigente en el comienzo de la CIO, para las construcciones ejecutadas con retrasos muy lejos de los plazos deseables segú según el planeamiento, se sugiere establecer la cautela legal: “cuando haya transcurrido un plazo superior al doble del inicialmente previsto para la ejecució ejecución de la obra, se deberí debería aplicar el Tipo de gravamen vigente a su finalizació finalización”. Y como no siempre el Tg se U en el t, … F establecer una clausula de salvaguarda para no premiar la tardanza. …siempre que sea superior al del inicio” inicio” . Devengo 14 … Convendría considerar la conveniencia de F situar el devengo al término de las obras, sin perjuicio de que se adopten medidas cautelares para evitar su paralización sine die , y sin perjuicio de que se exija la práctica del "ingreso a cuenta" en el momento del inicio de la C, I u O. 16 Prescripción Convendría llevar a la norma: P: El cómputo de la prescripción del derecho de la Administración a practicar la liquidación definitiva en el ICIO debe contar desde que finaliza la obra gravada Este es el criterio doctrinal fijado por el Tribunal Supremo (STS 14-9-2005). Seguridad a favor del SP Para simplificar la gestión del ICIO se observa por la Comisión la conveniencia de: “admitir que la documentación presentada para la obtención de la licencia surta plenos efectos en este tributo, lo que comporta que en ningún caso será sancionable la omisión de la presentación de esa misma documentación a efectos del impuesto si ya obra en poder de la Administración tributaria local” 17 ¿Qué hacer con el IIVTNU? IIVTNU: Características • Antecedentes F Año 1919 con el “Arbitrio de plusvalí plusvalía” • • • • gravamen potestativo s/ PF y PJ. PJ. La LRHL no pudo suprimirlo F Razones recaudatorias. Justificació Justificación F Compartir las ganancias que la acció acción urbanistica municipal proporciona al SP con ocasió ocasión de las transmisiones reales de suelo (art. 47 in fine CE). Crí Crítica doctrinal F Doble imposició imposición, cá cálculo objetivo, posible confiscatoriedad, ausencia de neutralidad. Causa real F Δ la recaudació recaudación municipal. 18 Naturaleza • I directo, instantá instantáneo y de aplicació aplicación potestativa. • Real y objetivo F excepció excepción de transm. transm. mortis causa a herederos pró próximos (art. 108.4). • De gestió gestión íntegra municipal. • Exclusiva aplicació aplicación sobre: – terrenos urbanos, no rú rústicos y – Los transmitentes PF, no PJ. • Ingresos ≈ 3 % del total de ingresos municipales, y ≈ el 10% del total de impuestos. • Recaudació Recaudación F 887,37 887,37 mills € (2003), Δ* anual ≈ 15,5%. • Aplicació Aplicación no general F se exige só sólo en 1/3 del total. IIVTNU: hecho imponible Su aplicació aplicación exige que: – Exista un terreno considerado urbano en el IBI. – Se produzca un Δ administrativo de valor del mismo. – Se haya materializado por su transmisió transmisión o la constitució constitución o transmisió transmisión de derechos reales sobre él. No importa que: que: – El suelo transmitido esté esté o no construido. – En el t de generació ó n, o con posterioridad a él, haya generaci tenido la condició condición de rú rústico. Sólo grava el Δ de valor de los terrenos, terrenos, no el que corresponda a las edificaciones. 19 H. i: El Δ de valor El cálculo de la BI emplea un escenario virtual F la plusvalía gravada es objeto de críticas, porque es: – – – – Estimada o irreal F no la exacta cuantí cuantía. Siempre positiva F por el mé método estimativo Inexistente F si el t generació generación < 1 añ año. Bruta F no aplica correcció corrección monetaria. Y es así, porque es una plusvalía administva de cuantificación indiciaria ¿ Quiebra del Pº de capacidad?. BI: Propuestas 1 La equidad del I queda en entredicho, por: – La forma de cuantificar la BI: P: Habrí Habría que permitir la armonizació armonización de la BI con los datos de la realidad > se evitarí evitaría: la tributació ó n en caso de pé tributaci pérdidas, La tributació tributación por un beneficio superior al real. Actuar extramuros al Pº de capacidad. – Se podrí podrían emplear los datos conocidos del IRPF o IRNR y, con ello, favorecer la posibilidad de declarar mediante autoliquidació autoliquidación. 20 BI: Propuestas 2 … La equidad queda en entredicho, por: – Eximir a las plusvalí plusvalías en t< 1 añ año: El redondeo por defecto es vá válido siempre que el t > 1 añ año; – P: En t< 1 añ año, el redondeo deberí debería ser por exceso F en bº de la suficiencia financiera y la lucha contra la especulació especulación inmobiliaria. – P F Deber Deberíía recaer sobre la plusvalí plusvalía total (suelo + construcció construcción). F En favor de la suficiencia y de la seguridad jurí jurídica (la plusvalí plusvalía es un dato conocido por el IRPF o IRNR) H. i. Propuestas 3 y 4 La no sujeció sujeción de las plusvalí plusvalías obtenidas por las PJ como consecuencia de la transmisió transmisión indirecta ví vía transmisió transmisión de las acciones es injusta, por lo que deberí debería incorporarse dicho supuesto al h.i: h.i: – Cuando se transmitan los tí títulos > previsió previsión similar al art. 108 Ley del MV. Como no existe perí período vital en las sociedades F cabe que no se produzca el h.i., h.i., tendrí tendría que resolverse: – Estableciendo un gravamen perió periódico a cuenta ≈ Tasa de equivalencia. equivalencia. 21 Gestión: P 5 y 6 Mejorar la capacidad recaudatoria del I del modo siguiente: – P: Recuperando, en todas las transmisiones onerosas, la figura del sustituto para el adquirente, sin perjuicio de posibilitar legalmente su derecho a retener, del precio de compraventa, la cuota del I. – P: Estableciendo la afecció afección real del inmueble con apunte registral (anotació (anotación marginal). Conclusiones ICIO e IIVTNU F refuerzan los Pº de autonomía y suficiencia financiera El ICIO, permite la pluralidad impositiva y someter a gravamen a todos los índices de la capacidad. Pero al Δ el Coste F El encarecimiento inmobiliario El IIVTNU cumple con la exigencia constitucional (art. 47). La aplicación de ambos es razonable F Si algún gobierno debe contar con la preeminencia de la fiscalidad inmobiliaria debe ser el municipal. 22 En consecuencia Hay que concienciar a los ciudadanos de que > – El municipio es su primer y principal benefactor. – Los impuestos municipales son los menos gravosos del sistema aunque no cuenten con “efecto anestesia” anestesia”. Se debe actuar sobre el sistema fiscal local: – Conservar los actuales impuestos, no complicar su liquidació liquidación, mejorar su gestió gestión, y evitar la dualidad. – Recuperar la capacidad y la equidad en el IAE. – Contar con algú algún tributo indirecto: ICIO. – Δ si fuera posible la pluralidad de fuentes de gravamen (..IRNR). Para Impedir que la insuficiencia financiera sea la excusa para actuaciones irregulares. Opinión Final Así Así que la reforma de la imposición municipal F Es inaplazable por razones constitucionales y de justicia tributaria. Ademá Además, porque en mi opinió opinión: – La financiación municipal no puede quedar a expensas de un mal e insuficiente sistema fiscal, en donde el desarrollo urbanístico y la versatilidad de gravámenes sobre la propiedad urbana se convierta en excusa para dar pábulo a múltiples actuaciones urbanisticas indeseables . 23 El progreso en la moral fiscal de los ciudadanos sólo es posible si se observa la moral en la conducta de sus gobernantes (FPB) Gracias por su atención 24