auto cuestion de constitucionalidad

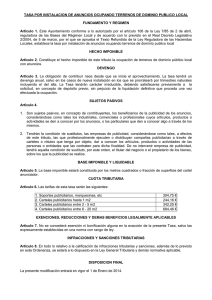

Anuncio