securitizadora security sa

Anuncio

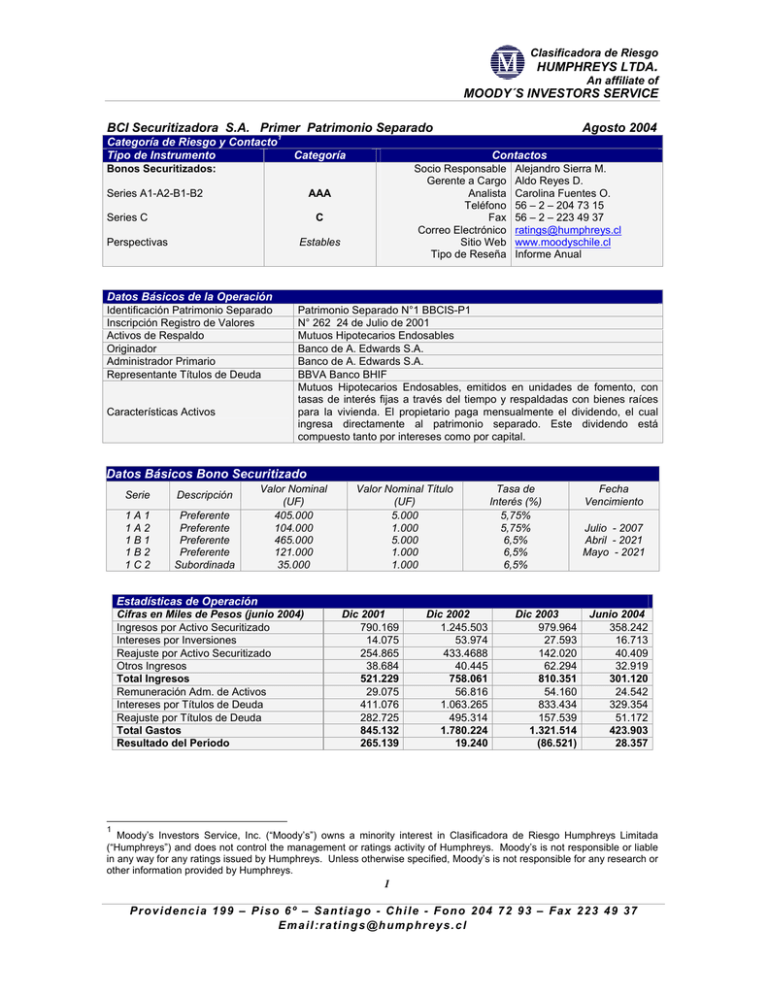

Clasificadora de Riesgo HUMPHREYS LTDA. An affiliate of MOODY´S INVESTORS SERVICE BCI Securitizadora S.A. Primer Patrimonio Separado Categoría de Riesgo y Contacto1 Tipo de Instrumento Categoría Contactos Bonos Securitizados: Socio Responsable Gerente a Cargo Analista Teléfono Fax Correo Electrónico Sitio Web Tipo de Reseña AAA Series A1-A2-B1-B2 C Series C Perspectivas Agosto 2004 Estables Alejandro Sierra M. Aldo Reyes D. Carolina Fuentes O. 56 – 2 – 204 73 15 56 – 2 – 223 49 37 [email protected] www.moodyschile.cl Informe Anual Datos Básicos de la Operación Identificación Patrimonio Separado Inscripción Registro de Valores Activos de Respaldo Originador Administrador Primario Representante Títulos de Deuda Características Activos Patrimonio Separado N°1 BBCIS-P1 N° 262 24 de Julio de 2001 Mutuos Hipotecarios Endosables Banco de A. Edwards S.A. Banco de A. Edwards S.A. BBVA Banco BHIF Mutuos Hipotecarios Endosables, emitidos en unidades de fomento, con tasas de interés fijas a través del tiempo y respaldadas con bienes raíces para la vivienda. El propietario paga mensualmente el dividendo, el cual ingresa directamente al patrimonio separado. Este dividendo está compuesto tanto por intereses como por capital. Datos Básicos Bono Securitizado Serie Descripción 1A1 1A2 1B1 1B2 1C2 Preferente Preferente Preferente Preferente Subordinada Valor Nominal (UF) 405.000 104.000 465.000 121.000 35.000 Valor Nominal Título (UF) 5.000 1.000 5.000 1.000 1.000 Tasa de Interés (%) 5,75% 5,75% 6,5% 6,5% 6,5% Fecha Vencimiento Julio - 2007 Abril - 2021 Mayo - 2021 Estadísticas de Operación Cifras en Miles de Pesos (junio 2004) Ingresos por Activo Securitizado Intereses por Inversiones Reajuste por Activo Securitizado Otros Ingresos Total Ingresos Remuneración Adm. de Activos Intereses por Títulos de Deuda Reajuste por Títulos de Deuda Total Gastos Resultado del Período Dic 2001 790.169 14.075 254.865 38.684 521.229 29.075 411.076 282.725 845.132 265.139 Dic 2002 1.245.503 53.974 433.4688 40.445 758.061 56.816 1.063.265 495.314 1.780.224 19.240 Dic 2003 979.964 27.593 142.020 62.294 810.351 54.160 833.434 157.539 1.321.514 (86.521) Junio 2004 358.242 16.713 40.409 32.919 301.120 24.542 329.354 51.172 423.903 28.357 1 Moody’s Investors Service, Inc. (“Moody’s”) owns a minority interest in Clasificadora de Riesgo Humphreys Limitada (“Humphreys”) and does not control the management or ratings activity of Humphreys. Moody’s is not responsible or liable in any way for any ratings issued by Humphreys. Unless otherwise specified, Moody’s is not responsible for any research or other information provided by Humphreys. 1 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:[email protected] Clasificadora de Riesgo HUMPHREYS LTDA. An affiliate of MOODY´S INVESTORS SERVICE Otros Datos Estadísticos Cifras en Miles de Pesos (junio 2004) Activo Securitizado (corto plazo) Activo Securitizado (largo plazo) Total Activos Obligaciones por Títulos de Deuda (C.P.) Obligaciones por Títulos de Deuda (L.P.) Resultado del Ejercicio Resultado Acumulado Total Pasivos Dic 2001 2.413.723 14.198.347 19.996.629 1.902.572 17.770.570 265.139 265.139 19.996.629 Dic 2002 2.261.055 12.113.532 17.528.089 1.594.953 15.573.924 19.240 284.380 17.528.089 Dic 2003 1.636.408 8.453.353 12.556.143 1.291.145 11.007.783 (86.521) 195.176 12.556.143 Junio 2004 1.406.883 6.645.193 10.573.149 1.165.625 9.181.103 28.357 223.651 10.573.149 Opinión Fundamento de la Clasificación La clasificación de riesgo se fundamenta en la suficiencia de los flujos esperados para los activos que conforman el patrimonio separado en relación con las obligaciones emanadas por la emisión de bonos serie preferente. Los activos – mutuos hipotecarios endosables- han sido originados por Banco de A. Edwards S.A. Por su parte, la clasificación de la serie subordinada, se basa en el hecho que su pago está subordinado al cumplimiento de la serie preferente, por cuanto absorbe prioritariamente las pérdidas de los flujos estimados para los activos, reforzando de esta manera la clasificación de riesgo obtenida por la serie preferente, aunque exponiendo a los tenedores de estos títulos subordinados a una alta probabilidad de pérdida de capital y/o intereses. La clasificación considera, además, el comportamiento que ha tenido la cartera de activos, la cual presenta a la fecha – en términos de default, prepagos y monto de liquidación de los activos – valores de menor rigurosidad que los supuestos al momento de definir las variables que sirvieron de base para sensibilizar los flujos del patrimonio separado. De acuerdo al proceso dinámico aplicado por Humphreys (simulaciones a través del método de Montecarlo), la cartera securitizada tendría una pérdida media probable de 2,09%, con un valor máximo de 3,21% y mínimo de 1,39%; en la práctica, la pérdida efectiva de la cartera asciende 2,76 %. A pesar de mostrar un nivel superior a la pérdida media esperada, es importante destacar que a la fecha el monto de los activos, medido en términos de saldo insoluto de los créditos vigentes, más el monto mantenido en caja por el patrimonio separado representa un 116,25% del monto del bono senior. Perspectivas de la Clasificación En general, el patrimonio separado ha tenido un comportamiento estable y dentro de los parámetros esperados. Asimismo, el administrador primario ha ejercido adecuadamente las funciones de las cuales es responsable. Bajo este contexto, se califican las perspectivas de la clasificación como Estables. Definición Categorías de Riesgo Categoría AAA Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría C Corresponde a aquellos instrumentos que no cuentan con una capacidad de pago suficiente para el pago de capital e intereses en los términos y plazos pactados, existiendo alto riesgo de pérdida de capital e intereses. 2 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:[email protected] Clasificadora de Riesgo HUMPHREYS LTDA. An affiliate of MOODY´S INVESTORS SERVICE Recaudación por Cobro de Cuentas por Cobrar Ingresos Percibidos Por Cobranza Ordinaria Ingresos Percibidos Por Liquidación de Activos Jun-04 Abr-04 Feb-04 Dic-03 Oct-03 Ago-03 Jun-03 Abr-03 Feb-03 Dic-02 Oct-02 Jun-02 Abr-02 Feb-02 Dic-01 Oct-01 Ago-01 Jun-01 Ago-02 Recaudación (MUF) 50 40 30 20 10 0 Ingresos Percibidos Por Pago de Morosos Ingresos Percibidos por Prepagos Voluntarios De acuerdo con las cifras de los últimos 36 meses, es decir, entre junio de 2001 y junio de 2004, el patrimonio separado generó ingresos promedio por concepto de recaudación en torno a UF 23.807, registrándose la menor recaudación en el mes de mayo de 2004 (UF 11.980) y la mayor en el mes de agosto de 2002 (UF 44.773). El total de recaudaciones del mes incluye tanto las recaudaciones por pagos al día y morosos como los prepagos que se realizaron en dicho mes. En promedio el 49,96% de la recaudación corresponde a cobranza ordinaria, el 1,65% a pagos morosos, y el 48,4% a prepagos voluntarios. Morosidad de la Cartera de Activos Una cuenta se convierte en “morosa” cuando no se han recibido pagos durante los 30 días posteriores a la fecha de vencimiento de la cuota. El comportamiento de la cartera indica que durante los últimos 3 años el grueso de la morosidad está dada por clientes que poseen una o dos cuotas atrasadas – que en promedio se ubica alrededor del 5,35%. Las morosidades promedio de tres o más cuotas alcanzan al 1,95%. En el siguiente gráfico es posible observar una leve alza en la morosidad de una cuota durante el último año, alcanzando su valor más alto en febrero de este año con un 8,06%. Morosidad Cartera en función del Saldo Insoluto 10,0% 8,0% 6,0% 4,0% 2,0% 0,0% 41 43 45 47 49 51 53 55 57 59 61 63 65 67 69 71 73 75 77 Seasoning 1-59 Dias 60+ Días 61-89 Días 90+ Días Este escenario, a pesar de mostrar variación respecto a los resultados obtenidos al comienzo de la clasificación, mantiene a la cartera dentro de niveles adecuados de morosidad dados los parámetros iniciales que Clasificadora de Riesgo Humphreys consideró para la clasificación. 3 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:[email protected] Clasificadora de Riesgo HUMPHREYS LTDA. An affiliate of MOODY´S INVESTORS SERVICE Prepagos Voluntarios Este patrimonio comienza a registrar prepagos parciales de activos desde sus inicios, los que a la fecha acumulan un monto equivalente a UF 426.288, los cuales representan un 42,14% de la cartera original. Este porcentaje, aunque alto, se encuentra dentro de los parámetros supuestos por Clasificadora de Riesgo Humphreys, puesto que el modelo soporta hasta tasas de un 10,2% anual para un 20% de los períodos del bono securitizado. Por otra parte, este porcentaje se ve compensado por la baja tasa de default que presenta la cartera securitizada. MUF Prepagos Acumulados Cartera 50% 40% 30% 20% 10% 0% Jun-01 Jul-01 Ago-01 Sep-01 Oct-01 Nov-01 Dic-01 Ene-02 Feb-02 Mar-02 Abr-02 May-02 Jun-02 Jul-02 Ago-02 Sep-02 Oct-02 Nov-02 Dic-02 Ene-03 Feb-03 Mar-03 Abr-03 May-03 Jun-03 Jul-03 Ago-03 Sep-03 Oct-03 Nov-03 Dic-03 Ene-04 Feb-04 Mar-04 Abr-04 May-04 Jun-04 500 400 300 200 100 0 Prepagos Acumulados Prepagos Acumulados (% s.i.original) El riesgo de los prepagos radica en la pérdida del sobrecolateral ofrecido, dado que en este caso el sobrecolateral corresponde a la diferencia de tasas entre los activos y los pasivos. No obstante, este riesgo puede ser atenuado mediante la adquisición de nuevos activos o mediante el prepago de los pasivos. En la presente emisión no se presentan incorporaciones de activos a la cartera por cuanto el emisor ha decidido prepagar bonos por sorteo, habiéndose efectuado hasta la fecha prepagos por un monto total de UF 359.655 lo que representa un 32,85% del capital original. Otros Antecedentes Deuda Actual, Tasación Original, Tasa de Interés y Liquidación de Activos Deuda Actual Relación Deuda Actual / Tasación Original La cartera presenta una relación entre la deuda actual a junio de 2004 y la tasación original de los bienes de créditos vigentes de 45,47%, comportándose de acuerdo a lo esperado, es decir, disminuyendo conforme a los pagos mensuales efectuados, lo que permite reducir el monto adeudado vigente. 58% 54% 50% 46% Jun-04 Mar-04 Dic-03 Sep-03 Jun-03 Mar-03 Dic-02 Sep-02 Jun-02 Mar-02 Dic-01 Sep-01 Jun-01 42% Tasación Original El valor promedio de tasación original medido en unidades de fomento ha disminuido un 8,38% desde el comienzo del patrimonio, pasando de UF 4.772 en junio de 2001 a UF 4.372 en junio de 2004. 4 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:[email protected] Clasificadora de Riesgo HUMPHREYS LTDA. An affiliate of MOODY´S INVESTORS SERVICE Tasa de interés La tasa de interés promedio ponderada a la cual están sujetos los créditos vigentes se ubica en torno al 8,17%, bajando del 8,27% que presentaba al inicio del patrimonio separado. Tasa de Interés Promedio Ponderada de los Créditos Vigentes 8,30% 8,25% 8,20% 8,15% Jun-04 Mar-04 Dic-03 Sep-03 Jun-03 Mar-03 Dic-02 Sep-02 Jun-02 Mar-02 Dic-01 Sep-01 Jun-01 8,10% Liquidación de Activos Hasta la fecha, este patrimonio no ha liquidado ningún activo. Antecedentes de los Bonos Securitizados En la siguiente tabla se muestran los siete sorteos de láminas realizados a la fecha, las cuales fueron canceladas los mismos días previstos para el pago ordinario de los títulos. Fecha Sorteo Láminas Sorteadas Prepago Total UF % sobre el capital original 21 35 10 21 22 16 22 147 53.292,08 92.276,55 24.618,09 51.023,74 50.169,56 35.462,80 52.812,42 359.655,24 4,87% 8,43% 2,25% 4,66% 4,58% 3,24% 4,82% 32,85% Julio 2002 Enero 2003 Abril 2003 Julio 2003 Octubre 2003 Enero 2004 Abril 2004 Total Los siguientes gráficos representan el saldo insoluto de cada serie –preferente y subordinada– medido en cada mes durante el período julio de 2001 a junio de 2004. Saldo Insoluto Serie Preferente (UF) May-04 Mar-04 Ene-04 Nov-03 Sep-03 Jul-03 May-03 Mar-03 Ene-03 Nov-02 Sep-02 Jul-02 May-02 Mar-02 Ene-02 Nov-01 Sep-01 Jul-01 1.100.000 1.000.000 900.000 800.000 700.000 600.000 500.000 5 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:[email protected] Clasificadora de Riesgo HUMPHREYS LTDA. An affiliate of MOODY´S INVESTORS SERVICE Durante este período se ha procedido a capitalizar los intereses correspondientes a los bonos de la serie subordinada a una tasa del 6,5% anual efectiva. Saldo Insoluto Serie Subordinada (UF) May-04 Mar-04 Ene-04 Nov-03 Sep-03 Jul-03 May-03 Mar-03 Ene-03 Nov-02 Sep-02 Jul-02 May-02 Mar-02 Ene-02 Nov-01 Sep-01 Jul-01 42.000 41.000 40.000 39.000 38.000 37.000 36.000 35.000 “La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información que éste ha hecho pública o ha remitido a la Superintendencia de Valores y Seguros y en aquella que ha sido aportada voluntariamente por el emisor, no siendo responsabilidad de la firma evaluadora 6 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:[email protected]