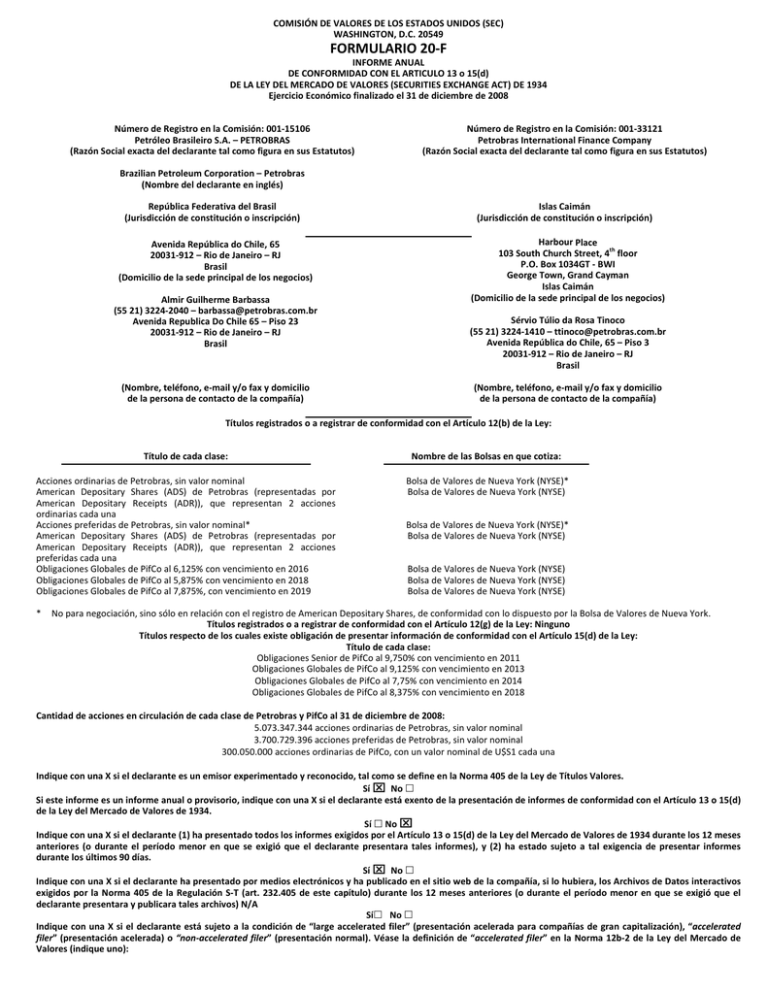

petróleo brasileiro sa - petrobras y subsidiarias

Anuncio