Efectos de los Delitos Fis

Anuncio

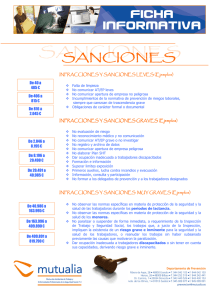

EFECTOS DE LOS DELITOS FISCALES EN MEXICO Sanciones e infracciones María del Carmen Herrera Chaires Mexicana, Universidad Autónoma de San Luis Potosí, Facultad de Contaduría y Administración, Madero No. 849. Correo electrónico: [email protected] María del Carmen Silva Segura Mexicana, Universidad Autónoma de San Luis Potosí, Facultad de Contaduría y Administración, Madero No. 849. Correo electrónico: [email protected] Silvia Gamboa Cerda Mexicana, Universidad Autónoma de San Luis Potosí, Facultad de Contaduría y Administración, Madero No. 849. Correo electrónico: [email protected] Capítulo: Contabilidad, Auditoría y Fiscal Área: Aspectos Legales en los Negocios. RESUMEN Conocer las infracciones y delitos fiscales permitirá relacionarnos con las autoridades fiscales, conociendo derechos y obligaciones de las autoridades fiscales y límites que la ley impone en su actuación. Saber de dónde provienen el delito y las penas, qué son, qué protegen y qué persigue el Derecho Penal. Se verá que no son sinónimos el delito y el ilícito, este último es el todo y los delitos son parte de éste. Es importante conocer los diferentes tipos de infracciones: dolosas, culpables, las que sí producen un perjuicio económico y las que no. Se verá definición y características de los delitos fiscales. Por último, se formula un estudio acerca del delito de Defraudación Fiscal y de sus equiparables, para conocer con precisión, qué conductas configuran tales delitos, para evitar incurrir en ellas definitivamente. Palabras clave: defraudación fiscal, evasión fiscal, delitos e infracciones fiscales. ABSTRACT Knowing offenses and tax offenses will relate to the tax authorities, knowing rights and obligations of the tax authorities and the law imposes limits on their actions. Knowing where they come from crime and punishment, which are protecting and pursuing criminal law. It will not synonymous crime and illicit, the latter is the whole and the crimes are part of it. It is important to know the different types of offenses: arson, guilty, those that produce economic damage and no. You will see the definition and characteristics of tax offenses. Finally, a study is made of tax fraud and its equivalent, to know precisely what behaviors constitute such offense, to avoid making them definitely. Keywords: tax fraud, tax evasion, tax crimes and offenses. Presentación. Son de interés público los delitos fiscales, pues frecuentemente, ya sea directa o indirectamente, puede una persona sufrir las molestias que trae consigo el incurrir en éste tipo de delitos. Por ello, es importante conocer, cuáles son los delitos fiscales, diferenciar éstos de las infracciones fiscales, ya que es común confundir tales términos, por lo que el propósito del presente trabajo, es conocer el origen y alcance de los delitos e infracciones fiscales lo que nos permitirá relacionarnos con las autoridades fiscales, en los términos exactos en lo que marca la Ley, pues sabremos con precisión cuáles son los derechos y obligaciones de las autoridades fiscales ante los contribuyentes y cuáles son los límites que la ley les impone en su actuación. Se consideró que los temas desarrollados permitirán una visión más completa del Delito de Defraudación Fiscal, lo que a su vez propiciará que las relaciones entre autoridades fiscales y particulares se desenvuelvan en apego estricto a la Ley. Problemática El problema económico del Estado lo ha obligado a recurrir a un intento de mayor recaudación tributaria año con año, aumentando los impuestos, creando nuevos, ejerciendo una creciente fiscalización hacia los contribuyentes debido a la también creciente evasión, defraudación y elusión fiscal, mismas que fueron generadas a su vez por las crisis en que se ha visto inmerso el país desde hace tiempo y hasta la actualidad, pues los empresarios prefieren contratar servicios de outsourcing o gestión de personal para librarse del tributo impuesto por el gobierno. Debido a ello, se han implementado medidas un tanto injustas, pues al contribuyente incumplido, para efecto de que pague sus contribuciones, se le han concedido descuentos, pagos en parcialidades, condonaciones, mientras que a los contribuyentes que cumplen puntualmente con las mismas, no se les ha otorgado beneficio alguno, lo cual demuestra que el estado únicamente se preocupa de recaudar a cualquier costo, conllevando ello a que los contribuyentes prefieran evitar dicho tributo. Ello ha ocasionado que las autoridades fiscales ejerzan sus facultades de comprobación a una gran multitud de contribuyentes, en donde se destacan las faltas realizadas por éstos en cuanto a sus obligaciones fiscales, lo que ha generado que se les impongan sanciones por dichas infracciones, hasta descubrir en casos concretos, que ciertos contribuyentes han realizado delitos de carácter fiscal, pues han perpetrado acciones u omisiones que generen un detrimento en el patrimonio público, por lo que se impone en su contra una querella fiscal. Resulta inconcuso delimitar entonces quiénes pueden cometer delitos fiscales, pues al ser la obligación tributaria de índole diversa, lo son también los responsables fiscales, pues algunos serán sujetos pasivos, otros serán entidades que se coloquen en la circunstancia que la ley prevea, sin que su responsabilidad sea de un sujeto pasivo. Así mismo, es de abordarse también lo referente a la obligación tributaria, la cual es comúnmente definida como el vínculo jurídico en el cual el Estado, denominado sujeto activo, exige a un deudor o sujeto pasivo, el cumplimiento de una prestación, por tanto, su incumplimiento trae aparejadas diversas consecuencias, como pueden ser la imposición de multas, o en casos específicos y tipificados expresamente en la ley, penas privativas de la libertad. La dificultad en la comprensión y aplicación de las Leyes Fiscales complican que los particulares tengan pleno conocimiento respecto de todas las obligaciones fiscales a que se encuentran sujetos. Por tanto, es de suma importancia que se conozca, qué es el delito, cuáles son los delitos fiscales, cómo se generan los mismos, para así poder entender lo concerniente a los delitos fiscales establecidos en la legislación mexicana. Objetivos de la investigación Objetivo General Derivado de la revisión y análisis de la normatividad federal aplicable en materia fiscal en México, aportar los elementos necesarios que permitan conocer la naturaleza y elementos de los delitos e infracciones fiscales, de tal manera que los contribuyentes conozcan las consecuencias que dichos delitos e infracciones implican. Delimitación Esta investigación se circunscribe exclusivamente a la realización de una revisión y análisis de la normatividad federal de México, aplicable a los contribuyentes en materia fiscal. Para tal efecto, se llevó a cabo una revisión documental a través de libros, artículos y revistas de circulación nacional. De igual manera, se utilizó el Internet como medio electrónico de búsqueda de información. Se siguió una búsqueda de carácter bibliográfico documental respecto de las disposiciones normativas, doctrina y criterios sustentados en resoluciones judiciales, así como en la propia legislación. Autores como Emilio Margáin Manautou, apuntan que la evasión fiscal en México, en algunos aspectos, alcanza hasta un 85% de lo que se debería recaudar, salvo el caso de los llamados contribuyentes cautivos, espacio en el cual se encuentran ubicados los asalariados, otros tipos de contribuyentes son los que evaden el cumplimiento de sus obligaciones ante el fisco, lo cual es resultado de múltiples factores: a) El fisco no puede revisar más del 5% del padrón nacional de contribuyentes anualmente, resultando entonces que en 5 años alcanzaría solo a revisar un 25% del mismo, causando que para el resto de los contribuyentes opere la caducidad de las facultades de la autoridad fiscal para comprobar determinado ejercicio fiscal. b) El fisco otorga regulaciones, convenios, condonaciones y demás facilidades, a los contribuyentes incumplidos, desalentando así a los cumplidos, los cuales se dan cuenta que tienen mayores beneficios aquéllos que incumplen sus obligaciones e infringen la ley. c) Las autoridades fiscales no han sido consistentes ni eficaces en fomentar la cultura del cumplimiento de las obligaciones fiscales, pues únicamente han basado su tiempo y esfuerzo en amenazar y amedrentar a los particulares, imponiendo mayores sanciones, incrementando las penas y sus causales, entre las que se encuentran las penales, para con ello “incentivar” dicho cumplimiento. d) El contribuyente considera que los impuestos que paga no se emplean en forma eficiente, o bien van a parar a los bolsillos de funcionarios deshonestos, lo que desalienta al cumplimiento de las obligaciones de carácter tributario (Margáin, 2006). Desde hace años, se ha venido señalando la necesidad de una reforma fiscal en el país que permita finanzas públicas sanas, que pongan al país a cubierta de las crisis económicas recurrentes que han perjudicado su desarrollo, pues dicha reforma debe considerar aspectos de planeación, evasión y defraudación fiscal, partiendo de la premisa de que el contribuyente paga sus impuestos considerando a los mismos como una carga, para evitar ser sancionado, más no porque suponga que de hacerlo, esté contribuyendo a la satisfacción de servicios públicos o del gasto público. Definimos entonces a la evasión como la conducta del obligado tributario que incumple con sus obligaciones fiscales, pudiendo deberse a la ignorancia del sujeto pasivo de la relación tributaria a lo complejo que resulta el cumplimiento de disposiciones impositivas o a la decisión del mismo de no cubrir sus obligaciones tributarias. La defraudación fiscal es una especie del genero de la evasión, sin embargo, en este caso, el obligado tributario, en forma dolosa o intencional, incumple con sus obligaciones fiscales, ya sea por realizar acciones que den como resultado la evasión, o bien por medio de omisiones en el cumplimiento de obligaciones tributarias a su cargo y beneficiándose ilícitamente con su incumplimiento. Como consecuencia de la baja recaudación, las autoridades fiscales se han mostrado preocupadas por el monto gigantesco que deja de percibir el fisco por la evasión fiscal y en especial por la defraudación tributaria. La palabra "infracción" con gran frecuencia se emplea erróneamente, pues como se ha expresado, la infracción es el género de lo ilícito, el delito es una especie de ese género; la infracción fiscal, según el artículo 70 del Código Fiscal de la Federación amerita una pena económica, en forma de multa; el delito amerita pena corporal; la multa la aplica la autoridad fiscal, la pena corporal, la autoridad judicial. LOS IMPUESTOS, SUS ELEMENTOS Y SUS EFECTOS Un impuesto o tributo es un pago al Estado, de carácter obligatorio; son las contribuciones establecidas en la ley que deben pagar las personas físicas y morales que se encuentran en la situación jurídica o de hecho prevista en la misma (De Pina, 2001). Tipificación del impuesto Existen dos tipos de impuestos: directos e indirectos. Los directos se aplican de forma directa a la riqueza de las personas. De acuerdo al criterio administrativo, son aquellos que gravan al ingreso, la riqueza, el capital o el patrimonio y que afectan en forma directa al sujeto del impuesto, por lo tanto no es posible que se presente el fenómeno de la traslación. En contrapartida, los indirectos afectan patrimonialmente a personas distintas del contribuyente (aquél que le paga al fisco). En otros términos, el contribuyente que enajena bienes o presta servicios, traslada la carga del impuesto a quienes los adquieren o reciben. Se pueden considerar entonces como aquellos que recaen sobre los gastos de producción y consumo, por lo tanto su principal característica es que son trasladables hasta el consumidor final. Si bien la principal función de los impuestos es proveer de ingresos al gobierno, pueden tener también otras finalidades por su impacto en los precios de los productos. Por ejemplo, se pueden aplicar aranceles a las mercancías importadas para proteger a los productores nacionales, o para disminuir el consumo de algún producto, como las bebidas alcohólicas o el tabaco. Funciones del impuesto Los impuestos tienen en el sistema económico gran importancia debido a que a través de éstos se pueden alcanzar diversos objetivos. En la actualidad existen varios fines para los que son utilizados dichas contribuciones, como: 1) Redistribución del ingreso. El sistema impositivo debe lograr redistribuir el ingreso en favor de un sector o grupo social; reduciendo todos aquellos efectos negativos que generan los mercados en la economía. (Ayala, 1999:223). Una vía para lograr la redistribución del ingreso es a través de la aplicación de impuestos al ingreso a tasas progresivas, como con el impuesto sobre la renta. 2) Mejorar la eficiencia económica. Esto se logra si se pueden corregir ciertas fallas del mercado. 3) Proteccionistas. Los impuestos, por otra parte, pueden tener fines a fin de proteger a algún sector muy importante de la nación, como puede ser por ejemplo alguna industria nacional, el comercio exterior o interior, la agricultura, etc. 4) De fomento y desarrollo económico. Los impuestos por otra parte tienen un papel fundamental en el desarrollo económico del país o de alguna región en particular. Esto se logra a través de los recursos que se obtienen, los cuales se pueden destinar por ejemplo a fomentar a algún sector económico en particular. Los contribuyentes caen en la elusión y/o evasión fiscal por el temor a la autoridad fiscal, la desconfianza hacia ciertas instituciones públicas a la irracional y mala organización fiscal, por las diferencias e incongruencias de un ordenamiento tributario, por la no constitución de la legislación tributaria como un ágil instrumento de ágil consulta y guía, por la ignorancia de las leyes y normas tributarias, por las serias complicaciones de la técnica de aplicación. La elusión fiscal consiste en actos no sancionables por las disposiciones legales aplicables. La elusión se presenta cuando el contribuyente adopta cualquiera de las tres posturas siguientes: 1. No realizar el hecho generador de la obligación fiscal; por ejemplo el empleado que no quiere pagar el impuesto sobre la renta a su cargo por el salario que percibe y deja de prestar sus servicios. 2. Se aprovecha al máximo de las ventajas o prerrogativas contenidas en las disposiciones fiscales para pagar el impuesto sobre la menor base gravable posible. 3. Se aprovecha de las lagunas, deficiencias y errores contenidos en la ley fiscal. La Evasión fiscal se considera como el acto de evitar el pago de un impuesto y, a diferencia de la repercusión en donde el impuesto se traslada, en el caso de la evasión simplemente nunca se paga debido a que nadie cubre ese pago. Elementos del Tipo de Defraudación Fiscal Elementos Objetivos 1) Sujeto Activo (persona física o moral, autoría y participación). 2) Sujeto Pasivo (S.H.C.P.). 3) Conducta (acción, omisión, comisión por omisión). 4) Resultado (instantáneo y continuo o permanente). 5) Nexo causal. 6) Circunstancias de tiempo, lugar, modo, ocasión. 7) Circunstancias de agravación o atenuación. Elementos Subjetivos 1) Dolo (directo, indirecto y eventual). 2) Culpa (consciente o con representación e inconsciente o sin representación) 3) Ánimo o tendencia. Elementos Normativos 1) Bien jurídico tutelado. 2) Lesión al bien jurídico. Cualquier elemento descriptivo que exija valoraciones jurídicas o culturales como son la cosa ajena, obtención ilícita, honor. Actos Equiparables Se conocen una serie de figuras delictivas que se encuentran previstas en las diversas fracciones del artículo 109 del Código Fiscal de la Federación, las cuales requieren del resultado consistente en un monto defraudado, determinable o indeterminable y dicho numeral refiere que las mismas penas que están previstas para el delito de defraudación fiscal resultan aplicables a otras figuras. Sanciones El artículo 108 del Código Tributario Federal establece las penas que se han de imponer para quienes sean responsables del delito de defraudación fiscal, quedando éstas de la siguiente manera: I. Con prisión de tres meses a dos años, cuando el monto de lo defraudado no exceda de $1´369,930. II. Con prisión de dos años a cinco años cuando el monto de lo defraudado exceda de $1´369,930. pero no de $2´054,890.00 III. Con prisión de tres años a nueve años cuando el monto de lo defraudado fuere mayor de $2´054,890.00 Así mismo, establece que en caso de que no se pueda determinar la cuantía de lo que se defraudó, la pena será de tres meses a seis años de prisión y, si el monto de lo defraudado es restituido de manera inmediata en una sola exhibición, la pena aplicable podrá atenuarse hasta en un cincuenta por ciento. INFRACCIONES EN MATERIA FISCAL 1.1. Concepto La palabra “infracción” se interpreta gramaticalmente como “la violación de una ley”. Por tanto, si se define así, el delito, entonces es una infracción que de acuerdo con el derecho, amerita una pena corporal. La infracción fiscal, según el artículo 70 del Código Fiscal de la Federación, amerita una pena económica en forma de multa; mientras que el delito amerita pena corporal; la multa es aplicada o impuesta por la autoridad fiscal, mientras que la pena corporal es aplicada por la autoridad judicial. Tipo de Infracciones Infracciones relacionadas con el registro federal de contribuyentes Infracciones de las empresas de factoraje financiero y sociedades financieras de objeto múltiple. Infracciones relacionadas con declaraciones, información, solicitudes, pagos y documentación. Infracciones relacionadas con el ejercicio de facultad de comprobación Infracciones relacionadas con la obligación de llevar contabilidad Infracciones referentes a las instituciones de crédito Infracciones de cuentahabientes Infracciones de las casas de bolsa y personas morales autorizadas Infracciones relacionadas con la obligación de adherir marbetes o precintar envases o recipientes de bebidas alcohólicas Infracciones de los fabricantes, productores o envasadores de bebidas alcohólicas fermentadas y tabacos Infracciones con responsabilidad para terceros Infracciones de los contadores públicos Tabla 1. Tipos de infracciones Fiscales. Elaboración Propia MCHCH (2013). Fuente: Código Fiscal de la Federación 2013. MULTAS POR INFRACCIONES FISCALES Artículo del CFF 76 78 Infracción Infracción Del 55% al 75% Si se disminuyen perdidas fiscales improcedentes Si se declaran pérdidas fiscales mayores a las reales Del 30% al 40% sobre la perdida declarada. Del 30% al 40% de la diferencia. Omisión de contribuciones por error aritmético en las declaraciones No solicitar la inscripción No solicitarla a nombre de un tercero. Señalar domicilio fiscal erróneo No presentar aviso al RFC Del 20% al 25% de lo omitido. No citar Registro la clave del De $2,740 a $8,230 En caso de declaraciones 80 Multas relacionadas con el RFC En los demás documentos 82 Multas relacionadas con declaraciones, solicitudes o avisos Multa Si se origina la omisión total o parcial en el pago de contribuciones, retenciones, excepto comercio exterior. Devoluciones, acreditamientos o compensaciones indebidas. De $3,040 a $6,070(de $1,010 a $2,030 (REPECO) Entre el 2% de las contribuciones declaradas y $5,830. (no menor de $2,830 y no mayor a $5,830) De $710 a $ 1,630 Autorizar actas constitutivas de fusión, escisión o liquidación de personas morales sin previo aviso o solicitud De 13,720 a $27,440 Señalar domicilio fiscal distinto No asentar o asentar incorrectamente en las escrituras públicas la clave del socio No verificar que el RFC de los socios aparezca en las escrituras públicas o no asentarlo correctamente Omisión de su presentación De $2,740 a $8,230 Presentarlas con omisiones o errores De $2,720 a $ 8,200 De $13,650 a $27,300 Si se trata de declaraciones De $1,100 a $13,720 por cada obligación. Declaraciones extemporáneas En avisos de compensación En los demás documentos En el nombre De $1,000 a $27,440 por cada obligación De $10,530 a $21,040 De $1,130 a $3,600 De $820 a $2,740 En el domicilio Por cada dato adicional En la clave de actividad De $820 a $2,740 De $150 a $270 De $550 a $ 1,370 preponderante Declaraciones incompletas o con errores a través de medios electrónicos No firmarlas En los demás casos De $3,360 a $ 11,240 De $1,000 a $2,980 De $500 a $1,350 MULTAS POR INFRACCIONES FISCALES (Continuación). 84 Multas relacionadas con la contabilidad No pagar contribuciones dentro del plazo Pago provisional no efectuado No proporcionar información de las personas a las que les hubiera pagado subsidio al empleo No presentar aviso de cambio de domicilio No presentar declaración en ceros No llevar contabilidad De $1,100 a $27,440 No llevar libros o registros y no valuar o controlar inventarios Llevar la contabilidad en forma o lugar distinto Hacer asientos contables incompletos, inexactos o fuera del plazo No conservar la contabilidad en el plazo establecido por las autoridades No expedir comprobantes de sus actividades o expedirlos sin requisitos fiscales Expedir comprobantes fiscales con datos distintos al adquirente Microfilmar o grabar en discos información sin cumplir con requisitos establecidos. De $260 a $5,980 No dictaminar estados financieros estando obligados Expedir comprobantes fiscales que correspondan a donativos deducibles sin contar con autorización para recibirlos De $10,980 a $109,790 No expedir o acompañar la documentación que ampare mercancías en transporte en territorio nacional No tener en operación o no registrar el valor de los actos con el público en general en las máquinas registradoras de comprobación fiscal. De $530 a $10,420 No identificar operaciones con De $1,380 a $4,150 las partes De $13,720 a $27,440 De $9,430 a $18,860 De $2,740 a $8,230 De $680 a $ 6,920 De $1,200 a $11,960 De $260 a $5,980 De $1,210 a $ 69,000 De $730 a $ 9,560 De $12,070 a $69,000 De $12,070 a $69,000 De $2,400 a $11,960 De 3 a 5 veces el monto del donativo De $5,940 a $27,440 relacionadas residentes en el extranjero 84-B Multas por infracciones de instituciones de crédito No anotar el nombre, denominación o razón social y el RFC en los esqueletos para expedir cheques De $260 a $ 11,960 MULTAS POR INFRACCIONES FISCALES (Continuación). Pagar en efectivo o abonar en cuenta distinta a la del beneficiario un cheque que tenga la leyenda “para abono en cuenta” Procesar incorrectamente las declaraciones de pago de contribuciones De $30 a $60 por cada dato No proporcionar la información solicitada por autoridades fiscales De $397,070 a $ 794,140 Asentar incorrectamente o no asentar los datos del cuentahabiente De $5,210 a $ 78,080 84-D Multas a usuarios y cuentahabientes de instituciones de crédito por no proporcionar datos 84-F No efectuar la notificación de cesión de créditos de empresas de factoraje financiero 86 Multas relacionadas con el ejercicio de facultades de comprobación 86-B Multas relacionadas con la omisión de colocar marbetes 88 Multas relacionadas con infracciones cometidas por servidores El 20% del valor del cheque De $340 a $ 1,010 De $5,210 a $ 52,060 Oponerse a que se practique visita en el domicilio fiscal. No proporcionar los datos e informes, la contabilidad o los elementos que exijan las autoridades fiscales De $13,720 a $ 41,170 No conservar la contabilidad o la correspondencia que los visitadores dejen en depósito No proporcionar información de clientes y proveedores que soliciten las autoridades fiscales. No adherir marbetes a los envases que contengan bebidas alcohólicas Hacer uso diferente de los marbetes de los envases de bebidas alcohólicas Poseer bebidas que carezcan del marbete De $1,200 a $49,550 No destruir los envases vacíos de bebidas alcohólicas estando obligados a ello Asentar datos falsos que se ha dado cumplimento a disposiciones fiscales o que De $30 a $90 por cada envase De $2,600 a $65,080 De $20 a $70 por marbete De $30 a $100 por marbete De $20 a $60 por cada una De $104,890 a $139,850 públicos se hayan practicado visitas en el domicilio fiscal Exigir prestaciones no previstas en las disposiciones fiscales Divulgar información confidencial proporcionada por terceros De $104,890 a $139,850 De $104,890 a $139,850 MULTAS POR INFRACCIONES FISCALES (Continuación). 90 Multas relacionadas con infracciones cometidas por terceros Asesorar o aconsejar a contribuyentes para omitir el pago de una contribución Colaborar a la alteración, inscripción de cuentas, asientos o datos falsos en la contabilidad o en los documentos que se expidan Ser cómplice en la comisión de infracciones fiscales De $39,670 a $62,340 De $39,670 a $62,340 De $39,670 a $62,340 Tabla 2. Multas por infracciones Fiscales. Elaboración Propia MCHCH (2013). Fuente: Código Fiscal de la Federación 2013. SANCIONES DE DELITOS FISCALES Artículo del CFF 104 Delito de contrabando 109 Infracciones que se sancionan con las mismas penas que el delito de defraudación fiscal Supuesto Sanción Cuando el monto no excede de $982,330 De 3 meses a 5 años de prisión Cuando el monto omitido si excede de $ 982,330 Cuando se trate de mercancías cuyo tráfico haya sido prohibido De 3 años a 9 años de prisión Si no es posible determinar el monto de los impuestos omitidos De 3 meses a 6 años de prisión Si se consignan deducciones falsas o ingresos menores a los reales. Persona física que perciba ingresos por dividendos, honorarios o en general preste un servicio personal independiente o esté dedicado a actividades empresariales cuando realice en un ejercicio fiscal, erogaciones superiores a los ingresos declarados en el propio ejercicio y no compruebe a la autoridad fiscal, el origen de la discrepancia. De 3 meses a 2 años de prisión si el monto de lo defraudado no exceda de $1,369,930. Si se omite enterar a las autoridades fiscales dentro del plazo que la ley establece, las contribuciones retenidas. Si se beneficia sin derecho de algún subsidio o estímulo fiscal. Si se realizan dos o más actos relacionados entre ellos, con el fin de beneficiarse y perjudicar al fisco. Si se omite presentar por más de 12 meses la declaración de un ejercicio, dejando de pagar la contribución correspondiente. De 3 meses a 9 años de prisión De 2 a 5 años de prisión si excede de $1’369,930 pero no de $2’054,890. De 3 a 9 años de prisión si el monto de lo defraudado excede de $2’054,890. Si se da efectos fiscales a los comprobantes sin requisitos fiscales Si se omite solicitar su inscripción o la de un tercero por más de 1 año a partir de cuando debió hacerlo. Si se usa más de una clave de RFC Si se atribuye como propias actividades ajenas ante el RFC Si no se presenta cambio de domicilio 110 De 3 meses a 3 años de prisión SANCIONES DE DELITOS FISCALES Continuación 111 112 Depositarios o interventores 113 114 Delitos de servidores públicos relacionados con visitas domiciliarias, embargos y verificaciones ilegales Registrar sus operaciones contables, fiscales o sociales en dos o más libros, o en dos o más sistemas de contabilidad con diferentes contenidos. Ocultar, alterar o destruir total o parcialmente los sistemas y registros contables y/o la documentación relativa. Determinar pérdidas con falsedad Disponer con perjuicio del fisco, para sí o para otro, del bien depositado, de sus productos o de las ganancias constituidas, si el valor de lo dispuesto no excede de $ 122,530 Quien destruya aparatos de control, sellos o marcas, o tenga en su poder marbetes sin adquirirlos legalmente o los enajene sin autorización Quien practique visitas domiciliarias sin mandamiento 114-A Delitos de amenaza de acusación por delitos fiscales. 114-B Delitos de violación al secreto fiscal 115 Delitos de robo y daño de mercancías en recinto fiscal 115-Bis Delito relativo a la comercialización y transportación indebida de diesel o gasolina De 3 meses a 3 años de prisión De 3 meses a 6 años de prisión De 1 año a 6 años de prisión De 1 a 5 años de prisión De 1 a 6 años de prisión Quien se apodere de mercancías en recinto fiscal si el valor de lo robado no excede de $ 52,510. Si se excede De 3 meses a 6 años de prisión De 3 años a 9 años de prisión De 6 a 10 años de prisión Tabla 3. Sanciones de Delitos Fiscales. Elaboración Propia MCHCH (2013). Fuente: Código Fiscal de la Federación 2013. CONCLUSIONES Los delitos e infracciones fiscales se encuentran en un plano ascendente en la época actual, toda vez que muchos contribuyentes utilizan un sin número de medios para efecto de tratar de evitar el pago de contribuciones e incumplir con sus obligaciones en materia fiscal, el Estado busca recaudar a como dé lugar, ocasionando con ello que los particulares intenten burlar el sistema recaudador implantado por dicho Ente. En tal sentido, considero el presente estudio de gran utilidad para el conocimiento de los delitos e infracciones fiscales, pues éstos se refieren, como ya se ha expresado, a las conductas realizadas por los gobernados en contra de las disposiciones legales, siendo éstas una manera errónea de tratar de disminuir o evitar el pago de impuestos o cumplir con obligaciones que son impuestas por el Fisco. Es de hacerse notar que no todas las conductas realizadas por sujetos activos que encuadren en las hipótesis establecidas en el Código Tributario Federal, deberían ser consideradas delitos o infracciones fiscales, ni equipararse a las mismas o sancionarse penalmente, es decir, conductas no delictivas, ya que es de estudiado Derecho que no todas se llevan a cabo con la finalidad de evitar el pago de contribuciones o de incumplir con obligaciones fiscales, ya que pueden cometerse por diversas razones, como podría ser un caso fortuito, falta de liquidez, estado de quiebra o concurso mercantil, incluso por la propia economía que atraviese el país, dando como resultado que el contribuyente se vea inmerso en la necesidad de incumplir con las disposiciones legales, no por la intención de evadir sus obligaciones fiscales, sino a raíz de causas externas que lo obliguen a ello. También es importante mencionar que el Artículo 74 del Código Fiscal de la Federación establece que La Secretaría de Hacienda y Crédito Público podrá condonar las multas por infracción a las disposiciones fiscales, inclusive las determinadas por el propio contribuyente, para lo cual apreciará discrecionalmente las circunstancias del caso y, en su caso, los motivos que tuvo la autoridad que impuso la sanción. El Artículo Tercero Transitorio de la Ley de Ingresos de la Federación para 2013 también refiere un “regalo fiscal” para los morosos, situaciones que se pueden interpretar como injustas para quien sí cumple en tiempo y forma con sus obligaciones fiscales, pero también a su vez, resultan beneficiados aquellos contribuyentes que no cumplen, o que cumplen a destiempo. Referencias: Almazan R., E.; Arredondo L., C.; Naylor G., C.; Sarabia S., B.D. (2008), Análisis de los Delitos Fiscales en México. Instituto Politécnico Nacional, Escuela Superior de Comercio y Administración, Unidad Santo Tomás. México, 182 pp Código Fiscal de la Federación 2013. Ley de Ingresos de la Federación 2013. Herrera Chaires, M.C., (1994), Causas y Efectos del Delito (Defraudación Fiscal) Tesis de Maestría en Derecho Fiscal. Facultad de Contabilidad y Administración. Universidad de Guanajuato. Guanajuato, Gto. México. Rodríguez Vega, R.A., (2012), Delitos e Infracciones fiscales en México Tesis de Maestría en Administración con Énfasis en Impuestos. División de Posgrado de la Facultad de Contaduría y Administración. Universidad Autónoma de San Luis Potosí. San Luis Potosí, S.L.P. México.