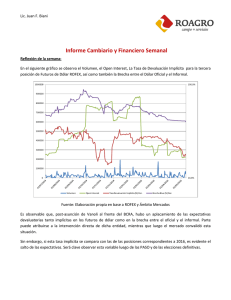

12152-15 Dolar Futuro RESOLUCION

Anuncio