GRUMA, SAB DE CV Aumento del 577% en UPA con crédito fiscal

Anuncio

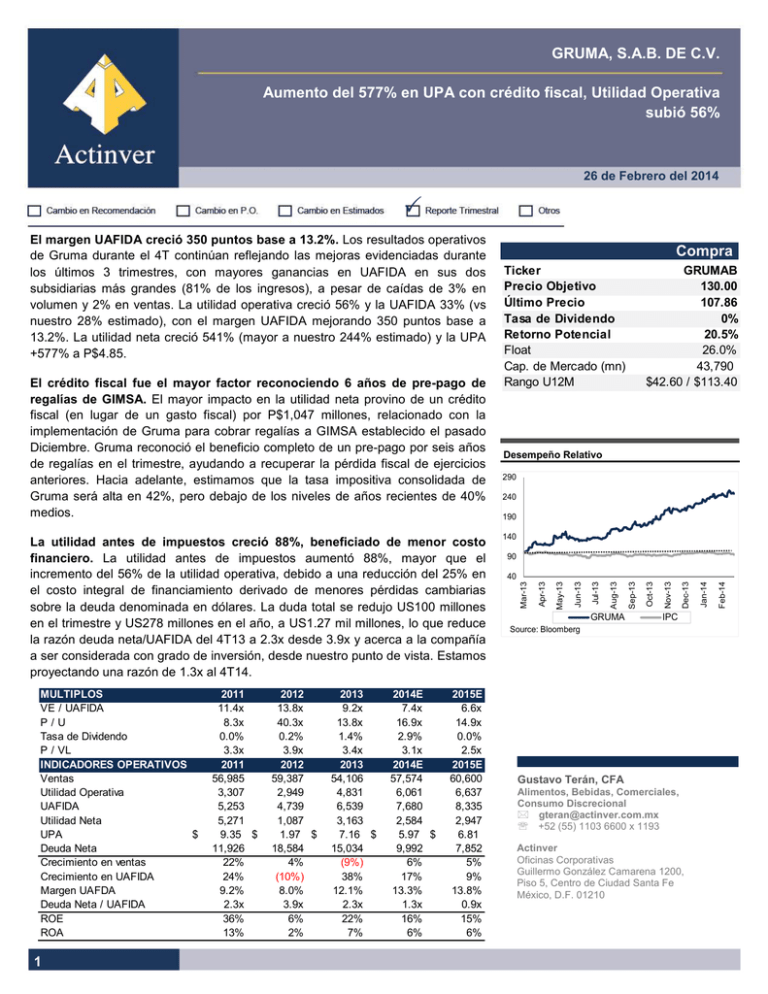

GRUMA, S.A.B. DE C.V. Aumento del 577% en UPA con crédito fiscal, Utilidad Operativa subió 56% 26 de Febrero del 2014 MULTIPLOS VE / UAFIDA P/U Tasa de Dividendo P / VL INDICADORES OPERATIVOS Ventas Utilidad Operativa UAFIDA Utilidad Neta UPA $ Deuda Neta Crecimiento en ventas Crecimiento en UAFIDA Margen UAFDA Deuda Neta / UAFIDA ROE ROA 1 2011 11.4x 8.3x 0.0% 3.3x 2011 56,985 3,307 5,253 5,271 9.35 $ 11,926 22% 24% 9.2% 2.3x 36% 13% 2012 13.8x 40.3x 0.2% 3.9x 2012 59,387 2,949 4,739 1,087 1.97 $ 18,584 4% (10%) 8.0% 3.9x 6% 2% 2013 9.2x 13.8x 1.4% 3.4x 2013 54,106 4,831 6,539 3,163 7.16 $ 15,034 (9%) 38% 12.1% 2.3x 22% 7% 2014E 7.4x 16.9x 2.9% 3.1x 2014E 57,574 6,061 7,680 2,584 5.97 $ 9,992 6% 17% 13.3% 1.3x 16% 6% 2015E 6.6x 14.9x 0.0% 2.5x 2015E 60,600 6,637 8,335 2,947 6.81 7,852 5% 9% 13.8% 0.9x 15% 6% 290 240 190 140 90 GRUMA IPC Source: Bloomberg Gustavo Terán, CFA Alimentos, Bebidas, Comerciales, Consumo Discrecional [email protected] ℡ +52 (55) 1103 6600 x 1193 Actinver Oficinas Corporativas Guillermo González Camarena 1200, Piso 5, Centro de Ciudad Santa Fe México, D.F. 01210 Feb-14 Jan-14 Dec-13 Nov-13 Oct-13 Sep-13 Jul-13 Aug-13 Jun-13 40 May-13 La utilidad antes de impuestos creció 88%, beneficiado de menor costo financiero. La utilidad antes de impuestos aumentó 88%, mayor que el incremento del 56% de la utilidad operativa, debido a una reducción del 25% en el costo integral de financiamiento derivado de menores pérdidas cambiarias sobre la deuda denominada en dólares. La duda total se redujo US100 millones en el trimestre y US278 millones en el año, a US1.27 mil millones, lo que reduce la razón deuda neta/UAFIDA del 4T13 a 2.3x desde 3.9x y acerca a la compañía a ser considerada con grado de inversión, desde nuestro punto de vista. Estamos proyectando una razón de 1.3x al 4T14. GRUMAB 130.00 107.86 0% 20.5% 26.0% 43,790 $42.60 / $113.40 Desempeño Relativo Apr-13 El crédito fiscal fue el mayor factor reconociendo 6 años de pre-pago de regalías de GIMSA. El mayor impacto en la utilidad neta provino de un crédito fiscal (en lugar de un gasto fiscal) por P$1,047 millones, relacionado con la implementación de Gruma para cobrar regalías a GIMSA establecido el pasado Diciembre. Gruma reconoció el beneficio completo de un pre-pago por seis años de regalías en el trimestre, ayudando a recuperar la pérdida fiscal de ejercicios anteriores. Hacia adelante, estimamos que la tasa impositiva consolidada de Gruma será alta en 42%, pero debajo de los niveles de años recientes de 40% medios. Compra Ticker Precio Objetivo Último Precio Tasa de Dividendo Retorno Potencial Float Cap. de Mercado (mn) Rango U12M Mar-13 El margen UAFIDA creció 350 puntos base a 13.2%. Los resultados operativos de Gruma durante el 4T continúan reflejando las mejoras evidenciadas durante los últimos 3 trimestres, con mayores ganancias en UAFIDA en sus dos subsidiarias más grandes (81% de los ingresos), a pesar de caídas de 3% en volumen y 2% en ventas. La utilidad operativa creció 56% y la UAFIDA 33% (vs nuestro 28% estimado), con el margen UAFIDA mejorando 350 puntos base a 13.2%. La utilidad neta creció 541% (mayor a nuestro 244% estimado) y la UPA +577% a P$4.85. El margen operativo de Gruma Corp creció 290 puntos base. Por división, Gruma Corp (EUA y Europa, 52% de los ingresos del 2013 y 45% de la utilidad operativa) evidenció una ganancia de 2% en las ventas con un incremento del 1% en el volumen, la utilidad operativa creció 31% y el margen operativo se expandió 290 puntos base a un modesto 8.3%. El control de gastos fue la clave con una reducción del 7% en el SG&A. El margen bruto aumentó 130 puntos base a 35.8%. En 2013, Gruma Corp aumentó 61% su utilidad operativa con un 3% de ganancia en ingresos. La utilidad operativa de GIMSA creció 20% a pesar de tener caídas en volúmenes. GIMSA, la segunda subsidiaria más grande (harina de maíz en México, 30% de ingresos, 49% de utilidad operativa) reportó una caída de 9% en ventas con una baja en volumen del 7% (continuación de la tendencia negativa del año), pero con un incremento del 20% en la utilidad operativa debido a una reducción del 8% en los gastos de ventas, generales y de administración (SG&A) y un aumento de 320 puntos base en el margen bruto. La estrategia de precios de GIMSA, a pesar de la reducción del volumen, resultó en un aumento del 39% de la utilidad operativa en 2013. La reducción de gastos corporativos ayudó significativamente a la utilidad operativa. Molinera de México y Gruma Centro América (combinados, 15% de los ingresos, 6% de la utilidad operativa) reportaron modestos repuntes con una caída combinada del 17% en utilidad operativa (aunque con un aumento del 500% en 2013). Otras subsidiarias y eliminaciones, que incluyen los gastos corporativos, aumentaron la utilidad operativa en P$103 millones (7.5% del total) desde una pérdida de P$106 millones debido a una reducción en los gastos corporativos. El resultado del 4T12 incluye gastos extraordinarios (el monto no fue revelado). Estamos proyectando una expansión de 170 puntos base en el margen UAFIDA para los siguientes dos años. La utilidad neta reflejó un reporte sólido, aunque con ayuda mínima de los ingresos. Esperamos que continúen las mejoras operativas en el 2014 y 2015, especialmente en Gruma Corp, con el margen UAFIDA aumentando un total de 170 puntos base en los dos años, con modestas ganancias en ingresos (volúmenes de un dígito bajo, más inflación). Revisaremos nuestras proyecciones con la retroalimentación de la administración en la conferencia telefónica del Jueves (10:30 hora del centro). Reiteramos nuestra recomendación de COMPRA con un precio objetivo de P$130.00 para finales de 2014. 2 GRUMA, S.A.B. DE C.V. (Cifras en Millones de Pesos) ESTADO DE RESULTADOS Ventas Utilidad Bruta Margen Bruto Utilidad Operativa Margen Operativo UAFIDA Margen UAFIDA Utilidad Neta UPA BALANCE GENERAL ACTIVOS TOTALES Activos Circulantes Efectivo e inversiones temporales Activos no circulantes Cuentas por cobrar Propiedad, Planta y Equipo Activos Intangibles Impuestos Diferidos Otros activos no circulantes PASIVOS TOTALES Pasivos Circulantes Pasivos en Moneda Extranjera Pasivos No-Circulantes DEUDA TOTAL DEUDA NETA CAPITAL TOTAL Capital Mayoritario Capital Minoritario ESTADO DE FLUJOS DE EFECTIVO UTILIDAD ANTES DE IMPUESTOS Partidas no monetarias Actividades de Financiamiento Flujo de efectivo antes de impuestos Cambios en el capital de trabajo Flujo de efectivo de Operaciones Flujo de efectivo de Inversiones CAPEX Flujo de efectivo de Financiamiento Inc. (Dec.) en Efectivo e I.T. Ganancia (Pérdida) cambiaria Efectivo al inicio del periodo Efectivo al final del periodo Fuente: Actinver 3 4Q13 13,666 4,506 33.0% 1,376 10.1% 1,806 13.2% 2,097 4.85 4Q13 42,609 18,336 1,339 24,272 154 17,905 2,631 288 3,139 28,182 11,350 6,523 16,831 16,372 15,034 14,427 12,973 1,454 1Q13 1,109 0 214 1,943 60 2,003 435 469 1,939 370 5 1,703 1,339 4Q12 ∆ % YoY 13,968 (2%) 4,357 3% 31.2% n.m. 881 56% 6.3% n.m. 1,357 33% 9.7% n.m. 327 540% 0.72 577% 4Q12 ∆ % YoY (14%) 49,460 23,615 (22%) 1,287 4% 25,845 (6%) 310 (50%) 20,918 (14%) 2,506 5% 649 (56%) 299 950% 35,127 (20%) 17,525 (35%) 12,875 (49%) 17,602 (4%) 19,871 (18%) 18,584 (19%) 14,334 1% 11,302 15% 3,032 (52%) 1Q13 ∆ % YoY 594 87% 51 (100%) (2%) 218 1,496 30% 1,553 (104%) 56 (3,665%) 1,724 (75%) 790 (41%) 1,210 (260%) 571 (35%) 54 (110%) 1,912 (11%) 1,287 4% 2013 54,106 17,596 32.5% 4,831 8.9% 6,512 12.0% 3,163 7.31 2013 42,609 18,336 1,339 24,272 154 17,905 2,631 288 3,139 28,182 11,350 6,523 16,831 16,372 15,034 14,427 12,973 1,454 2013 3,865 0 936 6,649 31 6,679 1,525 1,468 5,112 42 9 1,287 1,339 2012 54,409 16,560 30.4% 2,814 5.2% 4,446 8.2% 1,115 2.44 2012 49,460 23,615 1,287 25,845 310 20,918 2,506 649 299 35,127 17,525 12,875 17,602 19,871 18,584 14,334 11,302 3,032 2012 2,787 124 676 5,643 3,837 1,806 3,456 2,785 1,818 168 60 1,180 1,287 ∆ % YoY (1%) 6% n.m. 72% n.m. 46% n.m. 184% 200% ∆ % YoY (14%) (22%) 4% (6%) (50%) (14%) 5% (56%) 950% (20%) (35%) (49%) (4%) (18%) (19%) 1% 15% (52%) ∆ % YoY 39% n.a. 38% 18% n.a. 270% (56%) (47%) n.a. (75%) n.a. 9% 4% Disclaimer Certificación de los Analistas Ismael Capistran Martín Lara Ramón Ortiz Federico Robinson Gustavo Terán, CFA Michel Gálvez Jaime Ascencio Roberto Galván Los analistas responsables de este reporte, certifican que las opiniones en cuanto a los valores y temáticas mencionadas en el reporte, así como las opiniones o previsiones, reflejan su punto de vista. Ninguna parte de su compensación fue, es o será directa o indirectamente relacionado a una recomendación o comentarios que vienen dentro del documento. Todas las unidades de negocio de Grupo Actinver o sus filiales pueden explorar realizar negocios con cualquier compañía mencionada en este documento. Toda compensación por servicios dada en el pasado o en el futuro, recibido por Grupo Actinver o cualquiera de sus filiales por parte de cualquier compañía mencionada en este reporte no ha tenido y no tendrá ningún efecto en la compensación otorgada a los analistas. Sin embargo, así como ocurre con cualquier otro empleado de Grupo Actinver y sus filiales, la compensación que puedan gozar nuestros analistas será afectada por la rentabilidad de la que goce Grupo Actinver y sus filiales. Guía para nuestra metodología utilizada en nuestras recomendaciones El rendimiento total esperado en cualquier activo bajo cobertura incluye dividendos y otras formas de distribución de riqueza esperadas por ser implementada por los emisores, en adición a la apreciación o depreciación en el precio de las acciones durante los próximos doce meses acorde al precio objetivo definido por nuestros analistas. Los analistas emplean una amplia variedad de métodos para calcular el precio objetivo, entre otros, incluye modelos de flujos descontados, modelos basados en múltiplos ajustados por nivel de riesgo, modelos de Suma de partes, modelos que asumen u escenario de liquidación y/o quiebra, así como modelos de valuación relativa. Cambios en nuestros precios objetivos y/o nuestras recomendaciones. Las compañías bajo cobertura están bajo una constante vigilancia y como resultado de dicha vigilancia nuestros analistas actualizan sus modelos lo que resulta en modificaciones potenciales a los precios objetivos. Cambios en general en cuanto al clima de los negocios, que afecten el costo del capital y/o en sus perspectivas de crecimiento de todas las compañías bajo cobertura o de una industria, o de un grupo de industrias son factores que usualmente derivan revisiones a nuestros precios objetivos y/o recomendaciones. Otros evento micro y/o macroeconómico pueden llegar a afectar de forma importante las perspectivas de una compañía bajo cobertura y, como resultado, dichos eventos pueden llevar a un cambio en nuestros precios objetivos y/o recomendaciones sobre la compañía afectada. Aún cuando las expectativas para alguna compañía no hayan cambiado, nuestras recomendaciones son puestas a revisión en caso de que las cotizaciones hayan cambiado lo suficiente de tal manera que afecte el rendimiento total esperado. Términos tales como “Precio Objetivo, nuestro precio objetivo, rendimiento total esperado, el precio objetivo de los analistas” o cualquier otro termino similar son utilizados en este documento como complemento a nuestras recomendaciones o como una condición que al llegar a modificarse nuestro punto de vista y, de acuerdo con el artículo 188 del Securities Market Act, no implica que Actinver, sus asesores, o compañías relacionadas garanticen o aseguren de forma alguna responsabilidad por los riesgos asociados en cualquier inversión discutida en este documento. Recomendaciones para compañías bajo cobertura que formen parte, o fuera, del Índice de Precios y Cotizaciones (IPyC). Para las acciones, tenemos tres posibilidades: a) COMPRA, b) MANTENER y c) VENTA. Acciones clasificadas como COMPRA: se espera que su rendimiento sea por lo menos de un 15% en los próximos 12 meses. Acciones clasificadas como MANTENER: se espera que su rendimiento esté entre 5% y 14% en los próximos 12 meses. Acciones clasificadas como VENTA: se espera que su rendimiento sea menor a un 5% en los próximos 12 meses. Distribución de Recomendaciones de Análisis al 26 de Junio de 2013 COMPRA: 42% MANTENER: 24% VENTA: 34% 4 Estrategia de Inversión y Análisis Ernesto O’Farrill Director (52) 55 1103-6645 [email protected] Director de Análisis Fundamental (52) 55 1103-6600 x1487 [email protected] Martín Lara Telecomunicaciones, Medios y Financiero (52) 55 1103-6600 x1840 [email protected] Ramón Ortiz Cemento, Construcción y Concesiones (52) 55 1103-6600 x1835 [email protected] Federico Robinson Conglomerados, Industriales y Minería (52) 55 1103-6600 x4127 [email protected] Alimentos, Bebidas y Comerciales (52) 55 1103-6600 x1193 [email protected] Deuda Corporativa (52) 55 1103 -6641 [email protected] Jaime Ascencio Economía y Mercados (52) 55 1103-6600 x793325 [email protected] Roberto Galván Análisis Técnico (52) 55 1103 -6600 x5039 [email protected] Análisis Fundamental Ismael Capistran Gustavo Terán, CFA Michel Gálvez Capitales Gerardo Román 5 Director Mesa de Capitales (52) 55 1103-6690 Julie Roberts Directora de Ventas Institucionales EU (210) 298 - 5371 María Antonia Gutiérrez Ventas Institucionales EU (52) 55 1103-6796 [email protected] Salomón Saba Ventas Institucionales EU (52) 55 1103-6710 [email protected] Tulio Chávez Ventas Institucionales (52) 55 1103-6762 [email protected] Javier Basurto Ventas Institucionales (52) 55 1103-6742 [email protected] [email protected] [email protected]