- Ninguna Categoria

Obligaciones formales en las operaciones vinculadas

Anuncio

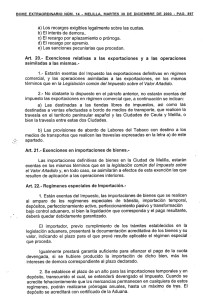

IVA: Importaciones y exportaciones 1. Importaciones 1.1. Concepto Tiene la consideración de importación de bienes la entrada en el interior del país de un bien procedente de un país tercero, Canarias o Ceuta y Melilla. Hay que tener en cuenta que las importaciones de bienes están sujetas al impuesto cualquiera que sea el fin a que se destinen y la condición del importador. 1.2. Operaciones asimiladas a las importaciones La Ley contempla una serie de supuestos que considera como importaciones aunque realmente no exista entrada de bienes en el territorio de aplicación del impuesto. Se trata, en esencia, de bienes que previamente, por su destino, disfrutaron de exención y que ahora incumplen los requisitos que motivaron dicho beneficio fiscal por lo que es necesario exigir el tributo para restablecer el equilibrio tributario. Los supuestos son los siguientes: 1. Los buques que hubiesen obtenido la exención del IVA por afectación a la navegación marítima internacional o al salvamento, a la asistencia marítima o a la pesca costera e incumplan los requisitos exigidos en relación con la exención. 2. Las aeronaves que hubiesen obtenido la exención del IVA por la dedicación esencial a la navegación aérea internacional e incumplan los requisitos exigidos en relación con la exención. 3. Las adquisiciones realizadas en el territorio de aplicación del Impuesto de los bienes cuya entrega, adquisición intracomunitaria o importación previas se hubiesen beneficiado de la exención del IVA por régimen diplomático o consular u organismos internacionales. Esta exención no se aplica si los bienes se transportan inmediatamente fuera de la Comunidad. 4. Las salidas de zona franca, depósito franco y otros depósitos o el abandono de los regímenes aduaneros o fiscales de los bienes, cuya entrega o adquisición intracomunitaria para ser introducidos en ellos, se hubiese beneficiado de la exención, o hubiesen sido objeto de entregas o prestaciones de servicios exentas. IVA: Importaciones y exportaciones 1.3. Operaciones no sujetas Cuando el bien se coloque en zona franca, depósito franco y otros depósitos o se vincule a los regímenes aduaneros o fiscales, salvo el régimen de depósito distinto del aduanero, dichas operaciones no quedan sujetas al IVA. La importación, en estos casos, sólo se producirá cuando el bien salga de dichas áreas o abandone los citados regímenes. Un ejemplo ilustrativo sería si una mercancía procedente de Marruecos entra en España con destino a la zona franca de Algeciras. En este caso, se realizará el hecho imponible cuando salga de la zona franca. 1.4. Exenciones La ley establece una amplia relación de exenciones en las importaciones, que coinciden en su gran mayoría con las previstas por derechos de aduana o de arancel, lo que facilita una gestión coordinada de ambos impuestos. Están exentas, entre otras, las importaciones de los siguientes bienes: Aquéllos cuya entrega en el interior estuviese exenta del Impuesto (ej. divisas, billetes de banco y monedas que sean medios legales de pago). Bienes personales pertenecientes a personas físicas que trasladen su residencia desde un territorio tercero a España. Objetos de mobiliario pertenecientes a personas que, con ocasión de su matrimonio, trasladen su residencia desde terceros países al territorio de aplicación del impuesto. Las importaciones de bienes personales adquiridos mortis causa, realizadas por personas físicas que tengan su residencia habitual en el territorio de aplicación del impuesto. Las importaciones de bienes cuyo valor global no exceda de 22 euros. Bienes en régimen de viajeros siempre que su valor global no exceda, por persona, de 300 euros (sin bien son 430 euros cuando se trate de viajeros que lleguen al territorio de aplicación del impuesto por vía marítima o aérea). IVA: Importaciones y exportaciones Importaciones de pequeños envíos, que se remitan por un particular con destino a otro particular que se encuentre en territorio de aplicación del impuesto, cuando su valor global no exceda de 45 euros. Las importaciones de los bienes de inversión afectos a la actividad económica de una empresa de producción o de servicios que cesa definitivamente en su actividad en un país tercero para desarrollar una similar en el territorio de aplicación del impuesto. Bienes destinados a Organismos caritativos o filantrópicos. Bienes con fines de promoción comercial. Asimismo, para evitar la doble imposición se declara la exención en el Impuesto de las importaciones de gas a través del sistema de distribución de gas natural o de electricidad. 1.5. Devengo Se produce en el momento en que hubiera tenido lugar el devengo de los derechos de importación, de acuerdo con la legislación aduanera. 1.6. Sujetos pasivos Los sujetos pasivos son las personas que realicen las importaciones. Se considerarán importadores, siempre que se cumplan los requisitos de la legislación aduanera: 1. 1.º Los destinatarios de los bienes importados. 2. 2.º Los viajeros. 3. 3.º Los propietarios de los bienes, en los casos no contemplados en los números anteriores. 4. 4.º Los adquirentes o, en su caso, los propietarios, los arrendatarios o fletadores de los bienes, cuando se trate de operaciones asimiladas a importaciones de bienes. IVA: Importaciones y exportaciones 1.7. Base imponible La base imponible resulta de adicionar al valor en aduana: Los impuestos y demás gravámenes que se devenguen con motivo de la importación, salvo el IVA. Los gastos accesorios como las comisiones y los gastos de embalaje, transporte y seguro que se produzcan hasta el primer lugar de destino de los bienes en el interior de la Comunidad. 1.8. Tipo de gravamen Es el mismo que grava las entregas de bienes y las adquisiciones intracomunitarias. IVA: Importaciones y exportaciones 2. Exportaciones 2.1. Configuración y clases de exportaciones El régimen establecido para las exportaciones en el IVA es el de exención con derecho a deducción (es decir, exención plena). De esta forma, los sujetos pasivos pueden deducir las cuotas de IVA soportadas en las fases anteriores, de producción y comercialización de los bienes objeto de estas operaciones. En el lugar de destino se incorporan a las mercancías los impuestos correspondientes. Así, se iguala la situación fiscal de tales bienes con los producidos en el Estado receptor. Dentro de esta exención hay que distinguir entre: A. Las “exportaciones directas”. Se producen cuando el transmitente (o un tercero en nombre y por cuenta de éste) es el encargado de transportar las mercancías fuera de la Comunidad. B. Las "exportaciones indirectas“. En estos casos los bienes se venden a un adquirente no establecido ni domiciliado en el territorio de aplicación del IVA español, el cual se encarga de sacar las mercancías de dicho territorio y transportarlas a un territorio tercero. Veamos con detenimiento las dos clases de exportaciones: a) Exportaciones directas La exención se condiciona a la salida efectiva de dicho territorio, realizada conforme a la legislación aduanera. La salida de la Comunidad Europea puede hacerse por territorio español o de otro estado miembro. En el segundo caso debe haber un transporte único desde el origen, acreditándose por la Aduana la salida de los bienes en el documento de exportación. El transmitente de los bienes debe figurar como exportador en la declaración de salida de los bienes. IVA: Importaciones y exportaciones b) Exportaciones indirectas Modalidades: Entregas de carácter comercial Entregas en régimen de viajeros Residentes en Canarias, Ceuta y Melilla Entregas de bienes en tiendas libres de impuestos Prestaciones de servicios consistentes en trabajos realizados sobre bienes muebles que son exportados Servicios relacionados con la exportación Entregas de bienes a Organismos humanitarios Servicios de intermediación b.1) Entregas de carácter comercial Son las entregas de bienes destinados a una actividad económica del adquirente. Requisitos: Que se produzca la salida efectiva de los bienes del territorio de la Comunidad Los bienes deberán conducirse a la aduana en el plazo del mes siguiente a la puesta a disposición. En la aduana se presentará por el adquirente el correspondiente documento aduanero de exportación, en el que deben constar el nombre del proveedor establecido en la Comunidad, a quien corresponde la condición de exportador, su NIF y la referencia a la factura expedida por el mismo. El adquirente debe remitir al proveedor una copia del documento, diligenciada por la aduana de salida. IVA: Importaciones y exportaciones b.2) Entregas en régimen de viajeros Requisitos para la exención: 1. Que el viajero tenga su residencia habitual fuera de la CE. 2. La exención sólo se aplicará respecto de las entregas de bienes documentadas en una factura cuyo importe total, impuestos incluidos, sea superior a 90,15 euros. 3. El vendedor deberá expedir la factura en la que se consignarán los bienes adquiridos y, separadamente, el impuesto que corresponda. 4. Los bienes deben salir del territorio de la Comunidad en el plazo de los tres meses siguientes a aquel en el que se haya efectuado la entrega. A tal efecto, el viajero tiene que presentar los bienes en la aduana de exportación, que acreditará la salida mediante la correspondiente diligencia en la factura. 5. El viajero remitirá la factura diligenciada por la aduana al proveedor, quien le devolverá la cuota repercutida en el plazo de los 15 días siguientes mediante cheque o transferencia bancaria. El reembolso del impuesto puede efectuarse también a través de entidades colaboradoras, autorizadas por la Agencia Estatal de Administración Tributaria, la cual determina las condiciones a las que se tiene que ajustar la operativa de dichas entidades y el importe de sus comisiones. b.3) Residentes en Canarias, Ceuta y Melilla Están exentas las entregas de bienes a viajeros con residencia habitual en Canarias, Ceuta y Melilla, siempre que salgan de la península e Islas Baleares con destino a dichos territorios llevando consigo los bienes adquiridos. Los viajeros que quieran recuperar el IVA soportado en sus compras deben presentar a su llegada los bienes y las facturas expedidas en la oficina de la Administración tributaria autonómica para su diligenciado. Las facturas diligenciadas se remiten por el viajero al proveedor, quedando este obligado a devolver el IVA repercutido mediante cheque o transferencia en los quince días siguientes. IVA: Importaciones y exportaciones b.4) Entregas de bienes en tiendas libres de impuestos Están exentas de IVA las entregas efectuadas en tiendas libres de impuestos a viajeros con tarjeta de embarque que acrediten que su destino se encuentra fuera de la Comunidad, así como las realizadas a bordo de buques o aeronaves con tal destino. La exención se aplica cualquiera que sea el importe. b.5) Prestaciones de servicios consistentes en trabajos realizados sobre bienes muebles que son exportados Están exentas las prestaciones de servicios que consistan en trabajos realizados sobre bienes muebles adquiridos o importados para ser objeto de dichos trabajos, y posteriormente expedidos o exportados fuera de CE. Esta exención se condiciona al cumplimiento de los siguientes requisitos: 1. Los bienes deben ser adquiridos o importados por personas no establecidas en territorio de IVA. 2. Los prestadores de los trabajos o los destinatarios deberán cumplir los requisitos previstos en las exportaciones indirectas. 3. Los trabajos deben efectuarse en los seis meses siguientes a la recepción de los bienes por el prestador del servicio. 4. La exportación se realizará por la persona que realice los trabajos, o por el destinatario. 5. La exportación debe efectuarse en el mes siguiente a la terminación de los trabajos 6. El exportador deberá enviar al proveedor copia del documento de exportación. IVA: Importaciones y exportaciones b.6) Servicios relacionados con la exportación Están exentos los servicios relacionados con las exportaciones respecto de los cuales concurran las siguientes condiciones: Que se presten a quienes realicen dichas exportaciones, a los destinatarios de los bienes o a quienes actúen por cuenta de unos y otros. Que se realicen a partir del momento en que los bienes se expidan directamente con destino a un punto situado fuera del territorio de la Comunidad o a un punto situado en zona portuaria, aeroportuaria o fronteriza para su inmediata expedición fuera de dicho territorio. Las exenciones quedarán condicionadas a la concurrencia de los requisitos siguientes: 1. La salida de los bienes de la Comunidad debe realizarse en el plazo de los tres meses siguientes a la fecha de la prestación del servicio, y 2. Justificarse con cualquier medio de prueba admitido en Derecho. Su incumplimiento determina la obligación para el sujeto pasivo de liquidar y repercutir el Impuesto al destinatario de las operaciones realizadas. Entre los servicios exentos se incluyen los transportes de los bienes; carga, descarga y conservación; custodia, almacenaje y embalaje; alquiler de los medios de transporte, contenedores y materiales de protección de las mercancías y otros análogos. b.7) Entregas de bienes a Organismos humanitarios Están exentas las entregas de bienes a Organismos reconocidos que los exporten fuera de la Comunidad en el marco de sus actividades humanitarias, caritativas o educativas, previo reconocimiento del derecho a la exención. Cuando quien entregue los bienes sea un Ente público se puede solicitar a la Administración Tributaria la devolución del Impuesto soportado que no haya podido deducirse totalmente en el plazo de tres meses desde que dichas entregas se realicen. IVA: Importaciones y exportaciones b.8) Servicios de intermediación Están exentas las prestaciones de servicios realizadas por intermediarios que actúen en nombre y por cuenta de terceros cuando intervengan en las operaciones exentas relacionadas con la exportación. 2.2. Devolución del IVA a los exportadores Como complemento al sistema de devolución del IVA que se mantiene como general, consistente en poder solicitar a 31 de diciembre el saldo pendiente del Impuesto, se admite la posibilidad, para aquellos sujetos pasivos que opten por ello, de aplicar un sistema de devolución mensual del saldo a favor.

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados