Ordenanza Completa. - Ayuntamiento de Santander

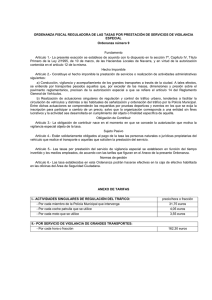

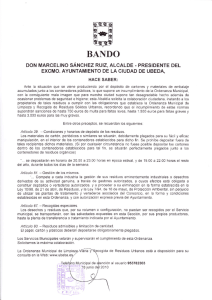

Anuncio