renta 4 fondtesoro corto plazo fi

Anuncio

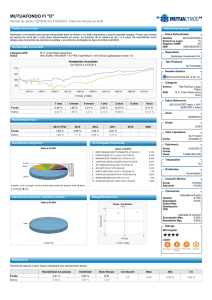

RENTA 4 FONDTESORO CORTO PLAZO FI 1º Semestre 2016 Nº Registro CNMV 819 Gestora Renta 4 Gestora, S.G.I.I.C, S.A. Tipo Informe Semestral Depositario Renta 4 Banco, S.A. Período 1º Semestre Auditor Ernst & Young Año 2016 Grupo Gestora Renta 4 Banco, S.A. Fecha de registro 30/01/1997 Grupo Depositario RENTA 4 BANCO Tipo de fondo Fondo constituido bajo convenios con el Estado y CCAA o cualquier otra institución Rating depositario NA Vocación Inversora Renta Fija Euro Dirección Pº de la Habana, 74 2º Dcha Perfil de riesgo 2, de una escala del 1 al 7 Correo electronico [email protected] Inversión mínima 10 euros Divisa de denominación EUR Fondo por compartimentos No Periodicidad cálculo VL Diaria Política de Inversión La gestión toma como referencia el comportamiento del índice Euribor 3 meses. El 70% de la exposición total del Fondo estará invertido en Deuda del Estado en euros. En todo caso, un 70% del patrimonio del fondo estará invertido en Deuda del Estado en euros, en cualquiera de sus modalidades computándose, asimismo, a los efectos de este apartado, los bonos emitidos por los `FTPymes` que cuenten con el aval del Estado, los bonos emitidos por los "FTVPO" que cuenten con el aval del ICO, las emisiones del Fondo de Reestructuración Ordenada Bancaria (FROB), las emisiones del Fondo de Amortización del Déficit Eléctrico (FADE), la deuda emitida directamente por el ICO y los créditos del Fondo para financiar el pago a proveedores (FFPP) cuando se conviertan en bonos, hasta el límite del 30% del patrimonio. La duración media de la cartera no podrá superar un año. No existe riesgo divisa. La exposición máxima a riesgo de mercado por uso de derivados es el patrimonio neto. Operativa en instrumentos derivados Se podrá operar con instrumentos financieros derivados negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión y no negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta, por el apalancamiento que conllevan y por la inexistencia de una cámara de compensación. Datos económicos Período Actual Período Anterior 2016 2015 Índice de rotación de la cartera 0,50 0,00 0,50 0,00 Rentabilidad media de la liquidez (% anualizado) 0,23 0,02 0,23 0,02 Datos generales Período Actual Período Anterior 83.731,76 83.560,46 400,00 409,00 0,00 0,00 Nº de participaciones Nº de partícipes Beneficios distribuidos por participación El fondo no distribuye dividendos Patrimonio (miles €) Valor liq. fin del período (€) Período del informe Fecha 7.680 91,72 2015 7.644 91,48 2014 8.285 91,20 2013 8.395 89,97 Comisiones % efectivamente cobrado Período Acumulada Gestión por patrimonio 0,12 0,12 Gestión por resultados 0,00 0,00 Gestión total 0,12 0,12 Depositario 0,05 0,05 Base de cálculo Sistema de imputación Patrimonio Al fondo RENTABILIDAD Acumulado 2016 Rentabilidad IIC (% sin anualizar) Rentabilidades extremas (i) 0,26 Trimestral Anual Ultimo Trim­1 Trim­2 Trim­3 2015 2014 2013 2011 0,23 0,03 0,12 0,46 0,30 1,37 2,52 3,01 Trimestre actual Último año Últimos 3 años % Fecha % Fecha % Fecha Rentabilidad mínima (%) ­0,21 2016­06­24 ­0,33 2015­06­29 ­0,44 2013­04­16 Rentabilidad máxima (%) Rentabilidades máximas y mínimas entre dos valores consecutivos 0,18 2016­06­27 0,19 2015­06­22 0,47 2013­04­17 RENTA 4 FONDTESORO CORTO PLAZO FI 1º Semestre 2016 MEDIDAS DE RIESGO: VOLATILIDAD Acumulado 2016 Trimestral Ultimo Trim­1 Anual Trim­2 Trim­3 2015 2014 2013 2011 Volatilidad(ii) de: Valor liquidativo 0,75 0,91 0,54 0,43 0,67 0,74 0,61 0,98 1,29 Ibex­35 32,87 35,15 30,58 20,48 26,17 21,75 18,44 18,85 27,99 Letra Tesoro 1 año 0,36 0,45 0,23 0,29 0,15 0,23 0,35 1,56 1,96 VaR histórico(iii) 0,95 0,95 0,95 0,95 1,50 0,95 1,50 1,50 1,36 (ii) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. Ratio de gastos (% s/ patrimonio medio) Acumulado 2016 Ratio total de gastos Trimestral Anual Ultimo Trim­1 Trim­2 Trim­3 2015 2014 2013 2012 0,10 0,10 0,11 0,10 0,41 0,40 0,42 0,39 0,20 EVOLUCIÓN ÚLTIMOS 5 AÑOS COMPARATIVA Vocación inversora Monetario Corto Plazo Monetario Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro Patrimonio gestionado (miles euros) Nº de partícipes ­ ­ Rentabilidad media por periodo ­ 613.056 14.212 0,22 1.422.125 66.418 0,88 13.040 794 ­0,22 0,40 8.132 1.034 Renta Fija Mixta Internacional 196.638 4.918 0,03 Renta Variable Mixta Euro 22.882 1.123 ­5,49 Renta Variable Mixta Internacional 61.564 1.729 ­2,26 Renta Variable Euro 146.599 13.810 ­3,81 Renta Variable Internacional 54.398 6.343 0,20 IIC de gestión Pasiva 20.667 2.639 ­0,24 Garantizado de rendimiento fijo 82.192 3.260 0,80 Garantizado de rendimiento variable 27.719 1.261 ­3,91 0,00 De Garantía Parcial 0 0 Retorno Absoluto 335.367 13.295 2,03 Global 369.632 17.820 ­1,26 3.374.011 148.656 0,22 Total fondos DISTRIBUCIÓN DEL PATRIMONIO AL CIERRE DEL PERÍODO Distribución del patrimonio Fin período actual Fin período anterior Importe % sobre patrimonio Importe % sobre patrimonio (+) INVERSIONES FINANCIERAS 7.670 99,87 7.634 99,87 * Cartera interior 7.705 100,33 7.130 93,27 * Cartera exterior ­0 ­0,00 533 6,98 * Intereses de la cartera de inversión ­35 ­0,46 ­29 ­0,38 * Inversiones dudosas, morosas o en litigio 0 0,00 0 0,00 (+) LIQUIDEZ (TESORERÍA) 27 0,35 7 0,09 (+/­) RESTO ­17 ­0,22 3 0,03 7.680 100,00 7.644 100,00 TOTAL PATRIMONIO RENTA 4 FONDTESORO CORTO PLAZO FI 1º Semestre 2016 ESTADO DE VARIACIÓN PATRIMONIAL % sobre patrimonio medio % variación respecto fin período anterior Variación del período actual Variación del período anterior Variación acumulada anual PATRIMONIO FIN PERÍODO ANTERIOR (miles de EUR) 7.644 7.541 7.644 ± Suscripciones/ reembolsos (neto) 0,16 0,75 0,16 ­ Beneficios brutos distribuidos 0,00 0,00 0,00 ± Rendimientos netos 0,28 0,55 0,28 ­49,09 ± Rendimientos de Gestión 0,48 0,76 0,48 ­36,84 ­ Intereses 0,29 0,32 0,29 ­9,38 ­ Dividendos 0,00 0,00 0,00 ± Resultados en renta fija (realizadas o no) 0,45 0,56 0,45 ± Resultados en renta variable (realizadas o no) 0,00 0,00 0,00 ± Resultados en depósitos (realizadas o no) 0,00 0,00 0,00 ± Resultado en derivados (realizadas o no) ­0,24 ­0,10 ­0,24 ± Resultado en IIC (realizados o no) 0,00 0,00 0,00 ­78,67 ­19,64 140,00 ± Otros resultados 0,00 0,00 0,00 ± Otros rendimientos ­0,02 ­0,03 ­0,02 ­33,33 (­) Gastos repercutidos ­0,20 ­0,21 ­0,20 ­4,76 ­ Comisión de gestión ­0,12 ­0,12 ­0,12 0,00 ­ Comisión de depositario ­0,05 ­0,05 ­0,05 0,00 ­ Gastos por servicios exteriores ­0,02 ­0,02 ­0,02 0,00 ­ Otros gastos de gestión corriente ­0,01 ­0,01 ­0,01 0,00 ­ Otros gastos repercutidos 0,00 0,00 0,00 (+) Ingresos 0,00 0,00 0,00 + Comisiones de descuento a favor de la IIC 0,00 0,00 0,00 + Comisiones retrocedidas 0,00 0,00 0,00 + Otros ingresos 0,00 0,00 0,00 PATRIMONIO FIN PERÍODO ACTUAL (miles de EUR) 7.680 7.644 7.680 HECHOS RELEVANTES Tipos SI NO a. Suspensión temporal de suscripciones/reembolsos X b. Reanudación de suscripciones/reembolsos X c. Reembolso de patrimonio significativo X d. Endeudamiento superior al 5% del patrimonio X e. Sustitución de la sociedad gestora X f. Sustitución de la entidad depositaria X g. Cambio de control de la sociedad gestora X h. Cambio en elementos esenciales del folleto informativo X i. Autorización del proceso de fusión X j. Otros hechos relevantes X Anexo explicativo: No ha habido. OPERACIONES VINCULADAS Y OTRAS INFORMACIONES Tipos SI a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) X b. Modificaciones de escasa relevancia en el Reglamento c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) NO X X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. h. Otras informaciones u operaciones vinculadas X X Anexo explicativo: Gestora y depositario pertenecen al mismo grupo económico. Existen operaciones vinculadas repetitivas y sometidas a un procedimiento de autorización simplificado, relativas a compraventa de Divisas y Repos de Deuda Pública, que realiza la Gestora con el Depositario. Durante el periodo, la entidad ha realizado operaciones vinculadas con el grupo Renta 4 por importe de 16,43 millones de euros. De los cuales el 32,44% corresponde a las operaciones de repo día. INFORMACIÓN Y ADVERTENCIAS DE LA CNMV Sin advertencias. RENTA 4 FONDTESORO CORTO PLAZO FI 1º Semestre 2016 Inversiones Financieras INVERSIONES FINANCIERAS A VALOR ESTIMADO DE REALIZACIÓN (EN MILES DE EUR) Y EN PORCENTAJE SOBRE EL PATRIMONIO, AL CIERRE DEL PERIODO Período Actual Descripción de la inversión y emisor Período Anterior Valor de mercado % Valor de mercado % 0 0,00 294 3,84 TOTAL RENTA FIJA 7.705 100,33 7.130 93,24 TOTAL INVERSIONES FINANCIERAS INTERIOR 7.705 100,33 7.130 93,24 TOTAL RENTA FIJA COTIZADA 0 0,00 533 6,98 TOTAL RENTA FIJA 0 0,00 533 6,98 TOTAL INVERSIONES FINANCIERAS EXTERIOR 0 0,00 533 6,98 7.705 100,33 7.663 100,22 TOTAL ADQUISICION TEMPORAL DE ACTIVOS TOTAL INVERSIONES FINANCIERAS DISTRIBUCIÓN DE LAS INVERSIONES FINANCIERAS, AL CIERRE DEL PERÍODO: PORCENTAJE RESPECTO AL PATRIMONIO TOTAL OPERATIVA EN DERIVADOS. RESUMEN DE LAS POSICIONES ABIERTAS AL CIERRE DEL PERIODO (IMPORTES EN MILES DE EUR) Subyacente Instrumento Importe Nominal Comprometido Total subyacente Renta Fija 0 Total subyacente Renta Variable 0 Total subyacente Tipo Cambio 0 Total otros subyacentes 0 TOTAL DERECHOS Objetivo de la inversión 0 BUNDESSCHATZANW 0% VTO.15/12/17 FUTURO EURO­SCHATZ SEPTIEMBRE 2016 3.100 Total subyacente Renta Fija Inversión 3.100 Total subyacente Renta Variable 0 Total subyacente Tipo Cambio 0 Total otros subyacente 0 TOTAL OBLIGACIONES 3.100 DETALLE DE INVESIONES FINANCIERAS Descripción de la inversión y emisor Divisa Período Actual Período Anterior Valor de mercado % Valor de mercado % ES0000106437 ­ BASQUE GOVERNMENT 4.15% VTO.28/10/2019 EUR 400,09 5,21 0 0,00 ES00000121A5 ­ BONO ESTADO SEG.4,10 VTO.30/7/18 EUR 124,34 1,62 910 11,91 ES00000122E5 ­ BONO ESTADO SEG.4,65 VTO.30/07/25 EUR 10,18 0,13 10 0,13 ES00000126V0 ­ BONO Y OBLIGACIONES DEL ESTADO 0.5 31/10/17 EUR 10,13 0,13 10 0,13 ES00000121S7 ­ BONOS DEL ESTADO 4,7 VTO.30/07/2041 EUR 4,51 0,06 4 0,05 ES0000103053 ­ COMUNIDAD DE LA RIOJA 1.84 % VTO. 03/03/2020 EUR 74,35 0,97 73 0,95 ES0000101586 ­ COMUNIDAD DE MADRID 2.875% VTO.06042019 EUR 328,50 4,28 219 2,86 ES0000101396 ­ COMUNIDAD DE MADRID 4.688% VTO.12/03/2020 EUR 241,51 3,14 237 3,10 ES0000101545 ­ COMUNIDAD DE MADRID 5.75% VTO.01/02/2018 EUR 0,00 0,00 589 7,71 ES0000090581 ­ JUNTA DE ANDALUCIA 4.75 24/01/2018 EUR 561,04 7,31 563 7,36 ES0001351347 ­ JUNTA DE CASTILLA Y LEON 6.505 VTO.01/03/2019 EUR 376,97 4,91 376 4,92 ES00000121L2 ­ OBLIGACIONES DE ESTADO 4.6 VTO. 30/07/2019 EUR 1.319,49 17,18 0 0,00 ES00000128A0 ­ OBLIGACIONES DEL ESTADO 0,25 VTO.31/01/19 EUR 1.514,87 19,73 0 0,00 ES00000122D7 ­ OBLIGACIONES DEL ESTADO 4,00 VTO.30­4­20 EUR 1,13 0,01 1 0,01 ES0000012783 ­ OBLIGACIONES DEL ESTADO 5.50 vto 30/7/2017 EUR 507,12 6,60 506 6,62 ES0000011868 ­ OBLIGACIONES ESTADO 6,00 VTO 31/01/29 EUR 7,74 0,10 7 0,09 5.482 71,38 3.506 45,84 Total DP mas de 1 año ES00000122X5 ­ BONO ESTADO 3,25 VTO.30/04/2016 EUR 0 0,00 15 ES00000124I2 ­ BONOS DEL ESTADO 2.1% VTO.30/04/2017 EUR 0 0,00 157 0,20 2,06 ES00000123J2 ­ BONOS DEL ESTADO 4.25 VTO.31/10/2016 EUR 2.067 26,91 2.147 28,09 ES00000120G4 ­ OBLIGACIONES DE ESTADO 3.15 VTO. 31/01/2016 EUR 0 0,00 208 2,72 ES00000120J8 ­ OBLIGACIONES DEL ESTADO 3.8 VTO 31/01/2017 EUR 0 0,00 645 8,44 ES0001352519 ­ XUNTA GALICIA 2.75 % VTO.02/02/2017 EUR 156 2,04 157 2,05 2.223 28,95 3.330 43,56 7.705 100,33 6.836 89,40 0 0,00 294 3,84 Total DP menos de 1 año TOTAL RENTA FIJA COTIZADA ES00000123J2 ­ REPO BONOS DEL ESTADO 4.25 VTO.31/10/2016 EUR TOTAL ADQUISICION TEMPORAL DE ACTIVOS 0 0,00 294 3,84 7.705 100,33 7.130 93,24 7.705 100,33 7.130 93,24 0 0,00 533 6,98 Total Renta Fija Cotizada menos de 1 año 0 0,00 533 6,98 TOTAL RENTA FIJA COTIZADA 0 0,00 533 6,98 TOTAL RENTA FIJA 0 0,00 533 6,98 TOTAL INVERSIONES FINANCIERAS EXTERIOR 0 0,00 533 6,98 7.705 100,33 7.663 100,22 TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR XS0683639693 ­ INSTITUTO CREDITO OFICIAL 5.75% VTO. 27/03/2017 EUR TOTAL INVERSIONES FINANCIERAS Anexo explicativo del informe periódico VISIÓN DE LA GESTORA Y ESCENARIO BURSÁTIL. El primer semestre de 2016 ha mostrado un alto grado de volatilidad, en línea con lo esperado. Esta volatilidad ha sido especialmente acentuada a principios de año, con la amenaza de una desaceleración de la economía china superior a lo esperado, y fuertes caídas en el sector energético (con el Brent por debajo de 30 USD/barril). A final del semestre, los mercados se han visto afectados por el inesperado Brexit. Los meses centrales del primer semestre fueron algo más estables, con recuperación de precios de materias primas y e intervenciones de bancos centrales, especialmente relevantes en el caso del BCE (batería de medidas monetarias anunciada en marzo), que sirvieron de apoyo a los mercados. Tras el Brexit, el movimiento inicial fue de compras de activos refugio (Bund, Yen, CHF), y fuertes caídas en activos de riesgo (renta variable, especialmente europea, libra), con el mercado descontando un riesgo de contagio político a UE e impacto negativo en la economía europea. El peso del Reino Unido en la economía mundial asciende al 4% del PIB y del comercio mundial. A corto plazo, el principal impacto es incertidumbre, si bien creemos que bancos centrales y políticos intentarán suavizarlo. El impacto a medio plazo estará en función de cómo quede definido el marco de relación entre Reino Unido y la Unión Europea, con efecto en flujos comerciales y de inversión. Los índices de renta variable cierran el primer semestre de 2016 con un comportamiento mixto. En Europa, el Eurostoxx acumula una caída del 12,3%, destacando negativamente sectores como bancos (­31%), autos (­25%) y aseguradoras (­22%). Sólo tres sectores acumulan ganancias: mineras (+18%), petroleras (+10%) y HPC (+1%). El Ibex español, cae algo más, un 14,5%, con un mayor peso del sector bancario. Por el contrario, el S&P 500 estadounidense cierra el semestre con una revalorización del 2,7%, situándose muy cerca de su máximo histórico (Mayo 2015). Respecto a otras áreas, destacan positivamente la renta variable brasileña, con el Bovespa subiendo un +19% o el MEXBOL mexicano un +7%, y en negativo el Nikkei japonés, con caídas del 18% o el Hang Seng con caídas del 5%. Los movimientos en el mercado de deuda también han sido significativos. La deuda pública ha vivido notables subidas en los precios de sus bonos, y la rentabilidad del bono alemán a 10 años se sitúa en el entorno del ­0.13%. Especialmente significativa es la reducción de la rentabilidad del bono español que se mantiene en mínimos históricos del 1,10%, con el diferencial frente al bono a 10 años italiano en zonas de mínimos desde principios de 2015, también ayudada por el resultado electoral, que ha propiciado que el diferencial vs Alemania se reduzca hasta niveles en torno a 120­125 pbs. En Estados Unidos, por su parte, tras el Brexit, se reducen las probabilidades de subida de tipos en este año. El T Bond estadounidense a 10 años sitúa su rentabilidad en el 1,45%. La renta fija corporativa también acumula un buen comportamiento, en el caso europeo apoyado por los programas de compras del BCE. Las materias primas acumulan subidas significativas en el primer semestre, especialmente relevantes en el crudo (+35%), que parece haber encontrado un nuevo nivel de equilibrio alrededor de los 50 USD/barril, o el oro, con +27% hasta 1350 USD/onza, afectado positivamente por el aumento de la volatilidad y prima de riesgo en renta variable. Otros metales como el zinc (+33%) o el nickel (+13%) también acumulan subidas en lo que llevamos de año. Respecto a las divisas, los movimientos más destacados han sido la depreciación de la libra frente al dólar (­10%), la apreciación del yen frente al dólar (+16%), y la relativa estabilidad del euro frente al dólar, moviéndose en el semestre en el rango de EUR 1,07 – 1,15 / USD. COMPORTAMIENTO DE LA CARTERA Durante el periodo, la volatilidad del fondo es de 0,75% frente al 0,56% del periodo anterior. Su patrimonio se sitúa en 7,680 millones de euros frente a 7,644 millones del periodo anterior. La rentabilidad de 0,26% obtenida por el fondo a lo largo del periodo frente al 0,58% del periodo anterior, le sitúa por debajo de la rentabilidad media obtenida por los fondos de la misma vocación inversora (renta fija euro) pertenecientes a la gestora, que es de 0,88%. Además su rentabilidad sitúa a la IIC por encima de la rentabilidad media obtenida por su Indice Benchmark, que es de ­0,09%. El número de partícipes ha disminuido a lo largo del periodo, pasando de 409 a 400. Los gastos soportados por el fondo han sido 0,2% del patrimonio durante el periodo frente al 0,21% del periodo anterior. A la fecha de referencia (30/06/2016) el fondo mantiene una cartera de activos de renta fija con una vida media de 1,88 años y con una TIR media bruta (esto es sin descontar los gastos y comisiones imputables al FI) a precios de mercado de 0,3%. En cuanto a la Política Remunerativa de la Gestora, quedará reflejada junto con las Cuentas Anuales. POLÍTICA DE INVERSIÓN En cuanto a la estrategia que ha seguido el fondo, la cartera se ha configurado repartiendo un 99.9% en renta fija, y con un total de la cartera en tesorería de tan sólo del 0.3%. No presenta inversión en fondos de renta variable. Un 40.4% de la cartera se ha repartido en una posición corta en futuros de Euro­Schatz con vencimiento a septiembre de 2016. La exposición a renta fija es el 99.9% destacando la rentabilidad del 86% de los Bonos del Estado 4,7 con vencimiento 30/07/2041. Cabe destacar también la rentabilidad de las obligaciones del Estado 6.00 con vencimiento 31/01/29 y la de los Bonos del Estado Seg. 4.65 con vencimiento 30/07/25 que ascienden a 60.4% y 50.6% respectivamente. Dentro de la renta fija, tiene el mayor peso los Bonos del Estado 4.25 con vencimiento 31/10/2016 que suponen el 26.3% y las Obligaciones del Estado 0,25 con vencimiento 31/01/19 que suponen el 19.7% de la cartera. La exposición a euros es del 100%, no presentando exposición a otra divisa. La exposición a bolsa de la cartera es del 0%. PERSPECTIVAS De cara al segundo semestre, y como hemos podido comprobar en la semana posterior al Brexit, el apoyo de los bancos centrales sigue siendo como uno de los principales catalizadores para recuperar parte de la caída acumulada. El impacto económico de la salida del Reino Unido de la UE dependerá del resultado final de las negociaciones, que serán largas, al menos 2 años, y que no se iniciarán hasta tener un sucesor de Cameron, algo previsto para el 9 de septiembre. En el futuro próximo seguiremos con elevada volatilidad en los mercados donde el timing de entrada/salida y la selección de valores se hacen imprescindible. En este sentido, y después del respiro en las bolsas tras una caída que parece excesiva en el corto plazo y que ha permitido que las valoraciones se sitúen en niveles más atractivos, una subida sostenida a medio plazo pasa por una confirmación de un impacto limitado del Brexit en el crecimiento económico (según declaraciones de Draghi podría llegar a restar entre 0,3% y 0,5% pp del PIB de la Eurozona en 3 años, aunque el impacto económico no podrá definirse hasta conocerse cuál será el nuevo marco de relaciones entre Reino Unido y la Unión Europea) y en los beneficios empresariales que confirme el atractivo de los múltiplos actuales. En el medio plazo: la atención volverá a los problemas de fondo, que deberán ir resolviéndose para asistir a una recuperación de los mercados de renta variable. A destacar: 1) débil ciclo económico, con China y Brexit como principal riesgo; 2) resultados empresariales, pendientes de ver el punto de inflexión en las revisiones de BPAs; 3) capacidad de bancos centrales para estimular crecimiento y normalizar inflación, y 4) riesgos políticos (elecciones en USA, en noviembre).