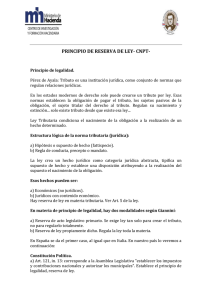

Doctrina de la Legislación Hacendaria

Anuncio