de-donoso_g. - Repositorio Académico

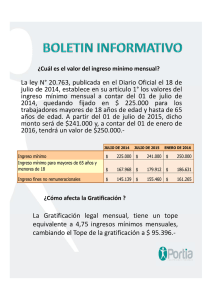

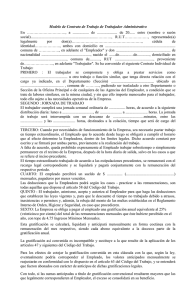

Anuncio