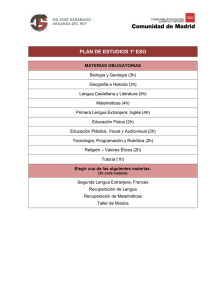

Mapa Ruta del Inversionista Guía Rápida Sector Inversión - CEI-RD

Anuncio

Mapa Ruta del Inversionista Guía Rápida Sector Inversión Extranjera 1. Definición legal según la Ley 16­95 y Ventajas Comparativas del Nuevo Régimen. 2. La Inversión Extranjera según el Tipo de Aporte Realizado. 3. Destinos de la Inversión Extranjera. 4. Áreas restringidas a la Inversión Extranjera. 5. Funciones del Centro de Exportación e Inversión de la República Dominicana (CEI­RD). 6. Documentos requeridos para la obtención del Certificado de Registro de Inversión Extranjera. 7. Repatriación de Capital. 8. Requisitos para el Registro de Transferencia de Tecnología. 9. Financiamiento a la Inversión 10. Garantías de Inversión. 11. Programas Preferenciales de Comercio 12. Acuerdos de Libre Comercio y Acuerdos de Alcance Parcial. 13. Acuerdos de Promoción y Protección Reciproca de Inversiones. 14. Acuerdos para Evitar la Doble Tributación. DEFINICIÓN LEGAL SEGÚN LA LEY 16­95 La Ley 16­95 dispone claramente lo que habrá de considerarse como Inversión Extranjera a los fines de su aplicación. Según lo establecido por el artículo 1, ésta podrá presentarse bajo las siguientes formas: a) Inversión Extranjera Directa ­ Son los aportes provenientes del exterior, propiedad de personas físicas o morales extranjeras o personas físicas nacionales residentes en el exterior, al capital de una empresa que opera en el territorio nacional; b) Reinversión Extranjera ­ Es la inversión realizada con todo o parte de las utilidades provenientes de una inversión extranjera registrada en la misma empresa que la haya generado; c) Inversión Extranjera Nueva ­ Es la realizada con todo o parte de las utilidades provenientes de la inversión extranjera directa, debidamente registrada, en una empresa distinta de la que haya generado las utilidades; d) Inversionista Extranjero ­ Es la persona poseedora de una Inversión Extranjera registrada; e) Inversión Nacional ­ Es la realizada por el Estado, los Municipios y las personas jurídicas nacionales, domiciliadas o residentes en el territorio nacional; así como las personas físicas extranjeras residentes en el territorio nacional que no reúnan las condiciones para obtener el certificado de inversionista extranjero. ­Inversionista extranjero a los fines de la Ley 16­95. Según lo establecido por la Ley 16­95, la calidad de inversionista extranjero, a los fines de aplicación de la ley, podrá beneficiar a las siguientes personas: ­ Las personas físicas extranjeras; ­ Las personas morales extranjeras; ­Las personas físicas nacionales residentes en el exterior; ­ Ventajas Comparativas del Nuevo Régimen Legislación. Tal y como ha sido consignado, el marco legal de la Inversión Extranjera en la República Dominicana está regulado por dos instrumentos principales: a) La Ley No. 16­95, del 20 de noviembre de 1995, denominada Ley de Inversión Extranjera de la República Dominicana, y modificada por la Ley 98­03 que Crea el Centro de Exportación e Inversión de la República Dominicana, de fecha 17 de junio de 2003; b) El Reglamento sobre la Aplicación de la Ley de Inversión Extranjera, Decreto No. 214­04 de fecha 11 de marzo de 2004. ­Ventajas comparativas. Las ventajas que en la práctica pueden resultar de esta regulación son las siguientes: a) Apertura de la inversión extranjera a todos los sectores de la economía; b) Consagración del principio de trato nacional para el inversionista extranjero; c) Establecimiento de un procedimiento de registro de la inversión, más simple y expedito; d) Liberalización total del régimen de repatriación de las ganancias hasta un 100 por ciento del capital, de los beneficios, así como de la ganancia de capital, sin necesidad de autorización previa; ­Trato nacional al inversionista extranjero. Según los términos del artículo 6 de la Ley 16­95, “los inversionistas y empresas o sociedades en que participen los inversionistas extranjeros, o que sean propietarios, tendrán los mismos derechos y obligaciones que las leyes confieren a los inversionistas nacionales, salvo las excepciones previstas en la ley o disposiciones especiales”. En ese sentido, la ley insiste en establecer una situación de equidad entre el inversionista extranjero y el nacional: tanto el inversionista extranjero como el nacional recibirán tratamientos similares. ­Simplificación del procedimiento de registro de la inversión. Otra importante modificación introducida por la Ley 16­95 ha sido el traspaso del procedimiento de Registro de la Inversión ante el Centro de Exportación e Inversión de la República Dominicana, el cual es una simple formalidad a cumplirse dentro de los noventa días (90) posteriores a la realización de la inversión. ­Liberalización total del régimen de repatriación de capitales. En virtud de las disposiciones contenidas en el artículo 7 de la Ley 16­95, el inversionista extranjero tendrá derecho a remesar el monto total del capital invertido, así como los honorarios, regalías, y dividendos netos declarados durante el año fiscal, una vez cumplidos los requisitos fiscales de lugar. Previo a la promulgación de la Ley 16­95, toda transferencia de fondos hecha desde y hacia la República Dominicana se encontraba reglamentada por la Ley 861­78 sobre Inversión Extranjera y la Ley 251­64 sobre Transferencia Internacional de Fondos, las cuales imponían una serie de condiciones al inversionista extranjero para, una vez cumplidos estos requisitos, poder adquirir en el Banco Central las divisas necesarias para remitir al exterior una parte del capital invertido y de los beneficios obtenidos. Este proceso de aprobación del Banco Central y la puesta a disposición de los fondos al inversionista podía tardar meses, incluso años en algunos casos, provocando una situación que se presentaba como un serio obstáculo para la repatriación de fondos y el normal desenvolvimiento de las sociedades de capital extranjero en el país. La Ley 16­95 permite a todo tipo de inversionista extranjero, ya sea éste persona física o moral, comprar, sin necesidad de aprobación previa del Banco Central, a través de los bancos comerciales del país las divisas necesarias para remitir al exterior la totalidad del capital invertido o los beneficios obtenidos según el caso. LA INVERSIÓN EXTRANJERA: FORMAS SEGÚN EL TIPO DE APORTE REALIZADO Según los términos del artículo 2 de la Ley 16­95, la inversión extranjera puede presentarse bajo las siguientes formas: a) Aportes en moneda libremente convertible, canjeada en una entidad de intermediación financiera y/o agente de cambio debidamente autorizado por la Junta Monetaria para realizar intermediación cambiaria; b) Aportes en naturaleza, tales como plantas industriales, maquinarias nuevas y reacondicionadas, equipos nuevos y reacondicionados, repuestos, partes y piezas, materia prima, productos intermedios y bienes finales, así como aportes tecnológicos intangibles; c) Los Instrumentos financieros a los que la Junta Monetaria les atribuye la categoría de inversión extranjera, salvo aquellos que sea el producto de aportes o internamiento de una operación de conversión de deuda externa dominicana; ­Contratos de transferencia de tecnología. Independientemente de las categorías de inversión citadas, la Ley 16­95 permite la suscripción de contratos de transferencia de tecnología con personas físicas o morales extranjeras, tales como contratos de licencia de tecnología, de asistencia técnica, de servicios técnicos, de ingeniería básica y de detalle. Para los fines de la ley, deberá entenderse por aportes tecnológicos intangibles los recursos provenientes de la tecnología tales como marcas de fábrica, modelos de productos o procesos industriales o de servicios, asistencia técnica y conocimientos técnicos, asistencia gerencial y de franquicias. DESTINOS DE LA INVERSIÓN EXTRANJERA De acuerdo a lo establecido por el artículo 3 de la Ley 16­95, la inversión extranjera puede ser dirigida a los siguientes destinos: a) Inversiones en el capital de empresas existentes, nuevas o sucursales, de acuerdo con las estipulaciones contenidas en el Código de Comercio de la República Dominicana, incluyendo el establecimiento de sucursales conforme a las condiciones fijadas por las leyes. La inversión extranjera en compañías por acciones debe estar representada bajo la forma de acciones nominativas; b) Inversiones en bienes inmuebles ubicados en la República Dominicana; c) Inversiones destinadas a la adquisición de activos financieros, de conformidad con las normas generales que dicten sobre la materia las autoridades monetarias. Cabe destacar que bajo el antiguo régimen, la inversión extranjera sólo podía destinarse a compañías por acciones incorporadas en la República Dominicana. ÁREAS RESTRINGIDAS A LA INVERSIÓN EXTRANJERA En principio, la inversión extranjera está abierta a prácticamente todas las áreas de la economía, tanto en el sector público como privado, y se realiza siguiendo las normas comúnmente establecidas por las leyes sustantivas y regulaciones del sector al que se destinará la misma. Sin embargo, tal como ha sido señalado en el acápite 3 del presente capítulo, la Ley 16­95 restringe el acceso de la inversión extranjera a los sectores siguientes: ­ Disposiciones y desechos de basuras tóxicas, peligrosas o radioactivas no producidas en el país; ­ Actividades que afecten la salud pública y el equilibrio del medio ambiente del país, según las normas que rijan en tal sentido; ­ La producción de materiales y equipos directamente vinculados a la defensa y seguridad nacional, salvo autorización del Poder Ejecutivo. Resulta pertinente destacar que la inversión en los sectores arriba indicados igualmente está controlada para los nacionales dominicanos. FUNCIONES DEL CENTRO DE EXPORTACIÓN E INVERSIÓN DE LA REPÚBLICA DOMINICANA (CEI­RD) A los fines de aplicación de la Ley 16­95, el artículo 2 del reglamento No. 214­04 establece que el Centro de Exportación e Inversión de la República Dominicana (CEI­RD) tendrá las siguientes obligaciones y atribuciones: a) Recibir y analizar las solicitudes de registro en lo relativo a inversiones extranjeras directas, reinversión extranjera, inversión extranjera nueva y contratos de licencia sobre transferencia de tecnología y proceder a su registro una vez verificado el cumplimiento de las disposiciones legales y reglamentarias vigentes; b) Recibir las informaciones provenientes del Consejo Nacional de Zonas Francas de Exportación, relativas al registro de las empresas extranjeras autorizadas por dicho Consejo a operar como zona franca de exportación, para otorgarles el registro de inversión extranjera correspondiente; c) Requerir a los solicitantes de registro de inversión extranjera las informaciones o documentos necesarios para la sustentación de sus solicitudes, según se establece en la Ley 16­95 y en el Reglamento 214­ 04; d) Emitir certificados de registro de inversión extranjera o de transferencia de tecnología, según corresponda; e) Proporcionar, a quien así lo solicite, información sobre los requisitos para obtener un certificado de registro de inversión extranjera y de transferencia de tecnología; f) Informar anualmente al Congreso Nacional, vía el Poder Ejecutivo, lo relacionado con los flujos de inversión extranjera en el país, como parte del informe anual del CEI­RD; g) Verificar que los valores remesados al exterior por concepto de utilidades, pagos derivados de contratos de transferencia de tecnología y repatriación de capitales, se realizan de acuerdo a lo establecido en la Ley No.16­95 y el Reglamento 214­04; h) Suministrar permanentemente al Banco Central de la República Dominicana todas las informaciones relativas a las empresas registradas, para fines estadísticos y conforme a lo establecido en la Ley Monetaria y Financiera. DOCUMENTOS REQUERIDOS PARA LA OBTENCIÓN DEL CERTIFICADO DE REGISTRO DE INVERSIÓN EXTRANJERA I.­ Tanto en el caso de personas físicas como jurídicas, deberán presentar en el CEI­RD una solicitud, que debe estar acompañada de las siguientes informaciones: a) En caso de persona física: nombre, dirección, teléfono, fax, nacionalidad del inversionista extranjero y de la persona que lo represente, si la hubiere; y documento de identificación (número de cédula y/o pasaporte); b) En caso de persona jurídica: fotocopia del Registro Nacional del Contribuyente (RNC) de empresa receptora de la inversión, razón social, domicilio, número de teléfono y fax; c) Monto de la inversión en moneda libremente convertible; d) País de Origen de la Inversión; e) Nombre y documentos constitutivos de la empresa receptora de la inversión (Estatutos de la compañía); f) Rama de actividad económica a la que se dedica o dedicará la empresa receptora de la inversión; g) Número de empleos que genera el proyecto de inversión extranjera (opcional. Información para fines estadísticos del CEI­RD). h) Evidencia de la autorización de operación de sucursales mediante la fijación de domicilio, de la empresa donde se realizará la inversión, si corresponde (fotocopia del Decreto del Poder Ejecutivo). i) i) Cuando la inversión extranjera afecte el ecosistema en su área de influencia, el inversionista extranjero deberá presentar una Certificación emitida por la Cartera Pública o Autoridad Competente, que contenga las disposiciones que recuperen el daño ecológico que se pueda ocasionar; j) Cuando se trate de capitalización de tecnología, el inversionista extranjero deberá presentar además el contrato suscrito entre las partes, en donde se especifique el monto en divisas de dicha capitalización; k) Listado de Accionistas y Consejo de Directores (o de Administración) actualizados; a. En caso de la Compañía haya aumentado su capital, copia de la Certificación de la Cámara de Comercio y Producción de Santo Domingo (Certificado de Registro Mercantil) donde se evidencie dicho aumento; b. Certificado de acciones de la inversión; l) Declaración Jurada ante notario, donde el inversionista extranjero haga constar que las divisas fueron o serán utilizadas (el monto del registro en su totalidad) para fines del proyecto de inversión. En caso de que el inversionista Extranjero o la empresa haya autorizado a un ejecutivo a representarlo en el país y sea este quien firme la Declaración Jurada, debe presentar copia reciente del documento donde le deleguen dicha facultad. Si este documento se elabora fuera de la República Dominicana, debe confeccionarse en el Consulado dominicano del país de origen y visado por la Secretaria de Relaciones Exteriores. m) En caso de tener certificados de registros anteriores, depositar el Certificado Original para fines de sustitución. n) En caso de aportes en naturaleza, debe presentar una Declaración de aportación ante Notario Público, donde el inversionista extranjero haga constar que los aportes fueron o serán utilizados para fines del proyecto de inversión a registrar, con la descripción y costo de los aportes; o) En caso de pérdida del certificado de registro original, se debe agotar el procedimiento que dicta el Artículo 36, párrafo, del Código de Comercio de la República Dominicana, mediante la publicación durante cuatro semanas consecutivas (una vez por semana) en un periódico de circulación nacional. p) Transcurrido quinde días laborables de la última publicación, si no hubiere oposición, se expedirá al solicitante un nuevo certificado, mediante entrega de ejemplares de periódico debidamente certificados por el editor. Los certificados de registro perdidos se consideran nulos. q) Toda documentación que sea depositada en el CEI­RD para fines de expedición del Certificado de Registro de Inversión Extranjera deberá estar en idioma español o en su defecto traducido por un intérprete judicial. r) En caso de solicitud de Cancelación de Certificado de Registro de Inversión Extranjera se deberán depositar los documentos justificativos que avalen dicha cancelación. II. En caso de inversión extranjera directa en monedas libremente convertibles (en numerario), deberá presentarse: a) Comprobante de ingreso al país de las divisas, mediante copia de cheque (s) o aviso (s) de transferencia de entidad (es) financiera (s) establecidas en el exterior; b) Documento de canje correspondiente, emitido por una entidad autorizada por la Junta Monetaria a negociar moneda extranjera, si aplica. III. En caso de inversión extranjera directa en naturaleza, deberán presentarse los siguientes documentos, según corresponda: a) Cuando se trate de aportes en bienes y/o servicios importados: ­ Factura comercial, ­ Conocimiento de embarque ­ Liquidación de aduanas. b) Cuando se trate de aportes en naturaleza que se reciban de manera parcial durante un período de tiempo determinado, se requerirá una Declaración Jurada que incluya los bienes a importar y el valor estimado de su liquidación de aduana, así como el período dentro del cual se recibirá la importación. En este caso, se otorgará un certificado provisional de registro por el valor estimado de estas importaciones, tomando como evidencia el comprobante de pago, crédito u orden de compra de los bienes y/o servicios que recibirán del exterior. Una vez completada la inversión extranjera, el inversionista extranjero deberá presentar al CEI­RD los documentos a que se refiere el literal a) y los certificados provisionales de registro emitidos, a fin de proceder a sustituirlos por Certificados de inversión extranjera definitivos. c) Cuando se trate de créditos o financiamientos desde el exterior, la inversión extranjera se registrará sólo si el crédito es al inversionista extranjero y no a la empresa en que éste realiza sus inversiones. d) Cuando se trate de aportes tecnológicos intangibles, el inversionista extranjero deberá presentar copia del acuerdo con la empresa receptora y evidencia de que posee el derecho que justifique su propiedad. IV. En casos de inversión nueva y reinversión de utilidades, las cuales una vez registradas, recibirán igual tratamiento que la inversión extranjera directa. Para este fin, deberán presentarse, en un plazo de noventa (90) días calendario, contando a partir de la fecha en que la empresa decida la distribución de utilidades, lo siguiente: a) Copia de los estados financieros auditados de la empresa generadora de las utilidades; b) Acta de Asamblea de Accionistas en la que se declare la distribución de las utilidades, si procediere; c) Evidencia documental del pago de los compromisos tributarios del inversionista extranjero en República Dominicana; d) En caso de reinversión de utilidades, se deberá presentar además el monto de la inversión en moneda libremente convertible; e) En el caso de inversiones nuevas, se presentarán además los documentos indicados en el punto I, literales c) d), e), f) y g). V. Esta Solicitud de Registro debe estar acompañada de un aporte del inversionista extranjero al CEI­RD para los servicios de evaluación y la emisión del Certificado de Registro de Inversión Extranjera, el cual consiste en lo siguiente*: ­ RD$5,000.00, al momento de depositar la solicitud de registro y las documentaciones correspondientes; ­ RD$1,000.00 por emisión de certificaciones de Registro adicionales; ­ RD$2,000.00 por duplicado de Certificado de Registro (por pérdida). Forma de Pago: efectivo o cheque certificado a nombre del CEI­RD. Favor presentar copia del recibo de pago del CEI­RD al momento de depositar la solicitud de registro en esta Gerencia. Según facultades otorgadas por la Ley no. 98­03 de creación del CEI­RD (artículo 17, literal b), para “cobrar honorarios por servicios prestados a individuos y empresas, en los casos en que la naturaleza de los mismos así lo requiera y destinarlos a los objetivos de la Institución”. Vl. Al momento de retirar el Certificado de registro de inversión extranjera y/o transferencia de tecnología, se deberá entregar al CEI­ RD un Poder Notarizado donde el inversionista extranjero autoriza al representante local al retiro del mismo en este Centro. REPATRIACIÓN DE CAPITAL El aporte más novedoso e importante de la nueva legislación consiste en la incorporación del principio de libertad de repatriación de capital invertido y de las utilidades, que se consagra en el artículo 7 de la Ley 16­ 95, al disponer que las personas físicas o morales que realicen las inversiones definidas en el artículo 1 de esta Ley podrán disponer libremente del destino que quieran dar a sus capitales o a sus dividendos, los cuales podrán ser remesados al exterior, en moneda libremente convertible, de la manera siguiente: a) Por el monto total del capital invertido y ganancias de capital obtenidas y registradas en los libros de la empresa de acuerdo con los principios de contabilidad generalmente aceptados; b) Los dividendos declarados durante cada ejercicio fiscal, hasta el monto total de los beneficios netos corrientes del período, previo pago del Impuesto sobre la Renta; c) Los dividendos pagados, de manera anticipada, dentro del período fiscal corriente, siempre y cuando hayan sido cumplidos los requisitos fiscales correspondientes; d) Los honorarios generados por el pago de contratos de transferencia de tecnología y/o contratos para la fabricación local de marcas extranjeras donde se incluyan cláusulas de pago de regalías (royalties), siempre que dichos contratos y los montos o procedimientos de pago envueltos hayan sido aprobados previamente por Centro de Exportación e Inversión de la República Dominicana (CEI­RD). ­Requisitos para la repatriación de capitales. La venta, transferencia o cesión de acciones, participaciones o derechos de un inversionista extranjero a otro inversionista nacional o extranjero, deberá comunicarse al CEI­RD dentro de los sesenta (60) días calendario de haberse realizado la enajenación o cesión total o parcial de la propiedad, o la liquidación de la empresa de que se trate. · El Inversionista extranjero deberá entregar al CEI­RD el original del certificado de registro para su cancelación, antes de proceder a repatriar el capital extranjero. Con el propósito de que las transacciones de compra­venta del capital extranjero sean registradas conjuntamente, el comprador dispondrá de un plazo de sesenta (60) días calendario para la obtención del nuevo certificado de registro, y, por vía de consecuencia, gozará de los mismos derechos y obligaciones que su causante. En el plazo de sesenta (60) días, citado anteriormente, deberán entregarse al CEI­RD los siguientes documentos e informaciones: · · · · · · · · El original del certificado de registro de inversión extranjera transado. Evidencia documental del pago de los compromisos tributarios del inversionista extranjero en República Dominicana, que traspasa su inversión. Documentación satisfactoria al CEI­RD, probatoria de la operación de traspaso de propiedad del capital extranjero. Solicitud de expedición, por parte del nuevo inversionista extranjero, del certificado de registro de inversión extranjera. En caso de persona física: nombre, dirección, teléfono, e­mail, fax, y nacionalidad del inversionista extranjero y de la persona que lo represente, si la hubiere. En caso de persona jurídica: razón social, domicilio, teléfono, e­ mail, fax y nombre de las personas que integren su Junta de Directores. Monto de la inversión en moneda libremente convertible. Evidencia de la autorización de operación de sucursales mediante la fijación de domicilio, de la empresa donde se realizará la inversión, si corresponde. REQUISITOS PARA EL REGISTRO DE TRANSFERENCIA DE TECNOLOGÍA. Las solicitudes de registro de contratos de transferencia de tecnología, deberán estar acompañadas de una copia de los contratos y además presentar los documentos que evidencien que el concedente posee la propiedad de dicha tecnología. Deberán además, cumplirse los requisitos establecidos en el artículo 3, párrafo 1, literal g) del Reglamento 214­04. Las solicitudes de registro de contratos de transferencia de tecnología, deberán estar acompañadas de: · · · · Copia de los contratos. Evidencia documental de que el concedente posee el derecho que justifica la propiedad de dicha tecnología. Cuando afecte el ecosistema en su área de influencia, el inversionista extranjero deberá presentar una certificación emitida por la Cartera Pública o Autoridad Competente, que contenga las disposiciones que recuperen el daño ecológico que se pueda ocasionar. Copia del RNC de la compañía solicitante. Dentro de los noventa (90) días de haber efectuado la remesa de la regalía al exterior, la empresa concesionaria deberá remitir al CEI­RD: a) Copia del formulario de venta de divisas debidamente sellado por la entidad de intermediación financiera y/o agente de cambio autorizado por la Junta Monetaria para realizar intermediación cambiaria; b) Evidencia documental del pago de los compromisos tributarios del concedente en República Dominicana; c) Comunicación de la empresa concesionaria detallando el cálculo para la determinación del monto de la regalía pagada; d) Constancia de que la empresa concedente en el exterior recibió el pago de la regalía que se está documentando. FINANCIAMIENTO DE LA INVERSIÓN A TRAVÉS DE ORGANISMOS INTERNACIONALES. Posibilidad de financiamiento internacional abierta a los inversionistas extranjeros.­ La República Dominicana es beneficiaria de varios de los programas de financiamiento para el desarrollo que están siendo implementados en los países no industrializados por organismos internacionales, tales como el Banco Mundial, el Banco Interamericano de Desarrollo y el Banco Europeo de Inversiones, este último actuando dentro del marco del Acuerdo de Cotonou. En tal virtud, un inversionista extranjero interesado en ejecutar un proyecto de desarrollo podría, bajo ciertas condiciones, beneficiar de las facilidades de financiamiento otorgadas por estas instituciones. ­El Banco Mundial. El Banco Mundial es un organismo especializado perteneciente a la Organización de las Naciones Unidas (ONU). Su sede se encuentra en la ciudad de Washington, aunque cuenta con representación en prácticamente todos los países miembros de la ONU, incluyendo la República Dominicana. Entre los objetivos principales de esta institución pueden citarse los siguientes: a) Contribuir a la reconstrucción y fomento de los países miembros, facilitando la inversión de capitales para fines productivos; b) Promover la inversión extranjera y, cuando esta no fuera suficiente, complementarla, mediante la obtención de préstamos para fines productivos, o a través de los fondos de capital recolectados por el propio banco; c) Contribuir al mantenimiento del comercio internacional y al equilibrio de la balanza de pagos fomentando y canalizando las inversiones internacionales dirigidas al desarrollo de los recursos productivos de los países miembros; Los préstamos para el financiamiento de proyectos de desarrollo son concedidos directamente por el Banco Mundial o por mediación suya. Los beneficiarios pueden ser tanto los organismos oficiales de los países miembros como las empresas nacionales o extranjeras establecidas en sus territorios. Sin embargo, en este último caso se requiere de la garantía del gobierno del país miembro en que serán invertidos los recursos. ­El Banco Interamericano de Desarrollo (BID). El Banco Interamericano de Desarrollo (BID) es la más grande y antigua institución de desarrollo regional. Fue creado en diciembre de 1959 con la intención de contribuir a impulsar el progreso económico y social de los países de América Latina y el Caribe. El BID cuenta actualmente con 46 países miembros, entre los cuales figuran Estados Unidos y Canadá, además de la inmensa mayoría de las naciones de América Latina y el Caribe. Su sede principal se encuentra en la ciudad de Washington y tiene oficinas en todos los países miembros latinoamericanos, en París y Tokio. Según establece su Convenio Constitutivo, las funciones principales de la institución son las siguientes: a) Destinar su capital propio, el cual obtiene en los mercados financieros y otros fondos disponibles, al financiamiento del desarrollo de sus países miembros; b) Complementar la inversión privada cuando el capital privado no está disponible en términos y condiciones razonables; c) Proveer asistencia técnica para la preparación, financiamiento y ejecución de los programas de desarrollo. ­Áreas prioritarias de financiamiento del BID. Las operaciones de movilización de financiamiento realizadas por el BID abarcan todas las áreas de desarrollo, tanto a nivel social como económico. En el pasado, el Banco puso énfasis en los sectores de producción, como la agricultura y la industria; los sectores de la infraestructura física, tales como energía o transporte, y los sectores sociales, que incluyen la salud pública y ambiental, educación y desarrollo urbano. Actualmente, las prioridades de financiamiento se inclinan más a la equidad social y la reducción de la pobreza, la modernización y la integración y el medio ambiente. A partir de 1995, el BID ha comenzado a otorgar préstamos directos al sector privado, sin necesidad de garantías gubernamentales, destinando para estos fines hasta un 5% de su capital ordinario. Para cumplir con sus operaciones de préstamo y cooperación técnica, la institución cuenta con su capital ordinario, que incluye el capital suscrito, las reservas y fondos captados a través de préstamos, más los fondos de administración, que consisten en contribuciones especiales de los países miembros. El BID dispone además de un Fondo para Operaciones Especiales, destinado al otorgamiento de préstamos en condiciones concesionales para proyectos en países menos desarrollados económicamente. ­El Banco Europeo de Inversiones (BEI). El Banco Europeo de Inversiones (BEI) es la institución encargada de canalizar los fondos de la Unión Europea en los países signatarios del Acuerdo de Cotonou. Por lo general, los recursos del BEI están destinados a la aplicación de los programas contemplados en el acuerdo antes mencionado, para aquellas áreas económicas consideradas como prioritarias. En ese sentido, cada país ACP prepara, con cinco años de anticipación y de manera conjunta con la Unión Europea, los programas Indicativo y Regional, en los cuales se indica, entre otras cosas, los sectores de la economía que deberán beneficiarse del financiamiento y los proyectos que deben realizarse con ese fin. La República Dominicana y la Unión Europea suscribieron en diciembre de 1991 un Programa Indicativo Nacional donde quedaron consignadas las áreas a las que será destinado el financiamiento. El Banco Europeo de Inversiones concede préstamos, tanto en el sector público como privado, para la ejecución de proyectos de la pequeña y mediana empresa en los países ACP. Los préstamos son otorgados preferencialmente en sectores como industria, turismo, agricultura y energía. Para beneficiarse de estos recursos, el inversionista solicitante deberá presentar garantías de primer orden o, en su defecto, deberá contar con la garantía del Estado en que será ejecutado el proyecto. El financiamiento abarca usualmente el cincuenta por ciento del costo total del proyecto y se realiza por lo general bajo las siguientes condiciones: a) Los préstamos son otorgados a mediano plazo (de siete a doce años) para proyectos industriales y a largo plazo (veinte años o más) para proyectos de infraestructura; b) El pago del capital es exigible a partir de la conclusión del período de construcción del proyecto; c) Las condiciones del financiamiento y el tipo de interés varían según el tipo de proyecto, la nacionalidad del inversionista o el sector económico en que se desarrolle; d) Las tasas de interés oscilan entre un 3% y un 6% anual. GARANTÍAS DE INVERSIÓN Agencias aseguradoras de inversiones en la República Dominicana. La República Dominicana ha suscrito acuerdos con entidades internacionales reconocidas, como el Organismo Multilateral de Garantía Inversiones (MIGA) y la Corporación para la Inversión Privada de Altamar (OPIC), las cuales ofrecen cobertura a proyectos de inversión extranjera contra riesgos como la imposibilidad de cambio en moneda extranjera, o las pérdidas económicas ocasionadas por el gobierno del país anfitrión. La República Dominicana y el MIGA. Desde el año 1996, la República Dominicana es miembro oficial del Multilateral Investment Guarantee Agency (MIGA), una agencia del Banco Mundial creada en 1988 con el objetivo de promover el flujo de inversiones en los países miembros en vías de desarrollo. Para cumplir con ese cometido, este organismo presta asesoría a los gobiernos sobre mecanismos para atraer la inversión extranjera y, además, proporciona garantías o seguros a las inversiones contra las pérdidas causadas por riesgos políticos. Los riesgos contra los cuales el MIGA asegura cobertura son los denominados riesgos no comerciales, es decir aquellos que resultan de acciones y decisiones de índole política por parte del gobierno del país receptor de la Inversión Extranjera. De manera específica, el MIGA otorga garantías para cubrir los siguientes riesgos: a) Transferencia de moneda. Son las perdidas derivadas de la imposibilidad de cambio de la moneda local en moneda extranjera fuera del país anfitrión a consecuencia de una medida o resolución dictada por el país anfitrión. Esta cobertura asegura además contra los retrasos para adquirir moneda extranjera ocasionados por una falta u omisión del gobierno de la nación receptora; b) Expropiación y medidas similares. Se aplica en los casos en que el gobierno del país receptor dicte medidas susceptibles de afectar total o parcialmente el derecho de propiedad o el control sobre la inversión extranjera; c) Pérdidas originadas por el incumplimiento por el gobierno anfitrión de contratos suscritos con el inversionista; d) Pérdidas resultantes de disturbios civiles (guerras, golpes de estado, terrorismo etc.) Tanto las personas físicas como morales pueden optar por la protección del programa de seguro de inversiones del MIGA. En el caso de las sociedades, estas deben haber sido constituidas en un país miembro del MIGA, pero distinto del país receptor, o su capital debe pertenecer a uno o varios países miembros o de nacionales de estos, siempre que se trate de países miembros diferentes al país receptor. En cuanto a las personas físicas, estas deben poseer la nacionalidad de uno de los países miembros, pero distinta a la del país receptor de la Inversión Extranjera. Para que una Inversión sea admisible dentro del programa, deberán cumplirse los siguientes requisitos: ­ Ser económicamente solvente y contribuir al desarrollo de la nación anfitriona; ­ Respetar las leyes y reglamentos del país receptor; ­ Responder a los objetivos y prioridades expresados por el país receptor; ­ Que existan en el país anfitrión mecanismos legales que garanticen la protección de la Inversión. La República Dominicana y la OPIC. Por otra parte, la República Dominicana es también miembro, desde el año 1962, del programa de garantías contra riesgos políticos, riesgos de inconvertibilidad y expropiación que otorga la Overseas Private Investment Corporation (OPIC), una agencia del Gobierno de los Estados Unidos que provee, financiamiento y seguros a inversiones en el exterior de empresas con capital estadounidense. Si bien se trata de una dependencia gubernamental de los Estados Unidos, la OPIC es una agencia federal independiente que reporta sus actividades a un consejo integrado por 15 miembros designados por el Presidente norteamericano. Para el financiamiento de sus operaciones y reservas, la OPIC opera de manera autosuficiente, reinvirtiendo los recursos provenientes del pago de cuotas obtenidas por concepto de los servicios de seguro y financiamiento ofrecidos por la entidad en los países en vías de desarrollo. Los préstamos de la OPIC están destinados exclusivamente al sector privado. En consecuencia, dicho organismo no financia proyectos mediante acuerdos directos con los gobiernos extranjeros. PROGRAMAS PREFERENCIALES DE COMERCIO 1. El Sistema Generalizado De Preferencias (SGP) Es un programa de preferencias arancelarias otorgadas por los países industrializados a los productos de los países en desarrollo. Estas preferencias son unilaterales, por lo tanto los países beneficiarios no otorgan reducciones equivalentes. Objetivo Aumentar los ingresos de exportación, favorecer su industrialización y acelerar el ritmo de su crecimiento económico. Entre los países industrializados que ofrecen estos programas se encuentran: Australia, Bulgaria, Canadá, Japón, Nueva Zelanda, Estados Unidos, Suiza, Rusia y los países que conforman la Unión Europea. Cada país otorgante de las preferencias ha establecido los productos a beneficiarse y las normas de origen a cumplir para utilizar las preferencias arancelarias. Países Beneficiarios del SGP Los países en desarrollo y los menos adelantados elegidos por cada país otorgante, entre los cuales está la República Dominicana. 2. La República Dominicana y el Acuerdo de Cotonou Este Acuerdo es sucesor al Convenio Lomé IV, es un acuerdo internacional de cooperación mediante el cual 71 países en vías de desarrollo, de las regiones ACP (África, el Caribe y el Pacífico) reciben ayuda de los países miembros de la Unión Europea (UE) en áreas consideradas vitales para su desarrollo económico, social y cultural, estableciendo acceso preferente y no recíproco a los productos de los países ACP en el mercado de la Unión Europea, sin restricción cuantitativa. Este régimen comercial preferencial estará vigente hasta el 31 de diciembre del 2007. Los productos originarios de los Estados ACP serán admitidos en el mercado de la Unión Europea con exención de derechos de aduanas. La Unión Europea no aplicará a la importación de los productos originarios de los Estados ACP restricciones cuantitativas ni medidas de efecto equivalente. Se benefician todos los productos originarios de los países ACP y aquéllos suficientemente transformados que cumplan con las reglas de origen establecidas en el Convenio. En cuanto a los productos agrícolas de los Estados ACP, la Unión Europea se ha comprometido en adoptar medidas necesarias para permitir un trato más favorable al acordado con los terceros países beneficiarios de la Cláusula Nación Más Favorecida (NMF). Requisitos para utilizar las preferencias · · · · · El producto debe ser totalmente producido en un país beneficiario. El producto deberá ser objeto de transformaciones suficientes (si es elaborado con materiales no originarios de un país miembro del Acuerdo). Cumplir con los requisitos de transporte directo. Evaluación por CEI­RD de los productos con interés a exportar en el marco de este Acuerdo. Presentación de documentación requerida (certificado EUR­1 No. A, factura comercial, conocimiento de embarque y/o guía aérea). Mecanismo del Acuerdo de Asociación para el Trato Preferencial: Acumulación: Los países ACP se consideraron como un solo territorio. Un producto totalmente obtenido en la Comunidad Europea o en los Países o Territorios de Ultramar (PTU) sea objeto elaboración o transformación en los Estados ACP se considerará que ha sido totalmente obtenido en los Estados ACP. Acumulación de Sudáfrica: Las materias originarias de Sudáfrica se consideraran como materias originarias de los Estados ACP cuando se incorporen a un producto obtenido en este país. No será necesario que estas materias hayan sido objeto de elaboraciones o transformaciones suficientes. Los productos que hayan adquirido el carácter de producto originario en virtud de lo establecido solo seguirán siendo considerados originarios de los países ACP cuando el valor añadido en estos países supere al valor de las materias utilizadas originarias de Sudáfrica. A efectos de la atribución del origen, no se tendrán en cuenta las materias originarias de Sudáfrica que hayan sido objeto de elaboraciones o transformaciones suficientes en los Estados ACP. Acumulación con Países en Desarrollo Vecino: De ciertos países del área del Caribe considerados como países en desarrollo, vecino de un país ACP y que formen parte de un grupo geográfico coherente se permitirá la utilización del mecanismo de acumulación, previa petición de los Estados ACP (Artículo 6.11 del Protocolo No. 1). Estos países son: Colombia, Costa Rica, Cuba, El Salvador, Guatemala, Honduras, Nicaragua, Panamá y Venezuela. (Para aplicar la noción de cúmulo de producto se refiere a que productos originarios de un país no ACP pasen por una transformación suplementaria en un país ACP; con excepción de los productos del atún, clasificados en los capítulos 3 al 16 del Sistema Armonizado (SA), los productos del arroz del código 1006 del SA, ni los productos textiles enumerados en una lista especifica dentro del Protocolo No. 1, Anexo XI de este Acuerdo de Asociación. Acuerdos de Libre Comercio y Acuerdos de Alcance Parcial La República Dominicana se beneficia de los Acuerdos de Libre Comercio que ha suscrito con los países de la CARICOM, Centroamérica, Panamá y Estados Unidos. En estos acuerdos comerciales existen listas negativas de productos que los excluyen de las preferencias y establecen restricciones cuantitativas. 1. ACUERDO DE LIBRE COMERCIO ENTRE LA REPUBLICA DOMINICANA Y CENTROAMERICA. El 16 de Abril de 1998 fue suscrito en la ciudad de Santo Domingo, un Tratado de Libre Comercio entre la República Dominicana y los países de Centroamericana (Costa Rica, El Salvador, Honduras, Nicaragua y Guatemala). A partir de la entrada en vigencia de este Acuerdo, las Partes se comprometieron a garantizar el acceso a sus respectivos mercados mediante la eliminación total del arancel aduanero al comercio sobre bienes originarios, con algunas excepciones. No obstante, Nicaragua continuará aplicando el Arancel Temporal de Protección (ATP) conforme a un calendario de desgravación. En el Acuerdo está establecida una lista de desgravación arancelaria para algunos productos. Dicho tratado entra en la categoría de los denominados acuerdos de tercera generación, contemplando no sólo el comercio de bienes y servicios, sino también la liberalización de las inversiones entre los países signatarios. 2. ACUERDO DE LIBRE COMERCIO ENTRE LA REPUBLICA DOMINICANA Y LA COMUNIDAD DEL CARIBE (CARICOM) Acuerdo de Libre Comercio (Bienes y Servicios, Inversiones y de Cooperación) firmado en agosto del año 1998 por la República Dominicana con los países de la Comunidad del Caribe (CARICOM) para el establecimiento de un Área de Libre Comercio, con el objetivo de fortalecer las relaciones comerciales y económicas entre las Partes. Entró en vigencia el 1ero de diciembre del 2001 con Barbados, Jamaica y Trinidad y Tobago. Y finalmente de entró en vigencia con Guyana y Surinam. El programa de liberalización del comercio de mercancías, se lleva a cabo teniendo en cuenta las diferencias existentes entre República Dominicana y los países de menor desarrollo relativo de la CARICOM. 3. ACUERDO DE LIBRE COMERCIO ENTRE LA REPUBLICA DOMINICANA, CENTROAMERICA Y LOS ESTADOS UNIDOS (DR­ CAFTA). Acuerdo de Libre Comercio entre la República Dominicana y Estados Unidos integrado al negociado con Centroamérica (DR­CAFTA) y firmado el 5 de agosto del 2004. Crea un mercado más amplio y seguro para las mercancías y los servicios producidos en los respectivos territorios; reconociendo las diferencias en los niveles de desarrollo y tamaño de las economías. El DR­CAFTA estimulará la expansión y diversificación del comercio, y aumentará las oportunidades de inversión entre las Partes, asegurando un marco comercial previsible para la planificación de las actividades de negocios y de inversión. Tomando en cuenta la protección de los derechos de propiedad intelectual y la creación de procedimientos para la aplicación y cumplimiento del Tratado. Tratamiento Preferencial Acceso preferencial mediante la eliminación de los aranceles de todos los bienes al entrar al mercado de los Estados Unidos. Algunos bienes estarán en desgravación arancelaria hasta llegar a arancel cero. Con el DR­CAFTA se consolidaron los beneficios concedidos por los programas preferenciales de la Iniciativa para la Cuenca del Caribe (ICC) y el Sistema Generalizado de Preferencias (SGP). 4. ACUERDO DE ALCANCE PARCIAL ENTRE LA REPUBLICA DOMINICANA Y PANAMA En el año 1985 la República Dominicana firmó un Tratado Comercial con la República de Panamá, el cual fue ratificado en 1987. Este Tratado Comercial es un Acuerdo de Alcance Parcial, donde se benefician del libre comercio los productos descritos en las listas establecidas en el Acuerdo. Estas listas de productos son de una vía y de doble vía; es decir, una lista de productos de Rep. Dominicana a Panamá, otra de Panamá a Rep. Dominicana y otra lista de productos que se beneficiarán en ambos países. Así mismo hay una lista de productos manufacturados en las Zonas Procesadoras para la Exportación o Zonas Francas. Los productos especificados en las listas gozarán del libre comercio siempre y cuando cumplan con los criterios de origen de producto obtenido en su totalidad o suficientemente transformado. LOS ACUERDOS BILATERALES DE PROMOCIÓN Y PROTECCIÓN RECÍPROCA DE INVERSIONES Los Acuerdos para la Promoción y Protección Recíproca de las Inversiones (APPRIs), son tratados internacionales en materia de inversión extranjera directa (IED) que, sobre las bases de reciprocidad, son diseñados para el fomento y la protección jurídica de la inversión y, simultáneamente, promueve el desarrollo económico de nuestro país. Estos instrumentos se reconocen como un elemento generador de confianza para los inversionistas extranjeros, ya que permiten el establecimiento de un clima favorable a la inversión, estimulando el movimiento del capital privado y las iniciativas en ese campo. Entre las garantías ofrecidas por un Acuerdo Bilateral de Promoción y Protección Recíproca de Inversiones se encuentran: a) Ofrecimiento de un trato nacional, justo, equitativo y no discriminatorio al inversionista. b) Trato de nación más favorecida, lo cual garantiza que el inversionista recibirá un trato no menos favorable que el otorgado por el país receptor a los inversionistas procedentes de otros países; c) Establecimiento del pago de una indemnización justa en caso de expropiación o nacionalización de la inversión por parte del Estado receptor; d) Garantía de la libre transferencia y repatriación de dividendos, rentas o ganancias obtenidos por una inversión, una vez cumplidas las obligaciones tributarias; e) Garantía del derecho del inversionista a subrogar sus derechos en un tercero para fines de reclamos que puedan hacerse por la contratación de una póliza de seguros contra riesgos no comerciales, como las pólizas suscritas con MIGA Y OPIC; f) Garantía de trato nacional al inversionista extranjero para los casos de ocurrencia de conflictos bélicos, disturbios civiles, o un estado de emergencia nacional y las indemnizaciones y compensaciones correspondientes; La República Dominicana ha suscrito un total de 14 APPIs, con los siguientes países: País El Reino de España Francia República de China (Taiwán) Chile Fecha de Entrada en Vigor Firmado 7 de octubre de 1996 30 DE OCTUBRE DEL 2002 16 de marzo de 1995 14 de enero de 1999 27 de noviembre del 2001 5 de noviembre 1999 8 de mayo del 2002 28 de noviembre del 2000 Ecuador Argentina Confederación Suiza 4 de noviembre del 2006 N/d 12 de marzo del 2006 26 de Junio de 1998 16 marzo del 2001 27 de enero del 2004 19 de junio del 2006 Panamá Marruecos 6 de febrero del 2003 5 de diciembre de 2006 23 de mayo del 2002 30 de noviembre de 2006 Finlandia 27 de noviembre del 2001 Reino Unido de Gran Bretaña e Irlanda del Norte N/d Reino de los Países Bajos República de Italia Corea del Sur N/d 30 de marzo del 2006 N/d N/d 12 de junio del 2006 30 de junio del 2006 11 de julio del 2002 Acuerdos Para Evitar la Doble Tributación La finalidad de estos Acuerdos es evitar que el inversionista sea gravado dos veces, pagando impuestos sobre sus rentas y ganancias al fisco del país de donde proviene su capital, y pagando esos mismos impuestos al país donde establece sus actividades productivas. Asimismo, previenen la evasión fiscal. Estos acuerdos abarcan materias netamente tributarias, relacionadas principalmente con el impuesto a la renta. Las reglas claras que otorgan los acuerdos para evitar la doble tributación, facilitan el flujo de las inversiones, ya que es sabido de antemano cuáles serán los costos tributarios que deberán soportar los inversionistas por las rentas generadas, lo que implica una mayor transparencia frente al escenario en el país extranjero. Por el momento, la República Dominicana ha negociado solamente un Acuerdo a fin de evitar la doble imposición y prevenir la evasión fiscal. El mismo fue suscrito con Canadá y promulgado el 23 de octubre del 1976.