El impuesto sobre el incremento del valor de los terrenos... Ciria

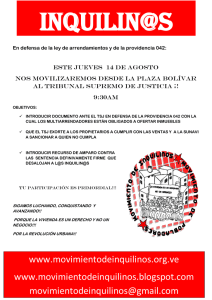

Anuncio