LL AA RR EE CC TT II FF II CC AA CC II OO NN

Anuncio

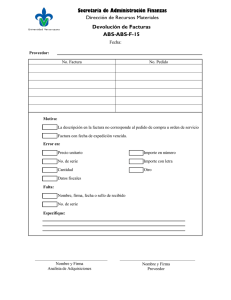

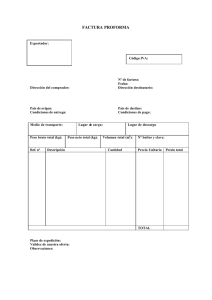

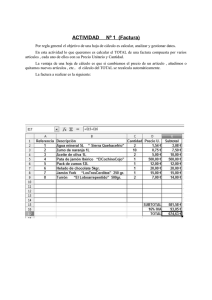

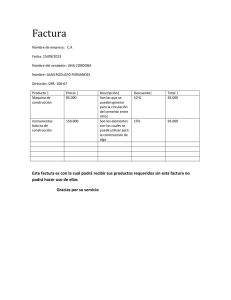

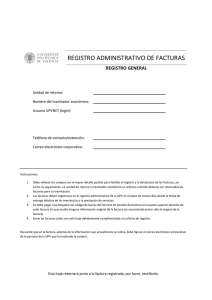

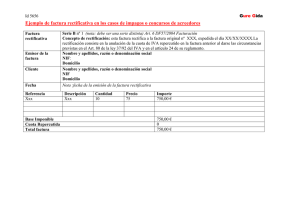

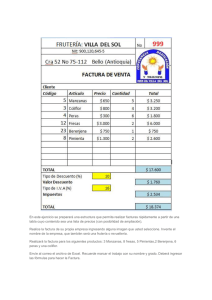

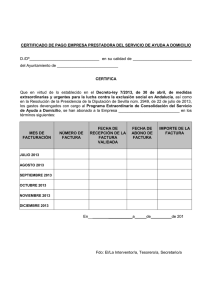

A AC CTTU UA ALLIID DA AD D FFIIS SC CA ALL L LA A R RE EC CT TIIF FIIC CA AC CIIO ON N D DE E LLA AS S F FA AC CT TU UR RA AS S:: APECTOS FORMALES, FISCALES Y CONTABLES La rectificación de facturas es una práctica muy frecuente en el tráfico mercantil y comercial. La regulación de esta materia reviste una especial trascendencia en el IVA, dada la importancia que la facturación tiene en la mecánica del impuesto y en su correcto funcionamiento. Ambas regulaciones están, por lo tanto, estrechamente relacionadas y, de hecho, se consideran de naturaleza tributaria, a efectos de la interposición de la correspondiente reclamación económicoadministrativa, las controversias que puedan producirse en relación con la expedición, rectificación o remisión de facturas y demás documentos a que se refiere el Reglamento de Facturación, cuando estén motivadas por hechos o cuestiones de derecho de naturaleza tributaria (artículo 24 Rto Facturación) A continuación se exponen los aspectos más relevantes de la rectificación de facturas en relación con el IVA. En concreto, se analiza la regulación de las facturas rectificativas: por qué causas, cuándo y cómo deben expedirse, ilustrando la exposición con ejemplos prácticos y modelos de los supuestos más frecuentes. También se aborda brevemente la cuestión de la contabilización de este tipo de facturas. En cuanto a la normativa que regula la materia, el artículo 89 de la Ley del IVA (LIVA) y el artículo 13 del Reglamento de Facturación (Rto. Facturación), son los preceptos básicos en lo referente a las facturas rectificativas. 1. ¿EN QUÉ CASOS DEBEN RECTIFICARSE LAS FACTURAS? (artículo 13.1 y 13.2 Rto. Facturación) La rectificación de las facturas puede resultar procedente por muy diversos motivos, unos con trascendencia tributaria y otros no. Sin embargo, dada la importancia de la correcta expedición de las facturas en el ámbito del IVA, el Reglamento de Facturación establece una serie de supuestos en los que es obligatorio realizar esas modificaciones mediante la expedición de las denominadas “facturas rectificativas”, regulando su contenido, plazo de expedición, etc. Se debe expedir una factura rectificativa (o, en su caso, tique o documento sustitutivo rectificativo) en los siguientes supuestos: a) Cuando la factura o documento sustitutivo original no cumpla alguno de los requisitos establecidos como obligatorios en los artículos 6 ó 7 del Rto. Facturación. Son los artículos que regulan el contenido obligatorio de las facturas y documentos sustitutivos: número, serie, fecha de expedición, identificación del expedidor y del destinatario, elementos para determinar la cuota del impuesto (base imponible, tipo y cuota), descripción de las operaciones, etc. b) También es obligatoria la expedición de una factura o, en su caso, documento sustitutivo rectificativo, en los casos en que las cuotas repercutidas se hubiesen determinado incorrectamente (debido a errores de hecho o de derecho). c) Cuando se hubieran producido las circunstancias que dan lugar a la modificación de la base imponible, reguladas en el artículo 80 LIVA: Contraprestación fijada provisionalmente, devolución de los envases y embalajes susceptibles de reutilización, descuentos y bonificaciones posteriores a la realización de las operaciones, operaciones que quedan sin efecto o alteraciones del precio y supuestos de impago. Como excepción, el Reglamento de Facturación establece expresamente que no hay obligación de expedir factura rectificativa en los supuestos de modificación de la base imponible como consecuencia de la devolución de mercancías o de envases y embalajes cuya entrega se documentará en la correspondiente factura, cumpliéndose determinados requisitos. Sólo en los casos relacionados puede expedirse una factura rectificativa como tal, lo que no significa que, por otros motivos, no pueda modificarse una factura o sustituirse por otra, siempre que exista una causa justificada y esa práctica no suponga un obstáculo ante una posible comprobación administrativa. 2. ANÁLISIS DE LOS SUPUESTOS DE EXPEDICIÓN DE FACTURAS RECTÍFICATIVAS a) Incumplimiento de las menciones obligatorias. Desde el 01-01-2003, el artículo 97. Dos de la LIVA permite corregir las facturas o documentos sustitutivos que inclumplen o consignan erróneamente las menciones obligatorias establecidas en los artículos 6 y 7 del Reglamento de Facturación para que, una vez corregidas, den derecho a la deducción del IVA soportado. En este sentido, el Tribunal Supremo ya venía declarando que los errores en las facturas son subsanables y, una vez corregidos, deben dar derecho a la deducción del IVA soportado (STS Rec. 344/1998 de 06-11-1998 y STS Rec. 10589/1998 de 16-07-2003); Recordemos que toda factura y sus copias deben contener, como mínimo, los siguientes datos o requisitos (artículo 6 Rto. Facturación) Número y, en su caso, serie. La numeración de las facturas dentro de cada serie será correlativa. Se pueden expedir series distintas siempre que haya razones que lo justifiquen, y es obligatorio hacerlo en los supuestos de: - Autofacturas. - Expedición de facturas por el destinatario de las operaciones o por un tercero, regulada en el artículo 5 Rto.Facturación para cada uno de los cuales debe haber una serie distinta. - Facturas rectificativas. - Facturas expedidas en procedimientos administrativos y judiciales de ejecución forzosa. Fecha de expedición de la factura. Nombre y apellidos, razón o denominación social completa, tanto del obligado a expedir factura como del destinatario de las operaciones. NIF del obligado a expedir la factura, atribuido por la Administración española o, en su caso, por la de otro Estado miembro de la Comunidad Europea, con el que ha realizado la operación. NIF del destinatario, en los siguientes casos: - Cuando se trate de una entrega de bienes destinados a otro Estado miembro exenta conforme al artículo 25 LIVA. - Cuando se trate de una operación cuyo destinatario sea el sujeto pasivo del impuesto correspondiente a aquélla (inversión del sujeto pasivo). - Cuando se trate de operaciones realizadas en el territorio de aplicación del impuesto y el empresario o profesional obligado a la expedición de la factura haya de considerarse establecido en dicho territorio. Domicilio del expedidor de la factura y del destinatario. Cuando el destinatario de las operaciones sea una persona física que no actúe como empresario o profesional no es obligatoria la consignación de su domicilio. Descripción de las operaciones, consignándose todos los datos necesarios para la determinación de la base imponible del impuesto y su importe, incluyendo el precio unitario sin impuesto de dichas operaciones, así como cualquier descuento o rebaja que no esté incluido en dicho precio unitario. El tipo impositivo o tipos impositivos, en su caso, aplicados a las operaciones. La cuota tributaria que, en su caso, se repercuta, que deberá consignarse por separado. La fecha de la operación que se documenta o en la que, en su caso, se haya recibido el pago anticipado, si es distinta a la de expedición de la factura. En las copias de las facturas debe hacerse constar dicha condición. No se exige como requisito indispensable la firma de la factura por el expedidor. Por su parte, los tiques y sus copias deben contener, al menos, los siguientes datos (artículo 7 Rto. Facturación) Número y, en su caso, serie. La numeración será correlativa dentro de cada serie. Se pueden expedir series distintas siempre que haya razones que lo justifiquen. Datos identificativos del obligado a su expedición: NIF, así como el nombre y apellidos o la razón o denominación social completa. Tipo impositivo aplicado o la expresión “IVA incluido” Contraprestación total. Por lo tanto, la falta de consignación o la consignación incorrecta de estas menciones obligatorias, motivará la expedición de una factura rectificativa o documento sustitutivo rectificativo. Ejemplo: Una empresa de mantenimiento de edificios con sede en Madrid, presta servicios de limpieza de oficinas para otras empresas y profesionales dentro de esa Comunidad Autónoma y su área de influencia. En sus facturas no ha consignado el NIF de los destinatarios de esos servicios. Al tratarse de operaciones realizadas en el territorio de aplicación del impuesto y encontrarse el empresario obligado a la expedición de la factura establecido en dicho territorio, el NIF del destinatario es una mención obligatoria, y deberá proceder a emitir las correspondientes facturas rectificativas. b) Incorrecta determinación de las cuotas repercutidas: Nos encontramos en los supuestos en que, al confeccionar las facturas, se cometen errores que afectan a la determinación del IVA repercutido, ya sean errores de hecho, como los aritméticos y los de determinación de los importes de las operaciones, o errores de derecho, como pueden ser la determinación del tipo impositivo aplicable o la consideración de una operación como exenta o no sujeta al Impuesto. Se trata de errores que dan lugar, en cualquier caso, a la determinación incorrecta de las cuotas repercutidas. Ejemplos: 1. Un distribuidor de productos alimenticios aplica en la factura de uno de los pedidos de un cliente, un tipo de IVA equivocado. Se trata de un error de derecho que implica la determinación incorrecta de la cuota de IVA repercutido, y deberá proceder a la expedición de la correspondiente factura rectificativa. 2. Una academia de inglés imparte cursos de este idioma a empresarios y profesionales, incluyendo en el precio de la matrícula la entrega de material docente. En las facturas que les emite, aplica a la totalidad del importe abonado la exención establecida en el artículo 20. Uno 90 LIVA. Se trata de un error de derecho, ya que la exención no es aplicable a las entregas de bienes efectuadas a título oneroso. Procede la rectificación de la factura mediante la expedición de una factura rectificativa. 3. Una empresa consigna en la factura de venta de determinadas mercancías, un precio unitario erróneo, lo que da lugar a la determinación incorrecta de las cuotas de IVA repercutido. Es un supuesto de los contemplados en el artículo 13.2 Rto. Facturación, por lo que deberá expedir la correspondiente factura rectificativa. c) Supuestos de modificación de la base imponible Cuando se produzca la modificación de la base imponible de las operaciones, por concurrir las circunstancias establecidas en el artículo 8o LIVA es obligatoria la expedición de la correspondiente factura rectificativa. Las circunstancias que determinan la modificación de la base imponible son, resumidamente, las siguientes: • La contraprestación fue fijada provisionalmente y se determina su importe definitivo (artículo 80. Seis LIVA) • Se devuelven envases y embalajes susceptibles de reutilización (artículo 80. Uno LIVA) • Se practican descuentos y bonificaciones con posterioridad a la realización de las operaciones, siempre que sean debidamente justificados (artículo 80. Uno LIVA) • Las operaciones quedan sin efecto, total o parcialmente, como por ejemplo, cuando se devuelven mercancías (artículo 80. Dos LIVA) • Se producen alteraciones en el precio de las operaciones (artículo 80. Dos LIVA) • Supuestos de impago: Concurso de acreedores (artículo 8o. Tres LIVA) y créditos total o parcialmente incobrables (artículo 8o. Cuatro LIVA). En estos supuestos, para poder modificar la base imponible del IVA deben cumplirse los requisitos establecidos en el artículo 80. Cinco LIVA, entre los que destacan que el destinatario de las operaciones esté establecido en el territorio de aplicación del impuesto, y que el crédito no se encuentre afianzado o garantizado. El artículo 13-2 del Rto. Facturación establece como excepción a la obligación de expedir factura rectificativa, los supuestos en que la modificación de la base imponible sea consecuencia de la devolución de mercancías o de envases y embalajes que se realiza con ocasión de un suministro posterior. En estos casos, en lugar de expedir factura rectificativa de la correspondiente al primer suministro, se permite descontar el importe de las mercancías o envases devueltos del importe de la operación del segundo suministro (con ocasión del cual se efectúan las devoluciones). Para que esto pueda hacerse, se exige el cumplimiento de los siguientes requisitos: -Que por la entrega de las mercancías, envases o embalajes devueltos, se hubiera expedido la correspondiente factura. -Que la devolución se realice por el mismo destinatario de la nueva entrega. -Que el tipo impositivo aplicable en ambas entregas de bienes sea el mismo. Ejemplo: Una empresa que adquiere mercancías con envases reutilizables va a devolver al proveedor los correspondientes a un primer pedido. El importe de los envases devueltos, de acuerdo con el desglose de la factura de compra de la mercancía, es de 60o euros. La devolución se realizará con ocasión de un nuevo pedido cuyo importe asciende a 1.200 euros de mercancía más 40o euros de envases. En la factura correspondiente a este segundo pedido, sedescontarán los 600 euros de los envases que se devuelven delprimero, de modo que en ella se desglosará: Precio de las mercancías: ....................................................................... 1.200 euros Importe de los envases entregados: .......................................................... 400 euros Importe de los envases devueltos:...........................................................- 600 euros Base imponible:...................................................... 1.000 euros (1.200 + 400 - 600) 3. ¿CUÁNDO TIENEN QUE EXPEDIRSE LAS FACTURAS RECTIFICATIVAS? (Artículo 13.3 Rto. Facturación) La expedición de la factura o documento sustitutivo rectificativo se debe efectuar tan pronto como el sujeto pasivo tenga constancia de las circunstancias que obligan a ello, siempre y cuando no hubieran transcurrido cuatro años desde el momento en que se devengó el impuesto o, en su caso, desde la fecha en que se hayan producido las circunstancias que dieron lugar a la modificación de la base imponible del IVA. Aplicando este precepto a cada una de las causas que motivan la expedición de facturas rectificativas, podemos concluir lo siguiente respecto de los plazos para expedirlas: a) Cuando la causa de la rectificación es el incumplimiento de las menciones obligatorias de las facturas, se debe expedir la factura rectificativa en el momento en que se tenga conocimiento de dicho incumplimiento, siempre que no hayan transcurrido cuatro años desde el devengo del impuesto correspondiente a las operaciones documentadas en la factura. b) Cuando la causa de la rectificación es la incorrecta determinación de las cuotas repercutidas, también se debe expedir la factura rectificativa en el momento en que se tenga conocimiento de dicha circunstancia, siempre que no hayan transcurrido cuatro años desde el devengo del impuesto correspondiente a las operaciones documentadas en la factura. c) Si la causa de la rectificación es la concurrencia de alguna de las circunstancias que dan lugar a la modificación de la base imponible del artículo 80 LIVA). excepto las reguladas para los supuestos de impago (concurso de acreedores y créditos total o parcialmente incobrables), la rectificación procede en el momento en que concurran dichas circunstancias, y antes de que transcurran cuatro años desde que se produzcan las mismas. d) En los supuestos de modificación de la base imponible por concurso de acreedores (artículo 80. tres LIVA) la modificación no puede efectuarse una vez transcurrido el plazo establecido en el artículo 21.1.5º de la Ley 22/2003.Concursal, para que los acreedores pongan en conocimiento de la administración concursas la existencia de sus créditos. e) En los casos de modificación de la base imponible por tratarse de créditos total o parcialmente incobrables en los términos establecidos en el artículo 8o. Cuatro LIVA, la modificación debe efectuarse y, por lo tanto, la factura rectificativa expedirse, cuando finalice el plazo de dos años desde el devengo del impuesto repercutido en la operación incobrable y antes de que transcurran tres meses desde el término del mismo. Si posteriormente el sujeto pasivo desiste de la reclamación judicial al deudor, deberá modificar nuevamente la base imponible al alza, emitiendo otra factura rectificativa en el plazo de un mes desde el desistimiento. 3. ¿QUÉ REQUISITOS DEBEN CUMPLIR LAS FACTURAS RECTIFICATIVAS? LAS FACTURAS CON SIGNO NEGATIVO. NOTAS DE ABONO (Artículo 13.4 y 13.5 Rto. Facturación) Requisitos La rectificación de las facturas en los casos expuestos anteriormente se ha de realizar mediante la expedición de una nueva factura o documento sustitutivo, que debe reunir los siguientes requisitos: a) Deben constar en ella los datos identificativos de la factura o documento sustitutivo rectificado (el número y la serie, en su caso). Se pueden rectificar varias facturas o documentos sustitutivos en un único documento de rectificación, siempre que se identifiquen todas las facturas o documentos sustitutivos rectificados. Como excepciones a este requisito, cuando la modificación de la base imponible tenga su origen en la concesión de descuentos o bonificaciones por volumen de operaciones (los conocidos como «rappels»), así como en los demás casos autorizados por el Departamento de Gestión Tributaria de la AEAT, no será necesaria la especificación de las facturas rectificadas, y bastará la simple determinación del período a que se refieran. b) Debe cumplir la factura o documento rectificativo los requisitos que se establecen como obligatorios con carácter general para la expedición de facturas y documentos sustitutivos, en los artículos 6 y 7 Rto. Facturación teniendo en cuenta que: - Las facturas rectificativas deben incluirse en una serie específica, independiente de las demás (artículo 6.1.a. Rto. Facturacion) - Cuando lo que se expida sea una factura rectificativa, la base imponible y la cuota se pueden consignar bien indicando directamente el importe de la rectificación, sea el resultado positivo o negativo, o bien tal y como queden tras la rectificación efectuada, siendo obligatorio en este último caso señalar el importe de la rectificación. - Si el documento rectificativo se expide como consecuencia de la rectificación de la repercusión del impuesto y ésta obliga a la presentación de una declaración-liquidación extemporánea o se puede sustanciar a través de una solicitud de devolución de ingresos indebidos, se añade un requisito, que es el de indicar el período o períodos de declaración-liquidación en el curso del cual se realizaron las operaciones. c) En todas las facturas y documentos sustitutivos rectificativos tiene que constar su condición de documento rectificativo y la descripción de la causa que motiva la rectificación. En cuanto a la condición, bastará con enunciar la factura como «factura rectificativa» y respecto a la descripción de la causa, como ésta puede responder a muy diversos motivos, encuadrables en alguno de los supuestos de relacionados en el apartado 2, habrá que atender a cada caso concreto. Las facturas con signo negativo. Notas de abono En la redacción original del Reglamento de Facturación no se admitía la expedición de facturas rectificativas con signo negativo, las conocidas «notas de abono», ya que lo que aquéllas debían reflejar era el resultado de la operación tras la rectificación efectuada, sin que se pudiera rectificar por diferencias entre las facturas expedidas y las notas de abono. En la nueva redacción dada al artículo 13 por el artículo 2. Dos del Real Decreto 87/ 2005 (aplicable a los documentos expedidos a partir del 1 de enero de 2004) se permiten dos posibilidades a la hora de confeccionar las facturas rectificativas: a) Que la base imponible y la cuota que se consignen indiquen directamente el importe de la rectificación, ya sea el resultado positivo o negativo. En este caso, pueden expedirse documentos cuya base imponible y cuota tengan signo negativo. Se trata de la expedición de notas de abono, muy utilizadas en la devolución de mercancías o en la anulación de operaciones, que quedan sin efecto. Estos documentos deben reunir todos los requisitos establecidos para las facturas rectificativas para tener tal condición. b) Que la base imponible y la cuota que se consignen indiquen cómo quedan tras la rectificación efectuada, siendo obligatorio en este último caso señalar el importe de la rectificación. Esta posibilidad no parece muy adecuada cuando una operación se anula, ya que la base imponible y la cuota de la factura rectificativa tendrían que ser o, y consignarse como importe de la rectificación efectuada la totalidad de la operación facturada. Ejemplo: Una empresa compra seis sillas para sus oficinas por importe de 600 euros, 100 euros cada una. La cuota de IVA es de 96 euros. Al no resultar una de ellas adecuada al espacio previsto, se acuerda su devolución. El proveedor puede expedir 1a factura rectificativa de dos formas: a) Consignando la base imponible y cuota por el importe de la rectificación, con signo negativo: Base imponible:.............................................................................................. -100 Cuota repercutida: ............................................................................................-16 b) Consignando el importe de la operación tal y como queda finalmente, y el importe de la rectificación efectuada: Base imponible rectificada: ............................................................................... 500 Rectificación de la base imponible efectuada:....................................................... 100 Cuota repercutida rectificada: ............................................................................. 80 Rectificación de la cuota repercutida efectuada: ..................................................... 16 5. CONTABILIZACIÓN Sobre el tratamiento contable aplicable a las facturas o documentos sustitutivos rectificativos, el Instituto de Contabilidad y Auditoría de Cuentas (ICAC), en su consulta número 1 del BOICAC 59/septiembre 2004, manifiesta que la obligación de expedir una factura o documento sustitutivo rectificativo carece de incidencia desde una perspectiva estrictamente contable. Los ajustes contables que hubiera que practicar, en su caso, como consecuencia de las rectificaciones de las facturas, dependerán de los hechos que las hayan motivado, y se realizarán aplicando los criterios incluidos en el Plan General de Contabilidad, en particular, los previstos en las normas de valoración 15.ª (Impuesto sobre el Valor Añadido), 17.ª (Compras y otros gastos) y 18.ª (Ventas y otros ingresos). Es decir, habrá que proceder a practicar los asientos contables que correspondan, dependiendo de la causa que motive la rectificación: descuentos comerciales, devolución de mercancías, impago, etc. Para cada una de estas circunstancias se utilizan las cuentas y se aplican las normas de valoración contempladas en el PGC. 6. EJEMPLOS PRÁCTICOS DE FACTURAS RECTIFICATIVAS Ejemplo 1: Incumplimiento de las menciones obligatorias Una empresa de distribución de recambios de automóvil, «DDRR, S.A.» adquiere, el 20-03-2007, un equipo informático para sus oficinas a la empresa «EEII, S.L.». En la factura, que recibe el día 27 de ese mismo mes, detecta un defecto formal consistente en que no consta su domicilio fiscal, siendo en este caso una mención obligatoria. Solicitada la rectificación de la factura, la factura rectificativa es expedida y recibida en el mes de abril del 2007. Hasta la liquidación del IVA correspondiente al segundo trimestre del 2007 «DDRR, S.A.» no puede practicar la deducción del IVA soportado, ya que no está en posesión de la factura rectificativa hasta el mes de abril. Tampoco sería correcto presentar una declaración complementaria del primer trimestre del 2007. Factura expedida por «EEII, S.L.»: * En este caso no seria necesario consignar la fecha de realización de la operacion, ya que es la misma que la de expedición de factura. Factura rectificativa expedida por «EEII, S.L.»: Ejemplo 2: Incorrecta determinación de las cuotas repercutidas Una empresa de fabricación de tornillos, «FFTT, S.A.» vende, el 10-05-2007, 700 tornillos a una ferretería, la empresa «FERRETEROS, S.L.».En la factura expedida por «FFTT, S.A.» se especifica que el precio unitario de cada tornillo es de 0,50 euros. Sin embargo, en el importe de los 700 tornillos se consigna la cifra de 700 euros, en lugar de los 350 que correspondería consignar. Se trata de un error de hecho que la empresa “FFTT, S.A.” tiene que rectificar mediante la expedición de la correspondiente factura rectificativa. Factura expedidad por “FFTT, S.A.” * En este caso no seria necesario consignar la fecha de realización de la operación, ya que es la misma que la de expedición de la factura. Factura rectificativa expedidad por “FFTT, S.A.” Contabilización de la factura inicial en “FERRETEROS, S.L.” Contabilización de la factura rectificativa en “FERRETEROS, S.L.” Ejemplo 3: Modificación de la base imponible: Devolucion de mercancías La empresa «ABC, S.L.» solicita a la empresasa «FFTT, S.A.»un pedido de 100 unidades de un producto, a un precio unitario de 55 euros. .La empresa le sirve el pedido, expidiendo la correspondiente factura. Posteriormente, la empresa «ABC, S.L.» comprueba que las características de las unidades recibidas no se corresponden con las solicitadas, por lo que decide su devolución, solicitando la correspondiente factura rectificativa. Factura expedida por «DEF, S.A.»: * En este caso no seria necesario consignar la fecha de realización de la operación, ya que es la misma que la de expedición de la factura. Factura rectificativa expedida por “DEF, S.A.” Contabilización de la factura inicial en «ABC, S.L.»: , Contabilización de la factura rectificativa en “ABC, S.L” Ejemplo 4.: Modificación de base imponible. Impago La empresa «ACREEDORA, S.A.» vendió a la empresa «DEUDORA, S.L.» una partida de componentes electrónicos el 25-07-2005. A fecha 25-07-2007 el importe de dicha factura no ha sido abonado por «DEUDORA, S.L.», habiéndose interpuesto la correspondiente reclamación judicial, sin que aún se haya producido el cobro «ACREEDORA S.A.» procede a la modificación de la base imponible del IVA, ya que se cumplen los requisitos establecidos para ello en los artículos 80. Cuatro y 80. Cinco LIVA, emitiendo al efecto la correspondiente factura rectificativa en fecha 30-07-2007. Factura de venta expedida por «ACREEDORA, S.A. * En este caso no seria necesario consignar la fecha de realización de la operación, ya que es la misma que la de expedición de la factura. Contabilización de la factura inicial en “ACREEDORA, S.A.” Contabilizacion de la reclasificación del crédito como dudoso cobro y correspondiente dotación a la provisión por insolvencias de trafico Contabilización de la recuperación del IVA, justificada por la emisión de la correspondiente factura rectificativa. En la declaración - liquidación del IVA correspondiente al 3T-2007, la empresa «ACREEDORA, S.A.» podrá declarar como menor importe de IVA repercutido los 1.040,00 euros, de conformidad con el artículo 89. Cinco. 3.º b) LIVA En contabilidad, aplicamos la parte de la provisión por insolvencias correspondiente al importe recuperado