Situ Colo - Banco de la República

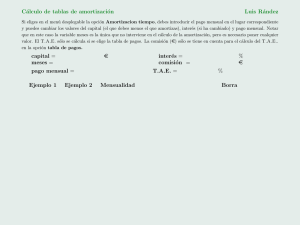

Anuncio