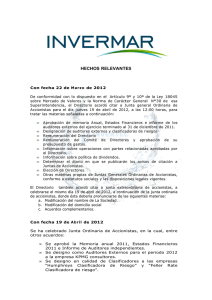

Estados Finacieros

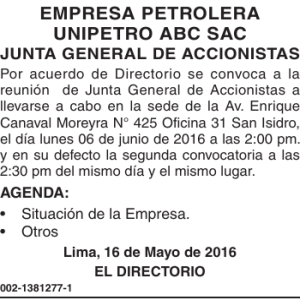

Anuncio