Financiamiento al Comercio Exterior

Anuncio

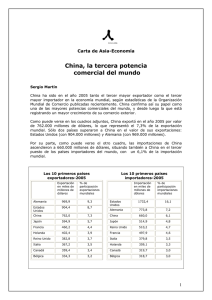

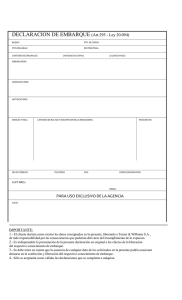

10 NEGOCIOS FINANZAS INTERNACIONALES Financiamiento al Comercio Exterior: Nuevo Impulso al Crédito Bancario L FINANZAS a actividad crediticia viene mostrando una importante recuperación durante el presente año, impulsada tanto por los créditos personales, como el crédito hipotecario (gracias al Programa Mivivienda) y el crédito de consumo (por la recuperación del nivel de ingreso), como por los créditos comerciales, principalmente por aquellos vinculados al comercio exterior. El dinamismo del intercambio comercial (17% en lo que va del año) se explica por factores como: i) la recuperación de los precios internacionales, tanto de productos de exportación (principalmente mineros y agrícolas) como de importación (principalmente alimentos), y, ii) la mayor oferta exportable, impulsada por el ATPDEA (en el caso de textiles y joyería), por el crecimiento de la economía mundial (sobresaliendo las exportaciones de espárragos, frutas y productos químicos), y por una mayor disponibilidad de recursos (exportaciones pesqueras no tradicio- Desde octubre del 2003 los créditos directos al comercio exterior han mostrado una tendencia creciente, habiendo aumentado desde ese entonces y hasta setiembre del presente año en 54%. Fuente: Asbanc, BCR. Elaboración: Estudios Económicos - BWS. - FACTORES QUE IMPULSAN EL FINANCIAMIENTO BANCARIO AL COMERCIO EXTERIOR Aumento de la Demanda Mundial. Mayores precios internacionales. Aumento de la oferta exportable. Ampliación del comercio exterior (ATPDEA, TLC, otros). Desarrollo de proyectos de agroexportación. Incursión de Pymes exportadoras. Elaboración: Estudios Económicos - BWS. nales y de madera). Todo ello se ha traducido en mayores necesidades de financiamiento por parte de las empresas dedicadas al comercio exterior. La participación del sistema bancario en el auge del comercio exterior se registra tanto por un mayor nivel de compromisos con las operaciones de comercio exterior, como por el mayor otorgamiento de créditos directos a las empresas vinculadas con la actividad. En el primer caso, por medio de cartas de crédito1 cuyo volumen ha experimentado un crecimiento de 44% en los últimos 12 meses, y por medio de aceptaciones bancarias2. En el segundo caso, impulsado por: i) las favorables perspectivas del comercio exterior, potenciadas por la posibilidad de un Tratado de Libre Comercio con Estados Unidos y convenios similares con otras economías (entre ellas la Unión Europea); ii) el bajo perfil de riesgo de estas operaciones; iii) el bajo nivel de riesgo cambiario, dadas las escasas expectativas de depreciación del nuevo sol respecto del dólar; iv) la adecuada disponibilidad de liquidez en el sistema; y, v) el bajo nivel de morosidad que reportan las empresas que se dedican a esta actividad. Así, desde octubre del 2003 los créditos directos al comercio exterior han mostrado una tendencia creciente, habiendo aumentado desde ese entonces y hasta setiembre del presente año en 54%, en gran medida por: i) el desarrollo de proyectos vinculados a la agro exportación, como el caso de frutas, espárragos, frejoles, alcachofas y pimiento; ii) la consolidación de actividades exportadoras no tradicionales por la mayor demanda mundial; y, iii) la incursión de pequeñas y medianas empresas en esta actividad. En este contexto, las empresas exportadoras cuentan con un abanico de productos financieros ofrecidos por las entidades del sistema bancario (ver nota aparte). Otro factor que ha permitido impulsar el financiamiento al comercio exterior es el aprovechamiento del seguro de crédito a la exportación (Sepymex), mecanismo creado a fines del 2002, pero que fue puesto en marcha recién a principios del presente año, con un fondo de US$ 50 millones asignado por el MEF y operado por Cofide, para facilitar el acceso a pequeñas y medianas empresas exportadoras al financiamiento bancario. Ello se debe a que según la SBS, sólo el 19% de las Pyme cuenta con acceso al sistema financiero, lo que obedece a que en este nicho los créditos se otorgan fundamentalmente en función de los flujos proyectados del negocio, debido a la escasez de garantías apropiadas, a la alta informalidad y a la baja productividad del sector. En el caso de las importaciones, el financiamiento bancario tiene principalmente un carácter estacional, pues es mayor en campaña escolar (febrero-marzo) y en periodo prenavideño (setiembre-octubre), destacando el uso de cartas de crédito, cobranzas internacionales y pagos directos (transferencias). Finalmente, de acuerdo a las proyecciones del Departamento de Estudios Económicos del BWS3, el intercambio comercial (exportaciones e importaciones) crecería cerca de 20% este año, pues las exportaciones crecerían alrededor de 28%, mientras que las importaciones lo harían en 12%. En este contexto, apuntamos a que el aumento del financiamiento al comercio exterior supere el 30% este año. 1 Tipo de crédito indirecto utilizado por empresas exportadoras medianas y por nuevas empresas que incursionan en el negocio y que no tienen una relación muy prolongada con su contraparte extranjera. 2 Crédito indirecto por el cual las empresas obtienen el aval del banco para el pago de letras vinculadas a operaciones de comercio exterior. 3 Ver Reporte: "Proyecciones Macroeconómicas 2005", donde encontrará en detalle nuestros pronósticos sobre el desarrollo del comercio exterior. FINANZAS LOS BANCOS y el apoyo al comercio exterior E l positivo incremento del comercio exterior peruano, sobre todo en las exportaciones, ha motivado que la mayoría de bancos, entre ellos el BWS, genere un mayor y decisivo apoyo a las empresas que han decidido incrementar los volúmenes de intercambio comercial o a aquellas que, sin mucha experiencia en los negocios internacionales, han optado por buscar nuevos mercados para sus productos. Hoy más que nunca, la banca juega un papel importante en la evolución del comercio internacional para todo tipo de segmento y tamaño de empresas, ya sea como fuente de financiamiento o como permanente asesora de los procesos que conllevan una exitosa operación de exportación o importación. Más aún, la mayoría de empresas, sobre todo las medianas, se están beneficiando con costos de financiamiento cada vez menores debido a los excedentes de liquidez que la mayoría de bancos mantiene. Esto, aunado a la competencia, permite que los bancos sean más ingeniosos para encontrar productos que beneficien a las empresas. A pesar de que, aproximadamente sólo un 20% del total del intercambio comercial del país se canaliza a través de los bancos, estos son cada vez más una usual fuente de apoyo financiero y de asesoría, en especial para las medianas y pequeñas empresas. Por ello, además de las cartas de crédito, las cobranzas documentarias, los financiamientos de importaciones o de exportaciones (pre o post embarque), se han desarrollado otros productos que buscan facilitar las operaciones internacionales o mitigar el riesgo que estas conllevan, algunos de ellos apoyados por organismos multinacionales, bancos corresponsales o instituciones financieras de segundo piso: DPóliza SEPYMEX: El Programa de Seguro de Crédito a la Exportación para la Pequeña y Mediana Empresa administra un fondo de US$ 50 millones a través de COFIDE y está dirigido a los exportadores que requieran financiamiento en la fase preembarque. A través de esta póliza el exportador puede garantizar, ante los bancos que han suscrito el mencionado programa, hasta el 50% del financiamiento otorgado. Aquellas empresas que, entre otras condiciones, no han exportado más de US$ 8 millones en el 2003, o han iniciado sus ventas al exterior en el presente año, podrían calificar para dicha póliza. DCorporación Financiera de Desarrollo - COFIDE: ofrece financiamientos de importaciones (corto, mediano y largo plazo) y exportaciones (pre y post embarque), a través de cada uno de los bancos del sistema financiero. DFactoring: Son operaciones comerciales de corto plazo que permiten la compra de documentos de embarque de exportación (fase post), o las cuentas por cobrar del exportador, "sin recurso" a este, ya que los bancos asumen el riesgo del banco del exterior que emite la carta de crédito o de aquel banco que avala la cobranza documentaria o inclusive, del comprador del exterior. Esta estructura permite liberar las líneas de post embarque que el exportador mantenga con su banco, por los financiamientos que este último le haya otorgado. DECAs (Export Credit Agencies): Son agencias de gobierno de países industrializados que promueven la venta de productos del respectivo país de origen y a través de las cuales los importadores locales pueden financiar sus operaciones a mediano y largo plazo, tanto de bienes de capital como de proyectos "llave en mano" (Turnkey). Usualmente son los bancos locales los que intermedian en tales financiaciones. DLos siguientes instrumentos financieros, si bien es cierto son emitidos por los Almacenes Generales de Depósito (AGD) son, en la mayoría de los casos, aceptados por los bancos y representan una mayor agilidad para conseguir financiamiento y constituir prenda, y por ello es importante mencionarlos: Certificado de Depósito: Título valor emitido por un AGD que acredita el derecho de propiedad sobre las mercaderías depositadas en el AGD. Warrant: Título valor emitido por un AGD que ampara mercaderías, y que a través de su endoso ante un ente financiador, constituye un documento representativo de un crédito y un título de prenda sobre la mercadería. Los más usuales son: Warrant con endoso para embarque: Al amparo de la Ley de Títulos Valores, se permite ampliar la vigencia del warrant hasta el embarque (exportación), efectuándose la liberación del warrant a la recepción de los documentos de embarque (usualmente B/L o AWB). Esto facilita la conversión del financiamiento pre en postembarque. Además de las cartas de crédito, las cobranzas documentarias, los financiamientos de importaciones o de exportaciones (pre o post embarque), se han desarrollado otros productos que buscan facilitar las operaciones internacionales o mitigar el riesgo que estas conllevan. Warrant Insumo Producto (WIP): Permite amparar con warrant los insumos, su transformación y los productos terminados bajo el control y responsabilidad del AGD. Esto permite el financiamiento preembarque durante todo el proceso productivo, generando valor agregado, al transformar insumos en productos finales sin necesidad de distraer recursos financieros para la liberación de dichos insumos. Tanto el Warrant como el Certificado de Depósito, al momento de ser endosados a un mismo tenedor, transfieren la propiedad y la libre disponibilidad de la mercadería.