tesis final - Universidad del CEMA

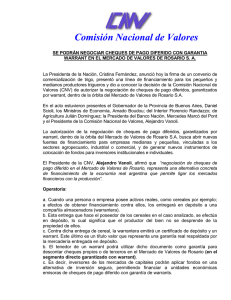

Anuncio