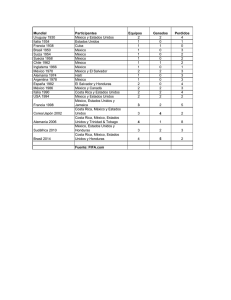

2014-2013 - Comisión Nacional de Bancos y Seguros

Anuncio