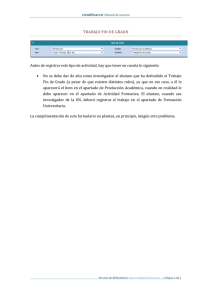

PROYECTO FIN DE CARRERA:

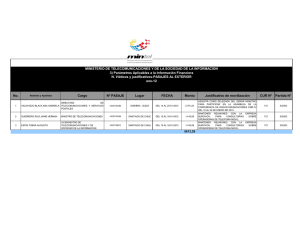

Anuncio