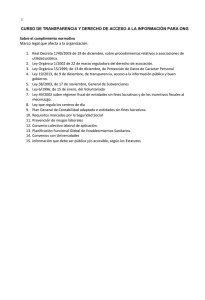

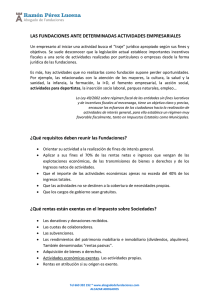

Régimen fiscal de las Entidades Sin Fines Lucrativos

Anuncio