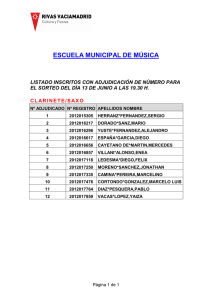

xvii seminario provincial de jovenes graduados azul

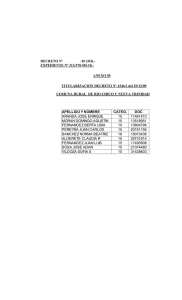

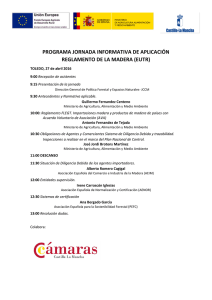

Anuncio