Impuesto a la..

Anuncio

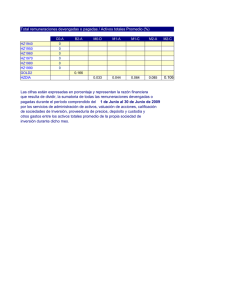

IMPUESTO A LAS GANANCIAS 4° CATEGORÍA. REGLAMENTACIÓN DECRETO 1242/03. MODIFICACIONES EN EL IMPUESTO PARA LOS EMPLEADOS CON REMUNERACIONES MENSUALES HASTA $ 15.000.-, HASTA $ 25.000.- Y QUE TRABAJEN EN ZONA PATAGÓNICA. Resolución General N°3525/13 (B.O. 30/08/13) La norma de referencia publicada el viernes 30 de agosto de 2013 en el Boletín Oficial, reglamenta el Decreto 1242/13. Describimos a continuación sus aspectos importantes. 1 - Vigencia de la norma Lo prescripto en el decreto 1242/13 debe aplicarse a las remuneraciones abonadas a partir del 01/09/13. En virtud de lo cual se incorporan a sus términos las remuneraciones devengadas en el mes de agosto/13 que se abonen a partir del 01/09/13. En caso que el empleador hubiera liquidado dichas remuneraciones sin contemplar las modificaciones, deberá practicar un ajuste en una liquidación adicional para devolver el impuesto correspondiente. Los cambios previstos en las tablas de deducciones no tienen efecto retroactivo al 01/01/13, sino que tendrán efecto a partir del 01/09/13 en adelante. 2 - Condición a cumplir por el beneficiario para encuadrar en el nuevo beneficio. Este aspecto es uno de los más controvertidos y ha generado opiniones diversas. Recordemos que se presentan dos situaciones diferentes a los efectos del cálculo del impuesto a partir del 01/09/13, en base a los rangos de remuneración percibida durante los meses de enero a agosto/13: Remuneraciones brutas devengadas inferiores a $ 15.000.- durante enero/13 a agosto/13 Remuneraciones brutas devengadas superiores a $ 15.000.- e inferiores a $ 25.000.durante enero/13 a agosto/13. DDAS - Av. Callao 1016 Piso 11 - Capital Federal (C1023AAQ) Tel (5411) 5272-5035 Fax (5411) 5279-1197 - [email protected] - www.ddas.com.ar El punto a dilucidar consiste en si debe cumplirse la misma condición referente al importe de remuneración a partir de la remuneración devengada en el mes de septiembre/13. Presentado de otra forma: Si el empleado cobró de enero/13 a agosto/13 remuneraciones brutas mensuales inferiores a $ 15.000.-, ¿debe continuar cobrando menos de $ 15.000.- a partir de septiembre/13? O para el otro rango de remuneraciones, ¿si de enero/13 a agosto/13 percibió remuneraciones brutas entre $ 15.000.- y $ 25.000.-, a partir de septiembre/13 debe percibir importes mensuales también dentro de ese rango? En nuestra interpretación, relacionando el decreto 1242/03 y la 3525/13, la respuesta a ambas preguntas es NO. Resolución General Es decir que, el principio rector para la percepción del beneficio que otorga el Dec.1242/13 se cumpliría condicionado a los importes de remuneraciones devengadas durante los pasados meses de enero/13 a agosto/13. Con el fin de aclarar, veamos el siguiente ejemplo para el caso de las remuneraciones brutas devengadas inferiores a $ 15.000.-: Empleado con remuneraciones brutas mensuales devengadas iguales a $ 14.000.- durante enero a agosto/13. En el devengado del mes de septiembre/13 percibe un aumento de sueldo y su remuneración asciende a $ 17.000.Queda exento del impuesto a partir del mes de septiembre/13, porque cumplió con la condición durante enero a agosto/13, aunque a partir de septiembre/13 su remuneración se haya incrementado y superado el límite de $ 15.000.El mismo ejemplo podría plantearse para remuneraciones entre $ 15.000.-a $ 25.000.Aunque el empleado hubiera cobrado $ 20.000.- durante enero/13 a agosto/13, si en el devengado de septiembre/13 su sueldo se incrementara a $ 40.000.-, igualmente quedaría encuadrado en el beneficio otorgado (incremento deducciones igual al 20%). Cabe agregar que la opinión precedente surge, reiteramos, de nuestra interpretación, haciendo nuestro mejor esfuerzo para dilucidar el espíritu del legislador en estas nuevas disposiciones. Estaremos atentos a eventuales normas aclaratorias que el organismo de recaudación pudiera publicar y en su caso, modificar el criterio aquí vertido. DDAS - Av. Callao 1016 Piso 11 - Capital Federal (C1023AAQ) Tel (5411) 5272-5035 Fax (5411) 5279-1197 - [email protected] - www.ddas.com.ar 3 - ¿Qué se entiende por remuneración bruta devengada? Al solo efecto de lo dispuesto por el Decreto 1242, la resolución aclara que deben considerarse las remuneraciones mensuales, normales y habituales. Definiendo las mismas como aquellas que se hayan percibido como mínimo al menos 6 meses dentro de los 8 meses que abarcan el período enero a agosto de 2013. De lo que podemos concluir como ejemplo, que quedarían fuera de la base de cálculo: Un bono anual pagado en alguno de los meses del período Horas extras cobradas solo en 3 meses. Premios cobrados durante 4 meses Plus vacacional pagado en alguno de los meses del período en análisis Etc. Desde el punto de vista de nuestro cometido en DDAS como servicio de outsourcing de liquidación de sueldos, les adelantamos a nuestros clientes que en breve remitiremos un reporte de los conceptos devengados durante el período enero a agosto/2013, para que se sirvan determinar, desde vuestro conocimiento e interpretación, cuáles conceptos variables deberán ser excluidos de la base de cálculo requerida. 4 - Nuevo importe Deducción Especial (art. 23 inc. c) para empleados con remuneraciones mensuales brutas devengadas en el período enero a agosto/13 inferiores a $ 15.000.El incremento de la Deducción Especial será igual al importe que resulte de igualar la ganancia neta sujeta a impuesto a $ 0.- 5 - Nuevos importes de Deducciones art. 23 para empleados con remuneraciones mensuales brutas devengadas en el período enero a agosto/13 entre $ 15.000.- y $ 25.000.Incremento Deducciones art.23 igual al 20%. Ganancia no imponible Cargas de Familia: Cónyuge Hijo Otras Cargas Deducción especial 1.555,20 1.728,00 864,00 648,00 7.464,20 DDAS - Av. Callao 1016 Piso 11 - Capital Federal (C1023AAQ) Tel (5411) 5272-5035 Fax (5411) 5279-1197 - [email protected] - www.ddas.com.ar 6 - Nuevos importes de Deducciones art. 23 para empleados, con remuneración bruta mensual devengada en el período enero a agosto/13 superior a $ 15.000.- y que residan y trabajen en las provincias y partidos que menciona el art. 1° de la Ley 23.272. Incremento Deducciones art.23 igual al 30% Ganancia no imponible Cargas de Familia: Cónyuge Hijo Otras Cargas Deducción especial 1.684.80 1.872.00 936,00 702,00 8.087.04 7 - Empleados ingresantes a partir del 01/09/13. En el caso de empleados ingresantes, sin que hubiera existido empleo anterior en el año calendario, la remuneración a considerar es la correspondiente al mes de inicio. Si éste no fuera completo, deberá mensualizarse el importe respectivo. Quedamos a su disposición para cualquier aclaración necesaria. DDAS - Av. Callao 1016 Piso 11 - Capital Federal (C1023AAQ) Tel (5411) 5272-5035 Fax (5411) 5279-1197 - [email protected] - www.ddas.com.ar