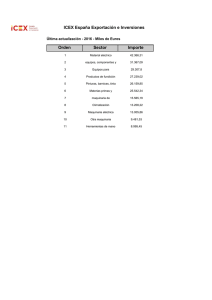

Oportunidades, Riesgos e Inversión Extranjera en los 8 sectores de

Anuncio