4 Warrant - Banco Caixa Geral

Anuncio

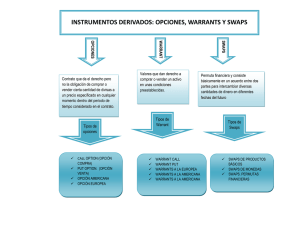

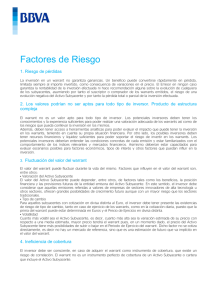

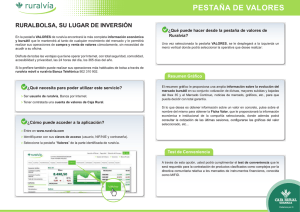

Dirección de Compliance _________________________________________________________________________ WARRANTS Definición Los warrants son productos derivados cuyo valor dependerá de la evolución de los precios de otros activos denominados activos subyacentes. Los subyacentes utilizados pueden ser muy variados: acciones, cestas de acciones, valores de renta fija, divisas, tipos de interés, índices bursátiles, materias primas, etc… Por tanto, los warrants son instrumentos emitidos en forma de un título valor que cotiza en Bolsa. Los warrants son valores negociables que otorgan a sus titulares, previo pago de un precio (prima), el derecho pero no la obligación de comprar (call warrant) o vender (put warrant) una cantidad de activo subyacente (ratio del warrant) a un precio determinado (precio de ejercicio) durante un periodo o en una fecha definida de antemano. Que se ejerza o no ese derecho dependerá de cual sea en ese momento el precio del subyacente (precio de liquidación) en relación con el precio de ejercicio. Normalmente se liquida por diferencias, entregando al tenedor la diferencia entre ambos precios. Características En la formación del precio de los warrants intervienen varios factores además de la evolución del subyacente. La volatilidad, los tipos de interés, el paso del tiempo, la rentabilidad por dividendos y, en su caso, los tipos de cambio son los principales y el efecto de los mismos ha de analizarse conjuntamente. Un incremento de la volatilidad (variabilidad de los precios del activo subyacente) hace que los warrants tradicionales aumenten su precio. Esto se debe a que si el precio de un valor fluctúa mucho es más difícil prever cual será su cotización cuando llegue el vencimiento. De este modo, la posibilidad de que el precio del subyacente evolucione a favor del comprador será mayor, por lo que el vendedor del warrant exigirá una prima (precio) superior. Si la volatilidad se reduce, el efecto será el contrario. En consecuencia, es posible que aunque se acierte con el sentido en que se va a mover el precio del subyacente, el warrant valga menos como consecuencia de la evolución desfavorable de alguno de los restantes factores, aunque fundamentalmente el factor más influyente es la volatilidad. 1 Existen varios tipos de warrants según las posibilidades de ejercicio. Pueden ser de tipo americano (es posible ejercerlos durante toda la vida del warrant, hasta el vencimiento) o de tipo europeo (solo se pueden ejercer en la fecha de vencimiento). Hay otras posibilidades como los warrants Bermudas que pueden ejercerse en varias fechas determinadas, incluida la de vencimiento. En España, los warrants más complejos sólo se dirigen a inversores institucionales. Versión 1 Página 1 de 3 Productos MiFID – Warrants Dirección de Compliance _________________________________________________________________________ Por otra parte, los warrants pueden estar "in the money", "at the money" o "out of the money", dependiendo de cuál sea en cada momento la cotización del subyacente en relación con el precio de ejercicio. Estos instrumentos financieros son calificados por la ley del IRPF a efectos tributarios como productos derivados negociados en mercados organizados. Los resultados que generan se tratan como incrementos o disminuciones patrimoniales en el cómputo del impuesto, por lo que se aplica un tipo fijo del 15% a partir de un año de tenencia. Riesgos En las operaciones de contado o spot realizadas en la vida cotidiana el intercambio del producto por su precio se realiza en el momento del acuerdo. Sin embargo, un warrant al igual que el resto de derivados, es un pacto cuyos términos se fijan hoy pero la transacción se hace en una fecha futura. Esta incertidumbre sobre cómo se moverá el precio del activo es el llamado riesgo de precio, que todo inversor asume bien cuando posee ya ese activo y una caída de su valor le produce pérdidas, o bien cuando en lugar de realizar su compra hoy, prefiere esperar un tiempo creyendo que su precio va a caer y finalmente evoluciona al alza, teniendo que pagar más que si lo hubiera adquirido al principio. La inversión en estos productos requiere conocimientos, predisposición al riesgo y una vigilancia constante de la posición. Es muy importante conocer bien su funcionamiento y sus características antes de invertir dado que estos productos comportan un alto riesgo si no se gestionan adecuadamente. El valor de las primas puede sufrir fuertes variaciones en poco tiempo y un beneficio puede convertirse rápidamente en una pérdida como consecuencia de variaciones en el precio. En el mercado existe una amplia variedad de warrants con diferentes características y distintos activos subyacentes, por lo que conviene comparar antes de realizar la inversión. Para conocer en detalle las características de una emisión de warrants, se debe consultar las páginas web de los emisores, Bolsas donde coticen y los folletos informativos registrados en la CNMV. Efecto apalancamiento Los warrants son productos apalancados, es decir, con un desembolso limitado (la prima) se puede obtener el mismo resultado que si se hubieran comprado o vendido valores con un precio de mercado muy superior. Esto implica un mayor nivel de riesgo, pues ante pequeñas variaciones en el precio del activo subyacente, el precio de estos productos puede sufrir fuertes cambios (tanto al alza como a la baja). Versión 1 Página 2 de 3 Productos MiFID – Warrants Dirección de Compliance _________________________________________________________________________ Por ser productos apalancados, la inversión de una misma cantidad de dinero es mucho más rentable si se realiza en warrants (pagando las primas) que si se adquieren directamente los valores subyacentes en el mercado de contado; el motivo es que las fluctuaciones de precios del subyacente inducen variaciones porcentuales superiores en el valor de la prima. A cambio, una evolución de los precios que no responda a las expectativas puede llevar a perder toda la inversión. Por tanto, el efecto apalancamiento puede suponer una ventaja o un mayor riesgo de la inversión en warrants. Costes Los costes y comisiones vigentes en cada momento que pagan los clientes se encuentran convenientemente detallados en el folleto de tarifas puesto a disposición del cliente en nuestra página web (www.bancocaixageral.es), en la del Banco de España (www.bde.es) y en el tablón de anuncios de nuestras oficinas. En concreto, los relacionados con warrants, se encuentran desglosados principalmente dentro del epígrafe 10º “Operaciones y servicios del mercado de valores, por cuenta de clientes”. Tal como se comenta en la nota 3ª de dicho epígrafe, además hay una serie de gastos repercutibles al cliente como son los gastos de ejecución del miembro del mercado cuando la Entidad no sea miembro del mismo (0,05% sobre efectivo), así como los derivados de la Sociedad Rectora de cada mercado y de los Servicios de Compensación y Liquidación u órganos similares y que se encuentran publicados y vigentes en cada momento. En el cálculo del precio total que debe pagar el cliente, además resulta conveniente tener siempre en cuenta los impuestos que el inversor debe pagar bien directamente o bien a través de la Entidad de acuerdo a la normativa estatal o foral vigente en cada momento. Versión 1 Página 3 de 3 Productos MiFID – Warrants