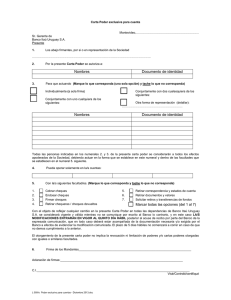

Contrato - Banco Itaú

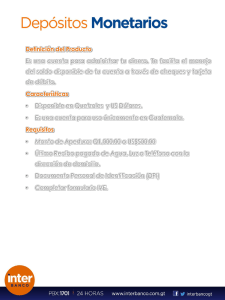

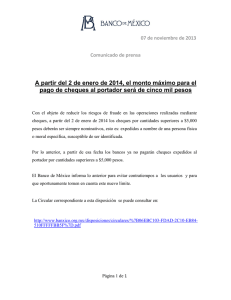

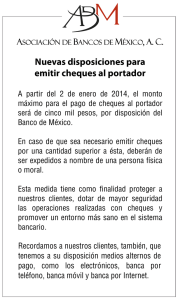

Anuncio