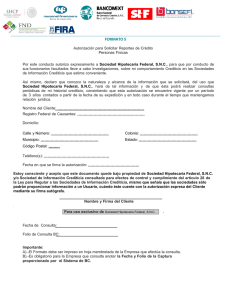

3.3.1 Calificaciones del bureau de crédito

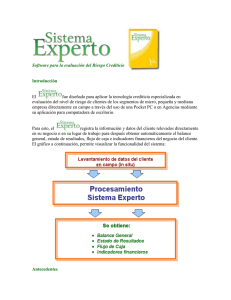

Anuncio