1 BUENOS AIRES, 18 de febrero de 2015. RESOLUCIÓN

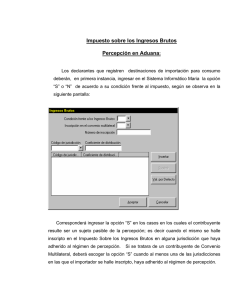

Anuncio