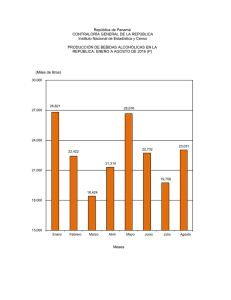

Informe Economico - Anual 2013 - Ministerio de Economía y Finanzas

Anuncio