Régimen Especial del Impuesto a la Renta

Anuncio

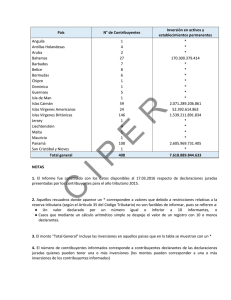

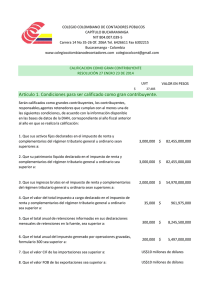

I Informes Tributarios Régimen Especial del Impuesto a la Renta (RER) 2. Sujetos comprendidos Ficha Técnica Autor : Dra. Rosa Sofía Figueroa Suárez* Título : Régimen Especial del Impuesto a la Renta (RER) Fuente : Actualidad Empresarial, Nº 217 - Segunda Quincena de Octubre 2010 1. Introducción El artículo 28° de la Ley de Impuesto a la Renta establece las actividades que son consideradas como renta de tercera categoría. Por su parte, a fin de proporcionarle facilidades a los contribuyentes se han establecido tres regímenes tributarios en los cuales los referidos contribuyentes perceptores de renta de tercera categoría podrán acogerse: Nuevo RUS, Régimen Especial y Régimen General. Es en este sentido que en el presente artículo se procederá a desarrollar el tratamiento tributario de el Régimen Especial del Impuesto a la Renta como opción factible para el contribuyente. Ingresos Netos Activos Fijos (excepción de los predios y vehículos) Adquisiciones (no incluye activos fijos) Personal Actividades no comprendidas 3. Sujetos no comprendidos Los contribuyentes que decidan acogerse al Régimen Especial del Impuesto a la Renta no podrán estar en alguno de los siguientes supuestos: Superen los S/. 126,000.00 (ciento veintiséis mil y 00/100 nuevos soles) Superen los S/. 525,000.00 (quinientos veinticinco mil y 00/100 nuevos soles) Cuenten con más de 10 (diez) personas por turno a su cargo - Contratos de construcción. - Servicio de transporte de carga de mercancías siempre que sus vehículos tengan una capacidad de carga mayor o igual a 2 TM (dos toneladas métricas), y/o el servicio de transporte terrestre nacional o internacional de pasajeros. - Organicen cualquier tipo de espectáculo público. - Notarios2, martilleros, comisionistas y/o rematadores; agentes corredores de productos, de Bolsa de Valores y/u operadores especiales que realizan actividades en la Bolsa de Productos; agentes de aduana y los intermediarios de seguros. - Titulares de negocios de casinos, tragamonedas y/u otros de naturaleza similar. - Titulares de agencias de viaje, propaganda y/o publicidad. - Comercialización de combustibles líquidos y otros productos derivados de los hidrocarburos - Venta de inmuebles. - Servicios de depósitos aduaneros y terminales de almacenamiento. - Actividades de médicos y odontólogos. - Actividades veterinarias. - Actividades jurídicas. - Actividades de contabilidad, teneduría de libros y auditoría, asesoramiento en materia de impuestos. - Actividades de arquitectura e ingeniería y actividades conexas de asesoramiento técnico. - Actividades de informática y conexas. - Actividades de asesoramiento empresarial y en materia de gestión. Una vez establecido los contribuyentes que actos ppara poder acogerse al referido régimen tributario, se deberá tener en consideración la forma de acogimiento la cual va variar en virtud de que si recién ha iniciado actividades el contribuyente o en su defecto si es sujeto de otro régimen tributario del impuesto a la renta de tercera categoría. * Abogada de la Universidad Nacional Mayor de San Marcos. Cursante de la Maestría de Tributación de la PUCP. Instituto Pacífico Cabe señalar al respecto que mediante el Informe N° 164-2007-SUNAT/2B0000 se ha aclarado que las asociaciones sin fines de lucro y las fundaciones podrán afectarse al Régimen Especial siempre Superen los S/. 525,000.00 (quinientos veinticinco mil y 00/100 nuevos soles) 4. Acogimiento I-4 Los contribuyentes que podrán acogerse al Régimen Especial del Impuesto a la Renta son las personas naturales, sociedades conyugales, sucesiones indivisas y personas jurídicas, domiciliadas en el país, que realicen actividades de comercio y/o industria o actividades de servicios, ya sea de forma independiente o conjunta. Es en este sentido que por ejemplo una SAC que realiza actividad textil podrá acogerse a este régimen tributario siempre y cuando no se encuentre dentro de los supuestos para ser considerado como un sujeto no comprendido de este régimen. y cuando no estén en los supuestos del acápite 3 del presente informe. En este que sentido tratándose de contribuyentes que recién inicien actividades en el transcurso del ejercicio su acogimiento se realizará únicamente con ocasión de la declaración y pago de la cuota que corresponda al período de inicio de actividades declarado en el Registro Único de Contribuyentes, y siempre que se efectúe dentro de la fecha de su vencimiento. Por lo que, en 2 Informe N° 054-2009-SUNAT/2B0000. el presente supuesto se establece dos condicionales para los señalados contribuyentes: a) Inscribirse en el RUC como Régimen Tributario del Impuesto a la Renta de tercera categoría en el Régimen Especial, y b) Efectuar la primera declaración y pago en el Régimen Especial dentro del plazo establecido en su cronograma de obligaciones tributarias. N° 217 Segunda Quincena - Octubre 2010 Área Tributaria I 2010 en el Régimen General del Impuesto a la Renta, para luego en el transcuso del ejercicio optar por acogerse en el Régimen Especial podra volver acogerse al Régimen General del Impuesto a la renta en dicho ejercicio; sin embargo, recien podrá volver al Régimen Especial a partir de enero de 2011. Régimen General 01/2010 Régimen Especial 04/2010 Régimen General 07/2010 Cabe señalar que, a diferencia de lo que sucedía hasta antes del ejercicio 2007, los contribuyentes que cumplan con las condicionales señaladas anteriormente se considerarán su acogimiento con carácter permanente y por ende no será necesario ser renovable a inicios del ejercicio, A diferencia de lo que ocurría en los años 2004, 2005 y 2006, año en los cuales los contribuyentes debían renovar su acogimiento al referido régimen presentando su declaración jurada y efectuando el pago de la cuota determinada dentro de la fecha de vencimiento del período enero de cada ejercicio. Sin embargo, cabe señalar que si en los referidos ejercicios (2004, 2005 y 2006) el contribuyente hubiera optado por acogerse al Régimen Especial del Impuesto a la Renta y presentado para tal efecto, dentro de la fecha de vencimiento de la cuota correspondiente al período enero del ejercicio gravable, su declaración jurada y efectuado el pago de la cuota determinada en dicha declaración; la presentación posterior de una declaración rectificatoria aumentando el importe de la cuota declarada por el referido período no enervará su acogimiento a dicho Régimen. 5. Obligaciones Tributarias Los contribuyentes correctamente acogidos al Régimen Especial del Impuesto a la Renta contarán con las siguientes obligaciones tributarias: Ante ello si el contribuyente cumpliera sólo con la declaración dentro de la fecha y no con el pago de la cuota respectiva, no se considerará acogido al referido régimen tributario. Sin embargo, mediante el Informe N°109-2010-SUNAT/ 2B0000 se estableció que si un contribuyente generador de rentas de tercera categoría el cual aún no se ha inscrito en el RUC y es detectado por la Administración Tributaria realizando actividades, debe entenderse comprendido dentro del Régimen General del Impuesto a la Renta y, por ende, le será aplicable la Tabla I de Infracciones y Sanciones del TUO del Código Tributario. Sin embargo, si el contribuyente efectúa su inscripción en el RUC y procede a acogerse al Régimen Especial del Impuesto a la Renta - RER o al Nuevo Régimen Único Simplificado - RUS declarando en el RUC la fecha de inicio de sus actividades generadoras de rentas de tercera categoría, deberá considerársele legalmente acogido a dichos regímenes desde tal fecha, incluso cuando ésta sea anterior a la fecha de su inscripción. Por su parte, tratándose de contribuyentes que provengan del Régimen General o del Nuevo Régimen Único Simplificado podrán cambiarse de régimen tributario con ocasión de la declaración y pago de la cuota que corresponda al período en que se efectúa el cambio de régimen, y siempre que se efectúe dentro de la fecha de su vencimiento. Por lo que como en el caso de los contribuyentes que recién han iniciado sus actividades para los que provengan de otro régimen tributario si cumpliera sólo con la declaración dentro de la fecha y no con el pago de la cuota, no se considerará acogido al referido régimen tributario. Al respecto, los sujetos del Régimen Especial deberán tener en consideración que si bien podrán optar por acogerse al Régimen Especial en cualquier mes del año, ello sólo podra efectuarse una vez en el ejercicio gravable. Es en este sentido que de manera de ejemplo, si el contribuyente se encuentra acogido desde enero N° 217 Segunda Quincena - Octubre 2010 5.1. Libros Contables Los referidos contribuyentes se encontrarán obligados a llevar un Registro de Compras y un Registro de Ventas, los cuales deben cumplir con las características que establece la Resolución de Superintendencia Nº 234-2006/SUNAT. Cabe señalar que entre dichas características se establece que contarán con la obligatoriedad de legalizar sus libros antes de su uso; así como el plazo máximo de atraso para tales libros, los cuales serán de: Libro o registro v inculado a asuntos tributarios Máximo atraso permitido Acto o circunstancia que determina el inicio del plazo para el máximo atraso permitido Registro de Compras Diez (10) días hábiles Desde el primer día hábil del mes siguiente a aquel en que se recepcione el comprobante de pago respectivo. Registro de Ventas e Ingresos Diez (10) días hábiles Desde el primer día hábil del mes siguiente a aquel en que se emita el comprobante de pago respectivo. 5.2. Declaración Jurada Anual La Ley del Impuesto a la Renta establece la obligación de los contribuyentes del Régimen Especial a presentar de manera anual una declaración jurada anual correspondiente al inventario realizado el último día del ejercicio anterior al de la presentación. Por su parte, la referida declaración deberá ser presentada en la forma, plazos y condiciones que señale la Sunat; por lo que al no haberse establecido aún la forma y plazos, no existiría aún la obligatoriedad de su presentación. 5.3. Declaración Mensual Se tendrá entre una de las obligaciones tributarias de los contribuyentes del régimen especial la obligación de presentar la declaración y pago en donde se determina y paga la cuota aplicable al Impuesto a la Renta y el tributo de IGV. Por su parte, cabe señalar que la referida declaración mensual la podrá realizar de cualquiera de las siguientes formas: Actualidad Empresarial I-5 I Informes Tributarios Forma de presentación Medio Tipo de Sujeto PDT – IGV Renta Mensual (PDT 0621 - IGV Renta 3.a v 4.8) Personas naturales y jurídicas, sucesiones indivisas y sociedades conyugales que se encuentren obligadas a presentar sus declaraciones con PDT. Formulario N° 118 Personas naturales, sucesiones indivisas, y sociedades conyugales no obligadas a presentar PDT. Vía Internet Presencial (BANCO) Presencial (BANCO) 5.4. Cuota Aplicable Al respecto los contribuyentes del Régimen Especial del Impuesto R la renta tributarán por el tributo de renta la cuota ascendente a 1.5% de sus ingresos netos mensuales de sus rentas de tercera categoría. Adicionalmente pagarán, el 19% de IGV por las ventas y servicios afectos a dicho impuesto. Por su parte, hasta antes del período octubre 2008 los contribuyentes que se acogían al Régimen Especial contaban con dos cuotas distintas para efectos del pago del Impuesto a la Renta: Cuando sus rentas de tercera categoría provenían exclusivamente de la realización de las actividades de comercio y/o industria, pagaban una cuota ascendente al 1.5% (uno y medio por ciento) de sus ingresos netos mensuales provenientes de sus rentas de tercera categoría; o Cuando sus rentas de tercera categoría provenían exclusivamente de la realización de actividades de servicios, la cuota que pagaba ascendía a 2.5% (dos y medio por ciento) de sus ingresos netos mensuales provenientes de sus rentas de tercera categoría. Tributo Activid. de comercio y/o industria Renta Actividades de servicios IGV Tasa Hasta 09/08 1.5% 2.5% 19% A partir de 10/08 1.5% 19% 6. Cambio de Régimen Los contribuyentes correctamente acogidos al Régimen Especial podrán optar por cambiar de Régimen Tributario del Impuesto a la Renta de tercera categoría en cualquier momento del año por lo que podrán ingresar al Régimen General en cualquier mes del ejercicio gravable, mediante la presentación de la declaración jurada que corresponda al Régimen General. Sin embargo, no se considerará que se ha efectuado el referido cambio al Régimen General del Impuesto a la Renta si el deudor tributario correctamente acogido al Régimen Especial del Impuesto a la Renta que cumple con los requisitos exigidos por las normas para su permanencia en el Régimen presenta, en el transcurso del ejercicio, su declaración jurada del Impuesto a la Renta, mediante el Formulario Virtual - PDT N° 621, marcando, por error, que se encuentra comprendido en el Régimen General de dicho Impuesto aun cuando la determinación contenida en el referido Formulario es la que resulta de aplicar las normas del RER; por lo que debe considerarse que dicho deudor se mantiene en el Régimen Especial del IR. 7. Infracciones Tributarias Partiendo de la definición de que la declaración tributaria es la manifestación de los hechos comunicados a la Administración I-6 Instituto Pacífico Tributaria en la forma establecida por la Ley, Reglamento, Resolución de Superintendencia o norma de rango similar, la cual podrá constituir la base para la determinación de la obligación tributaria, ésta podrá ser de dos tipos: Declaración determinativa. Aquella en la cual el declarante determina la obligación tributaria. Declaración informativa. Aquella en la cual el declarante informa sus operaciones o las de terceros sin su respectiva determinación de la obligación tributaria. Ante ello, según lo establecido los contribuyentes que se acojan al Régimen Especial pagarán una cuota ascendente a 1.5% (uno punto cinco por ciento) de sus ingresos netos mensuales provenientes de sus rentas de tercera categoría, la cual tiene carácter cancelatorio. Asimismo, la referida declaración determinativa deberá realizarse mediante el Formulario Físico 118 o el PDT 621, dentro del plazo de vencimiento que establece Sunat. (Ver cronograma para el ejercicio 2010 - Resolución de Superintendencia N° 276-2009/ SUNAT, publicada el 29 de diciembre de 2009). Por lo que de no realizarse, la referida declaración dentro del plazo establecido en el referido cronograma se configurará la infracción tipificada en el numeral 1 del artículo 176° del Código Tributario, por lo que al correspondiente en la referida infracción y de conformidad con la Tabla II del Código Tributario, se establece que la no presentación de la Declaración Jurada equivale a ejecutar la sanción de multa equivalente al 50% de la UIT vigente a la fecha de cometida la referida infracción (S/.1,800). Cabe señalar que esta sanción está sujeta a gradualidad, la misma que se aplica, según la Resolución de Superintendencia Nº 063-2007/SUNAT, de la siguiente forma: Numeral 1 del Artículo 176° Régimen Especial Infracción Artículo 176° numeral 1 Multa Gradualidad Voluntaria Inducida 50% de la UIT Con Pago 90% 80% 60% 50% S/.1,800 S/.180.00 S/.360.00 S/.720.00 S/.900.00 Sin Pago Con Pago Sin Pago Por su parte, los contribuyentes del Régimen Especial podrán estar en el supuesto del numeral 1 del artículo 178° del Código Tributario cuando en la declaración existe una inexactitud o no coincida con lo que efectivamente correspondía declarar, por lo que para que se configure la referida infracción deberá estar en alguno de los siguientes supuestos debe pasar lo siguiente: a) Influir en la determinación de la obligación tributaria. b) Generar aumentos indebidos de saldos o pérdidas tributarias o créditos a favor del deudor tributario. c) Generar la obtención indebida de Notas de Crédito Negociables u otros valores similares. Al respecto, a efectos de determinar la sanción correspondiente en la referida infracción y de conformidad con la Tabla II del Código Tributario, se establece que la no presentación de la Declaración Jurada equivale a ejecutar la sanción de multa equivalente al 50% del tributo o crédito declarado indebidamente. Cabe señalar que esta sanción está sujeta a rebaja en virtud del Régimen de Incentivo (Artículo 179° del Código Tributario). Régimen de Incentivo Infracción MULTA Voluntaria 178° numeral 1 50% del tributo o crédito declarado indebidamente N° 217 Segunda Quincena - Octubre 2010 Tributo (Artículo 179° del Código Tributario) Inducida Literal a) Literal b) Literal c) 90% 70% 50%