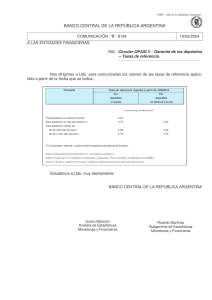

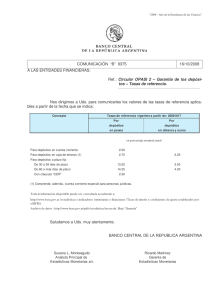

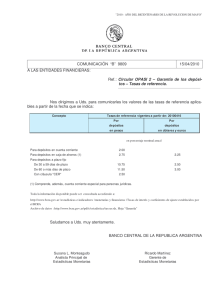

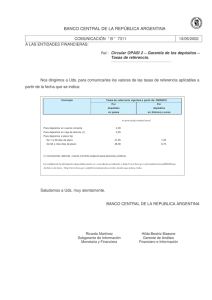

Untitled - Banco Central de la República Argentina

Anuncio