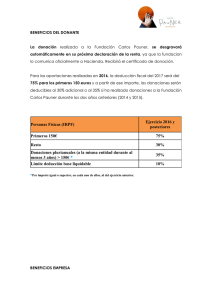

donaciones como gasto deducible de impuesto a la renta de las

Anuncio