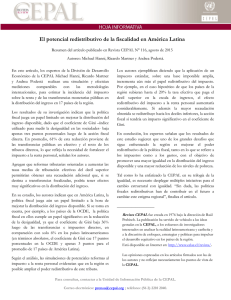

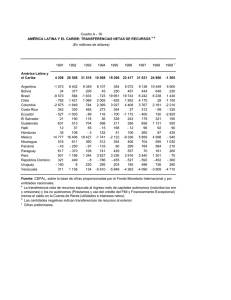

Los efectos de la política fiscal sobre la redistribución en América

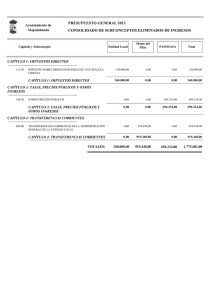

Anuncio