Cuadernos de Información Económica

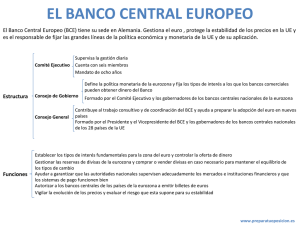

Anuncio