Descargar - Pro Ecuador

Anuncio

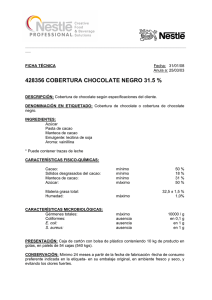

BOLETÍN AÑO 3 - NÚMERO 5 MAY / JUN 2014 Boletín de Análisis de Mercados Internacionales - Ministerio de Comercio Exterior - PRO ECUADOR - Dirección de Inteligencia Comercial e Inversiones CÓDIGO ISSN 1390-8138 Boletín de Análisis de Mercados Internacionales BOLETÍN MAY / JUN 2014 Francisco Rivadeneira Sarzosa Ministro de Comercio Exterior Antonio Ruales García Director Ejecutivo de PRO ECUADOR Víctor Jurado Carriel Coordinador General Técnico de PRO ECUADOR Andrea Ordoñez Marchán Directora de Inteligencia Comercial e Inversiones de PRO ECUADOR Vladimir Gómez Ernesto Roca Mónica Rojas Unidad de Reportes Comerciales, Logística e Inversiones, PRO ECUADOR Maite Freire Directora de Comunicación Social, PRO ECUADOR Martha Loaiza Diseño y Diagramación, Comunicación Social, PRO ECUADOR Carla González Edición, Comunicación Social, PRO ECUADOR Oficinas Comerciales del Ecuador: Dannylo Subía, Buenos Aires Alejandro Dávalos, Lima Daniel Carofilis, Santiago de Chile Mauricio Torres, Caracas Verónica Mora, Santa Cruz Alexis Villamar, Sao Paulo Francisco Jativa, Bogotá María Gabriela Araujo, Guatemala Danilo Alban, México D.F. Mauricio Silva, Toronto Borys Mejía, Chicago Manuel Echeverria, Miami Karina Amaluisa, New York Dick Vega, Los Ángeles Edgar Narváez, Estocolmo Francisco Mena, Londres Juan Diego Stacey, Hamburgo Valeria Escudero, París José Luis Cabascango, Madrid Fernando Moreno, Milán Juan Patricio Navarro, Rotterdam Carlos Lema, Moscú Rodrigo Pazmiño, Ankara Mariella Molina, Cantón Teresa Sevilla, Beijing Jose Luis Aguilar, Shanghai (e) Marcelo Pazos, Seúl Paulina Jiménez, Tokio Abo Hussam, Dubái Héctor Cueva, Mumbai Juan Terán, Panamá 2 BOLETÍN MAY / JUN 2014 Contenido Noticias Oficinas Comerciales del Ecuador BUENOS AÍRES - ARGENTINA / El chocolate en barra, presentación y preferencias 4 CIUDAD DE PANAMÁ - PANAMÁ / Crece oferta de productos bajos en azúcar en Panamá 7 SANTIAGO - CHILE / Importante crecimiento del consumo de café gourmet en Chile 8 SEÚL - COREA DEL SUR / Mercado de aceites comestibles crece y se diversifica en Corea 10 ROTTERDAM - PAÍSES BAJOS / Mangos en el mercado de Países Bajos 12 LIMA - PERÚ / Demanda de plásticos y sus manufacturas 2011 - 2013 14 SHANGHÁI - CHINA / La cambiante industria del comercio al por menor en China y sus nuevos consumidores 16 ANKARA - TURQUÍA / El sector de las tecnologías de la información y comunicación (TIC) en Turquía 17 LONDRES - REINO UNIDO / Tendencias de etiquetado de alimentos procesados en Reino Unido 19 ESTOCOLMO - SUECIA / Bebidas de fruta con granos de café verde 20 3 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador BUENOS AÍRES – ARGENTINA Dannylo Subía Pinto / Oficina Comercial del Ecuador en Buenos Aíres El chocolate en barra, presentación y preferencias El 2013 fue un buen año para las exportaciones ecuatorianas de cacao y sus derivados hacia Argentina, las ventas sumaron casi un millón de dólares, y alrededor de USD 165 mil de chocolate en barra1. Esto tiene una explicación, el consumo interno está cambiando y con él viene la diferenciación. En el medio industrial argentino el Ecuador es conocido como productor de un excelente cacao, no obstante, aún no está suficientemente difundido, en especial por las ventajas arancelarias existentes ya que ingresan pagando 0% de arancel. En tal sentido nos proponemos hacer un acercamiento en uno de los usos más frecuentes y donde también se abren espacios de oportunidad comercial, el chocolate en barra. Según Euromonitor los países de América Latina son donde se consume más. Uruguay posee un consumo anual de 3.1 kilogramos de chocolate en promedio por persona. El segundo lugar es para Argentina, donde el consumo llega a 2.4 kg, y el tercer lugar le corresponde a Chile con 2.2 kilogramos. Este dato permite tener una visión más amplia del potencial considerando una población de 42 millones de habitantes. El chocolate no solo es de consumo interno, sino también para exportación. Según un informe de COPAL2, durante el año pasado se exportó chocolate argentino a 90 destinos, siendo Brasil, México, Chile, Angola y Uruguay los principales países, que representaron el 62% del total de lo exportado. Pero Argentina no solo exporta sino que también está importando chocolate en barra de distintos orígenes, principalmente de Brasil tal cual lo muestra el gráfico 1, donde resalta Ecuador con una participación del 7% ocupando el 3er lugar en importancia en cuanto a origen se refiere. Tabla N° 1 Fuente: Mercosur Online de datos de Aduana Argentina Elaboración: PRO ECUADOR Buenos Aires 4 1. Datos registrados por Aduanas, agregado a 4 dígitos 2. COPAL Coordinadora de la Industria de Productos Alimenticios http://www.copal.com.ar/ BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador Para constatar las tendencias que se están presentando en cuanto a chocolate, acudimos a uno de los espacios más concurridos de Buenos Aires, la calle Florida donde pasan al día mas de 3 millones de personas y existe una variedad de comercios y pequeñas cadenas de tiendas como los OPEN 25 donde se puede encontrar las barras de chocolate más comunes hasta las de mayor calidad. De lo que se observa el Mercado se concentra en las grandes empresas tales como Arcor, Kraft, Nestlé, Ferrero y Cadbury Stani, de estas solo Arcor3 es de Argentina siendo esta la empresa productora de alimentos N° 1 y especialista en la elaboración de golosinas. Las demás son empresas multinacionales que tienen sus plantas de producción en Argentina. Una de las marcas observadas en el recorrido es “milka”, chocolate brasileño con una altísima demanda y packaging muy vistoso que resalta en las góndolas y los exhibidores de los comercios de la calle. “Milka” es la marca líder y las presentaciones de la barra de chocolate varían de 80 a 170 gramos. Le siguen en nivel de importancia la barra de Cadbury, Shot, Nestlé y Ferrero. En ambos segmentos tanto la barra de 170 gr. como la de 70 gr. “milka” es la líder. Los consumidores argentinos gustan de este tipo de chocolate con poca presencia de cacao, 20% y 30%, endulzado con azúcar y compuesto con leche, manteca de cacao, licor de cacao. Pero las preferencias apuntan hacia dos direcciones: Las mezclas con frutos secos y el chocolate más puro y dentro de este el orgánico libre de gluten. Los de mayor aceptación aún son los chocolates con leche y las mezclas más solicitadas son con nueces con pasas con castañas de cajú (nueces del Brasil), con almendras y dulce de leche. Este Grupo es uno de los más demandados en especial las barras de 170 gr. que son utilizadas como regalo. En cuanto al packaging se refiere resaltan los tonos violetas, rojos (por Nestlé. Como puede observarse esta es la presentación común y la disposición en las perchas de las tiendas de Capital Federal, que según la Asociación de Distribuidores de Golosinas y Afines (ADGYA) señala que existen alrededor de 7,500 solo en Capital Federal. Este es el canal de distribución mayormente utilizado (85%) para este tipo de productos, donde existe poca presencia de CACAO y más de mezclas. Otra de las tendencias reveladas es sobre el chocolate gourmet, orgánico libre de gluten y con alto contenido de cacao. En este hay que separar en cuanto al porcentaje se refiere, ya que en los kioscos, supermercados y comercios de proximidad, además de mostrar los chocolates antes mencionados están los Cadbury Intense que son de industria nacional que trae un nivel del 50% de cacao sin mezcla alguna, por su valor el canal los acepta aunque el nivel de rotación es mucho menor que al resto. Existen tiendas como Tilkal4 que se diferencian por brindar al consumidor otro tipo de chocolate, con materias primas de mejor calidad y con porcentajes más altos de cacao, son chocolates amargos que van del 54% al 80% y combinados con otro tipo de sabores como jengibre, ají, limoncello. En este mismo segmento se encuentran chocolates en tabletas de otras marcas con altos porcentajes de cacao, pero el canal de distribución que utilizan son tiendas orgánicas como por ejemplo la Tienda Jardín Orgánico5 donde se distribuye desde el año pasado el chocolate PACARI, posicionándose como una nueva opción en cuanto a combinaciones se refiere. 3. http://www.arcor.com.ar/Default_ES.aspx 4. TIKAL tienda de chocolates http://www.tikalchocolates.com/tabletas_premium.htm 5. http://www.jardinorganico.com.ar/ 5 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador Otro de las empresas que trabajan el chocolate en barra es Havanna, recientemente ingresó al mercado con tabletas con contenido de 55% a 70% de cacao que se vende bien en sus tiendas y en los Duty Free de los aeropuertos de Argentina. Otra de las tiendas que distribuyen estas barras es Falabella, pues maneja una sección de productos importados donde se pueden encontrar chocolates suizos, chilenos, de Brasil y hasta de Ecuador (PACARI), como es lógico sus empaques son diferenciados tal cual lo indica la figura# 2. Para este tipo de chocolate el canal de distribución son tiendas especializadas (Orgánicas, Centros Comerciales, Tiendas exclusivas), es un mercado de nicho que representa el 5% del total de las ventas en cuanto a chocolate de barra de refiere, con la particularidad que viene creciendo de manera sostenida. El tipo de empaque es más sobrio, en cajas de cartón rectangulares con diseños poco llamativos. Presentación en perchas de las tiendas de Capital Federal, que según la Asociación de Distribuidores de Golosinas y Afines (ADGYA) existen alrededor de 7,500 solo en Capital Federal. Este es el canal de distribución mayormente utilizado (85%) para este tipo de productos, donde existe poca presencia de CACAO y más de mezclas. Otra de las tendencias reveladas es sobre el chocolate gourmet, orgánico libre de gluten y con alto contenido de cacao. En este hay que separar en cuanto al porcentaje, ya que en los kioscos, supermercados y comercios de proximidad, además de mostrar los chocolates antes mencionados están los Cadbury Intense que son de industria nacional que trae un nivel del 50% de cacao sin mezcla alguna, por su valor el canal los acepta aunque el nivel de rotación es mucho menor que al resto. Existen tiendas como Tilkal6 que se diferencian por brindar al consumidor otro tipo de chocolate, con materias primas de mejor calidad y con porcentajes más altos de cacao, son chocolates amargos que van del 54% al 80% y combinados con otro tipo de sabores como jengibre, ají, y limoncello. En este mismo segmento se encuentran chocolates en tabletas de otras marcas con altos porcentajes de cacao, pero el canal de distribución que utilizan son tiendas orgánicas como por ejemplo la Tienda Jardín Orgánico7 donde se distribuye desde el año pasado el chocolate PACARI, posicionándose como una nueva opción en cuanto a combinaciones. Otro de las empresas que trabajan el chocolate en barra es Havanna, recientemente ingresó al mercado con tabletas con contenido de 55% a 70% de cacao que se vende bien en sus tiendas y en los Duty Free de los aeropuertos de Argentina. Otra de las tiendas que distribuyen estas barras es Falabella, pues maneja una sección de productos importados donde se pueden encontrar chocolates suizos, chilenos, de Brasil y hasta de Ecuador (PACARI), sus empaques son diferenciados tal cual lo indica la figura 2. Para este tipo de chocolate el canal de distribución son tiendas especializadas (Orgánicas, Centros Comerciales, Tiendas exclusivas), es un mercado de nicho que representa el 5% del total de las ventas en cuanto a chocolate de barra de refiere, con la particularidad que viene creciendo de manera sostenida. El tipo de empaque es más sobrio, en cajas de cartón rectangulares con diseños poco llamativos. 6 6. TIKAL tienda de chocolates http://www.tikalchocolates.com/tabletas_premium.htm 7. http://www.jardinorganico.com.ar/ BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador Oportunidades para el exportador ecuatoriano. Según las estadísticas de Mercosur OnLine, Ecuador ha vendido más en los últimos años en cuanto a chocolate en barra y el incremento de las importaciones de Argentina da entender que la presión de las exigencias del consumidor por probar alimentos más sanos y variados ofrecen una oportunidad concreta. En tal sentido el nicho que crece de manera sostenida es el de los alimentos orgánicos, libre de gluten, y para el caso de las barras de chocolate, la certificación Kosher es también un aspecto que suma a la hora de decidir, en especial para la colonia de judíos que viven en Argentina que suman casi 300 mil, siendo la más grande de Latinoamérica y la 6 del mundo. Además, los sabores exóticos son los más demandados, sin dejar atrás las mezclas tradicionales con Maní, Nueces, Avellanas, Almendras y pasas. CIUDAD DE PANAMÁ - PANAMÁ Juan Terán Jurado / Oficina Comercial del Ecuador en Ciudad de Panamá Crece oferta de productos bajos en azúcar en Panamá Panamá, a diferencia de otros países latinoamericanos, es casi un importador neto de productos alimenticios y en las últimas décadas los supermercados han incrementado su oferta alimentaria orientada a cuidar la salud y el bienestar de los panameños. Una de las enfermedades que buscan contrarrestar estos productos es la diabetes, que a juicio de las autoridades e informes del Ministerio de Salud es la causante de muerte de cientos de personas cada año. Un estudio de la Federación Internacional de Diabetes (FID) indica que la prevalencia de la enfermedad en el país es de casi 9%, la cual supera la tasa mundial, ubicada en 8.3%. Se estima que cerca de 200,000 personas en Panamá padecen de diabetes mellitus y los supermercados del país están tomando en cuenta estas cifras para ajustar sus propias estrategias de negocios. Grupo Machetazo, por ejemplo, con miras a proveer alimentos saludables, procedió a ampliar su oferta de productos con nuevas marcas en cada uno de los supermercados de su red. Se trata de productos saludables, hechos a base de compuestos orgánicos, o para personas que padecen de alergias al gluten o enfermedades como la diabetes. Hoy en día el cliente es más consciente de cuidar sus hábitos de alimentación y de que estos problemas de salud - como la diabetes- están afectando a una gran parte de la población, por lo que les resulta indispensable tener una variedad de productos que satisfagan estas necesidades. Entre las nuevas marcas incorporadas en los supermercados El Machetazo están Back to Nature, Ancient Harvest, Bob Red Mill y Lumnverg, procedentes en su mayoría de Estados Unidos (EE.UU.). El incremento del portafolio de productos, en el caso del citado grupo empresarial, requirió una reestructuración del área de supermercado en la que el cliente pueda encontrar fácilmente y en un solo lugar toda la gran variedad de productos. Estos pasillos ahora ofrecen una gran variedad de productos de tipo orgánico, bajos en calorías, libres de gluten, a base de quinua, bajos en sodio y en azúcar, 100% integrales y de soya, barras de proteínas, entre otros. Respecto a la competencia con otros supermercados, como los Rey, Romero, Súper Xtra y Súper 99, estos ya incluyen una amplia variedad de estos productos. 7 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador SANTIAGO DE CHILE - CHILE Jorge Vinueza Alarcón / Oficina Comercial del Ecuador en Santiago de Chile Importante crecimiento del consumo de café gourmet en Chile Mientras avanza la época otoñal y se acerca invierno en Chile, se incrementa el consumo de alimentos y bebidas que ayuden a calmar el frío. Los paladares chilenos con más interés por nuevos sabores, han encontrado satisfacciones en el consumo de café gourmet, al tener un mayor poder adquisitivo que intenta emular el gusto europeo. El café es uno de los productos más populares en el mundo, un fenómeno de consumo que llegó a Chile, ya que casi al doble que hace dos años aumentó el consumo de café en grano. El ingreso de tiendas cafeteras como Starbucks, facilitaron el ingreso y propiciaron el interés entre el público chileno, ahora existe una tendencia a degustar y esperar una mejor calidad y aroma del café gourmet; la tendencia entre los niveles socioeconómicos medio alto e inclusive nivel medio es cambiar el café instantáneo por la opción en grano; es una cultura que rápidamente se ha instalado gracias el ingreso de cafeterías italianas, colombianas e inglesas que promocionan la degustación con la actuación de baristas especializados como Francesco Sanapo, barista de fama mundial. El 85% del consumo de café en Chile es de café instantáneo pero el porcentaje restante es el sector con más poder económico; la tabla a continuación muestra la tendencia de importaciones del sector cafetero durante el primer trimestre de los últimos tres años incluido el 2014. Gráfico No. 1 Fuente: Aduana Nacional de Chile Elaborado: PRO ECUADOR Santiago 8 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador Tabla No. 1 Fuente: Aduana Nacional de Chile Elaborado: PRO ECUADOR Santiago El mercado es dominado por Brasil y luego existe una pugna entre Perú, Vietnam e Italia; pero en su mayoría es para proveer de materia prima a las marcas de café instantáneo como Nescafé y Cafegold. Ecuador ha demostrado que posee variedades de exquisito aroma y que pueden competir por un espacio en el sector gourmet de alta calidad. Tabla No. 2 Fuente: Aduana Nacional de Chile Elaborado: PRO ECUADOR Santiago Es recomendable que el Ecuador potencie su participación el mercado gourmet del café, participando con marcas de café especializado o que puedan competir con las variedades y tipos que se ofrecen actualmente al público chileno. Las marcas que actualmente exhiben café gourmet en grano o molido en bolsa en supermercados y tiendas especializadas son: Juan Valdez, Britt, D’aroma, Marley, Gold, Oma, Caribe, Copacabana entre otros. El potencial existe para la apertura de negocios que expenden café gourmet como para la estantería en supermercados y tiendas especializadas como la inglesa Whittard. Fuente: http://www.ahoranoticias.cl/tendencias/explosivo-consumo-del-cafe-gourmet-en-chile.html Aduana Nacional de Chile 9 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador SEÚL - COREA DEL SUR Oficina Comercial del Ecuador en Seúl Mercado de aceites comestibles crece y se diversifica en Corea El tamaño del mercado de aceites comestibles (ANIMAL OR VEGETABLE FATS, OILS AND WAXES, PREPARED EDIBLE FATS) en Corea es de aproximadamente 1.1 billones de dólares al año de los cuales 60% es “low grade”, es decir al mercado masivo y al por mayor y 40% “high end”, es decir, venta a un segmento específico de la población o nicho de mercado, como el aceite de aguacate extra virgen o de trufas, por ejemplo. Fuente: KITA El 70% del mercado de aceites está controlado por grandes corporaciones que importan o procesan el aceite y el 30% por pequeños importadores, según fuentes primarias entrevistadas. La importancia de Malasia en este mercado es importante ya que representa casi el 25% de las importaciones totales de Corea, aunque Estados Unidos, luego de la firma de su Tratado de Libre Comercio con Corea ha ganado terreno sustancialmente. Entre otros, aceite y gas son las ventas principales de Malasia a Corea, siendo el aceite de palma el sexto producto en importancia y representa el 2.2% de las importaciones totales desde este país surasiático. Fuente: KITA 10 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador En cuestión de precios en aceite comestible, el aceite de uva es el más caro pero tienen un buen nicho de mercado y es altamente consumido por los coreanos. Esto es seguido por el aceite de oliva aunque no tiene buena reputación para freír ya que pasados los 150 grados Celcius podría producir cáncer, según la información recibida de consumidores. Después de éstos dos tipos que son los más populares, otros aceites les siguen en volumen de consumo como el de girasol, canola, maíz y soya. Cabe indicar que el interés en aceite de girasol ha aumentado por la baja reputación del aceite de soya y canola por provenir de semillas genéticamente modificadas, lo cual reduce el consumo de la gente. La industria del aceite en Corea está tratando de producir cada vez más una variedad de aceites de consumo considerados “saludables” en base a la compra de materia prima o embotellado de aceites importados. El mercado de aceites de cocina o gourmet no tradicionales es muy competitivo como se puede apreciar en la siguiente tabla de proveedores de aceites no tradicionales, es decir, aquellos que no son de palma, maíz, coco, girasol, oliva, canola, sésamo, jojoba, entre otros. Fuente: KITA En esta categoría, el aceite de aguacate es principalmente importado desde Nueva Zelanda y México en presentaciones extra virgen y refinado. México ha iniciado sus exportaciones a través de la cadena Costco de este aceite de aguacate puro (refinado) a un precio aproximado de USD 13 por litro. El aceite de Nueva Zelanda se lo encuentra principalmente en cadenas de restaurantes gourmet donde se usa para recetas de cocina. 11 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador El aceite de aguacate ha ganado espacio dentro de un reducido segmento de mercado que poco a poco se va masificando. Ecuador, en este segmento, entra a competir con la marca MIRA, de la empresa Uyamafarms quienes han participado en la feria Seoul Food and Hotel 2014 en Corea con resultados que prevén ventas futuras. Sin embargo, por ser un producto “high end” implica que su posicionamiento es lento y apunta a un nicho de mercado pequeño inicialmente. Esta empresa ha recibido pedidos de un aceite de menor calidad para el mercado masivo lo cual podría generar ventas que sustituyan gran parte de los aceites cuyo consumo va a la baja como se explicó inicialmente en este reporte. SEÚL - COREA DEL SUR Oficina Comercial del Ecuador en Seúl Mercado de aceites comestibles crece y se diversifica en Corea Consumo local En lo que se refiere al mercado local, según un estudio realizado por el CBI, los Países Bajos se encuentran dentro de los países que más consumen mangos en la Unión Europea. Se presume que en esta región se consumen alrededor de 230 mil toneladas de mangos anualmente. Los países que más consumen esta fruta exótica son el Reino Unido y Alemania con 50 mil toneladas cada uno, seguido por Francia con 30 mil toneladas. Se calculó que en el 2013 los holandeses consumieron 35 mil toneladas de mangos pero este dato no es completamente comprobable por la gran cantidad de re-exportaciones que se dan desde este país. Cabe destacar que los mangos preferidos por los holandeses son Kent y Keitt, mientras que en Europa del este, el preferido por los consumidores es el Tommy Atkins. Comercio: importaciones vs exportaciones Precisamente el segundo punto de análisis en este boletín comercial lo constituyen las re-exportaciones que se dan desde los Países Bajos y en donde el exportador ecuatoriano debe poner su atención por el interés en incrementar volúmenes de exportación. Según la fuente de estadística Trademap, Los Países Bajos importaron un total de 146,852 toneladas de mangos en el 2013. Los principales orígenes de estas exportaciones fueron Brasil (58,035 tns) y Perú (45,914 tns) solo entre las dos constituyen un 73% del total de importaciones. El Ecuador está en el noveno puesto con 2,147 toneladas exportadas hacia este destino, tomando en cuenta que el periodo de exportación del mango ecuatoriano se lleva a cabo entre octubre y febrero. Tabla n° 1 Fuente: Trademap Elaborado por: PROECUADOR Oficina Comercial Rotterdam 12 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador Luego de analizar el cuadro de importaciones de mango desde los Países Bajos, resulta interesante observar que este país a pesar de no ser productor de mangos se encuentra entre los 5 exportadores más grandes del mundo; esto se debe a que el Puerto de Rotterdam, por ubicación, infraestructura y conectividad con los demás países, representa un “Hub” Logístico interesante para comercializadores de productos en grandes volúmenes. El 75% de los mangos que ingresan a Los Países Bajos son re-exportados, y solo un 25% se consumen en el mercado local. Los principales destinos de las exportaciones de mangos desde los Países Bajos son Alemania, Francia, Reino Unido, Bélgica y Noruega. Tabla n° 2 Fuente: Trademap Elaborado por: PROECUADOR Oficina Comercial Rotterdam Precios y presentaciones En lo referente al mercado local holandés, los supermercados ofrecen mangos durante todo el año y el consumidor holandés busca producto maduro o fresco cortado en cubos y pelado listo para comer, esto se debe al desconocimiento de tiempos de maduración y a la practicidad de ingerir un alimento que ya está picado y listo para el consumo. Las empresas Nature’s Pride y Puro Gusto (figuras 1 y 2), son unas de las compañías que más énfasis ponen en mercadear productos ya maduros y listos para consumo. Figura 4 Figura 5 Datos adicionales • La seguridad alimentaria es una prioridad en el mercado europeo, como mínimo se requiere que las empresas a exportar cuenten con la certificación Global Gap. • Se pueden encontrar compradores de mango orgánico el cual es re-exportado a países como Alemania, Escandinavia, Reino Unido, Francia y Suiza. • Esta oficina comercial puede proporcionar información comercial a los exportadores ecuatorianos. Fuente: • Website TradeMap Estadísticas del Comercio Internacional, www.trademap.org • Entrevistas realizadas a importador de la compañía HILLFRESH • BASE DE DATOS KOMPASS WWW.KOMPASS.NL 13 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador LIMA - PERÚ Alejandro Dávalos / Oficina Comercial del Ecuador en Lima Demanda de plásticos y sus manufacturas 2011 – 2013 En el Perú no existe un gran desarrollo de la industria petroquímica, por lo cual existe un relevante mercado para la importación de productos plásticos, que puedan abastecer los sectores de alimentos y bebidas, farmacéuticos, pesca, agricultura, construcción y comercio, entre otros. La industria del sector plástico transforma en productos finales los insumos plásticos elaborados por la industria petroquímica de otros países, los cuales son importados en su forma primaria y representan la base de la cadena productiva de esta industria.8 De acuerdo a las cifras de la sociedad nacional de industrias, a noviembre de 2013, la industria del sector plástico registró un crecimiento real de 7.6% del PIB total. La demanda mundial del Perú de rubros importados del sector plástico ha registrado un gran dinamismo, pasando de USD 1,962 millones en el año 2011 a 2,176 millones en el 2013, mostrando un incremento de 7.5%. En los principales productos de importación se observa un comportamiento dinámico en valor y volumen, que corresponden a la compra de insumos en formas primarias9 y, en menor medida, a productos plásticos finales. En el año 2013, los principales proveedores del Perú fueron EE.UU (25.9% de participación), China (14.6%), Corea (9.7%), Colombia (7.8%) y Brasil (7.9%). Ecuador se ubica en el puesto 14 con el 1.3% de participación. Del total importado, el Perú compra al Ecuador 72 subpartidas arancelarias, las que alcanzaron un valor de USD 24.5 millones en el año 2011 y en el año 2013 se registraron USD 27.2 millones, con una variación promedio anual 20112013, de 5.3% en valor y de 1.1% en volumen. Cuadro No. 1 Principales rubros de Importaciones de Plástico y sus Manufacturas desde Ecuador 2011-2013 USD miles Fuente: ADEXDATA TRADE Elaboración: OCE-Lima De estos 10 rubros de procedencia ecuatoriana, el que tiene la mayor participación en el mercado peruano corresponde a “Demás resinas ureicas; resinas de Tiourea, en formas primarias”, con una participación de 75.5% frente al total importado por Perú del mundo de ese rubro. 8. Sociedad Nacional de Industrias, “Industria de Fabricación de Productos Plásticos, Resumen Ejecutivo, 9. Entre los principales serían: Polietileno, Polipropileno, Poliestireno, Policloruro de vinilo, Resinas. 14 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador El segundo producto con mayor participación de mercado es “Los demás tubos rígidos, de polímeros de cloruro de vinilo” (68.7% ); seguido por “Los productos celulares de polímeros de cloruro de vinilo” (17.6%); “Demás placas, laminas, hojas y tiras de los demás polímeros de propileno” (16.7%); “Demás placas, laminas, hojas y tiras, de plástico no celular y sin refuerzo, estratificación ni soporte o combinación, de polipropileno metalizada hasta de 25 micrones de espesor” (15.1%). El resto de productos tienen una participación menor al 10% frente al total, tienen aún potencial para ingresar al mercado peruano y podrían mejorar la oferta para entrar a competir con los actuales proveedores. En la Feria EXPOPLAST, participaron 220 expositores nacionales y extranjeros, entre ellos ocho provenientes del Ecuador en el Pabellón País con apoyo de PRO ECUADOR a través de su Oficina Comercial en el Perú. Los principales productos presentados en EXPOPLAST fueron: Cuadro No. 2 EXPOPLAST: EMPRESAS ECUATORIANAS PARTICIPANTES - MAYO 2014 De los productos presentados por las empresas ecuatorianas en EXPOPLAST, 13 subpartidas arancelarias corresponden a los 30 productos de mayor demanda del Perú desde el Ecuador y 11 subpartidas se encuentran dentro de los primeros 50 productos de mayor demanda del Perú del mundo. 15 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador SHANGHÁI - CHINA Cristina Barrera / Oficina Comercial del Ecuador en Shanghai La cambiante industria del comercio al por menor en China y sus nuevos consumidores Apuntalado por el incremento constante de ingresos en la población china, el comercio al por menor se ha convertido en uno de los mercados más lucrativos y de más rápido crecimiento en el mundo. Actualmente consta como el segundo más grande del mundo y el primero en Asia. Después de años de crecimiento acelerado y expansión anual en tasas mayores al 10%, el crecimiento de China disminuyó en el 2013 al 7.7%. Esta disminución de crecimiento es consistente con el esfuerzo que China está realizando para independizarse de una economía grandemente dependiente de las exportaciones y la inversión formulada por el estado y redirigirla hacia un crecimiento del consumo interno, con la esperanza de fomentar y sostener un crecimiento más sostenible. En el año 2014, los sueldos en China aumentarán en un 10% o más, así, con más dinero ingresando a los hogares chinos, los niveles de consumo han experimentado un aumento importante. En diciembre del 2013, las ventas al detail aumentaron en un 13.6% comparado con el año pasado. De acuerdo con Nielsen, un proveedor de información sobre el comportamiento del consumidor, las capitales de ciudades provinciales, con población entre 1 a 5 millones de personas, ocupan su dinero remanente en prendas de vestir, cenas en restaurantes, fondos de educación y depósitos de ahorro. En 2013, éstas ciudades relativamente pequeñas, contribuyeron con casi la mitad de las ventas de productos al por menor, especialmente en el sector del cuidado de la salud. Ciudades con gran potencial de crecimiento fueron elegidas por Nielsen, las llamadas “ciudades emergentes”, incluyen la Municipalidad de Chonqing y Suzhou, las cuales se espera, en el futuro se conviertan en las ciudades impulsadoras del crecimiento económico de china. Respecto a los consumidores chinos de la creciente clase media-alta, el estudio de McKinsey reporta que este grupo estaría estimulando un crecimiento del consumo de los productos de lujo, y ha venido incrementándose a un ritmo de 16-20 por ciento en los últimos 4 años. De acuerdo al reporte del 2012 de Hurun, el número de individuos chinos con un patrimonio de más de 10 millones de RMB ha llegado a un millón de personas por primera vez, mientras los multimillonarios, definido como individuos con un patrimonio mayor a 100 millones de RMB aumentaron a 63,500 individuos. Esto significa que hay un millonario por cada 1,300 personas en China. Las compañías deberán también tener en cuenta el cambio generacional; los nuevos consumidores jóvenes en China son una clase única. Como resultado de su política del hijo único implementada desde 1979, los padres son muy generosos en ofrecer apoyo financiero a sus hijos, ofreciéndoles mejores perspectivas financieras y presupuestos más altos. A diferencia de la generación anterior, la juventud de China tiene poca experiencia con momentos difíciles y una mayor exposición a diferentes culturas; como resultado, son más optimistas, de mente abierta e individualista, ocupándose más sobre su propia independencia, libertad y su carácter distintivo. Se juzgan a sí mismos y a los demás por lo que consumen y han sido expuestos a marcas extranjeras y nacionales. Admiran a las grandes marcas y gastan dinero en éstos para reflejar sus gustos personales, sensibilidad y sentido de individualidad, persiguiendo su propia expresión en las compras que realizan. Son también mejor educados e informados que las generaciones anteriores, con una visión mucho más amplia y motivados a poner más atención a los problemas sociales y del medio ambiente. Las empresas se deben adaptar a esta nueva generación de consumidores jóvenes al diferenciarse en sus ofertas y ajustando las estrategias de marketing. Las empresas deben tener en cuenta las diversas necesidades de éstas pequeñas ciudades de rápida expansión, diseñando soluciones específicas a cada ciudad, incluyendo portafolio de productos, enfoques de marketing y modelos operativos adaptados a la demografía y la cultura de estas ciudades y las necesidades de los consumidores cada vez más sofisticados. 16 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador ANKARA - TURQUÍA Oficina Comercial del Ecuador en Ankara El sector de las tecnologías de la información y comunicación (TIC) en Turquía El sector de las tecnologías de la información y comunicación (TIC) se ha convertido en una parte fundamental de la economía globalizada, dado que afecta, ya sea directa o indirectamente, al mundo empresarial, que está en constante cambio. La búsqueda de soluciones surgidas como consecuencia de este desarrollo y crecimiento, que son adecuadas para los requisitos actuales, así como los esfuerzos realizados para lograr soluciones más actuales y rápidas estén disponibles de forma inmediata en la vida económica y social en la actualidad, constituye la base de la tecnología de la información y la comunicación “TICs”. A este respecto, Turquía ha mostrado un interés en el sector de las TICs y como tal ha iniciado los estudios pertinentes para incursionar en el sector. Los indicadores más favorables de estos esfuerzos son las nuevas iniciativas y la ley de I+D pensadas para los inversores10. • Se espera que en 2017 el número total de abonados a líneas de telefonía móvil alcance los 75 millones debido al aumento de la población joven y la expansión del mercado en línea. • Se espera que para 2016 el gasto en hardware, software, servicios informáticos y de telecomunicaciones en Turquía haya alcanzado los 25.000 millones de dólares. • Se prevé que el gasto en informática y telecomunicaciones en Turquía crecerá a mayor ritmo que la media mundial. Con respecto a su gran mercado interno y su considerable potencial en el sector de las TICs, se prevé un crecimiento del sector con una TCAC (tasa de crecimiento anual compuesta) del 7,4% durante el periodo 2012-2017. • Más de la mitad de todos los hogares de Turquía disponen de un computador con acceso a Internet, y se espera que esta cifra llegue al 65,6% durante los próximos cinco años. • El porcentaje de usuarios de Internet en Turquía está en torno al 42%, y se prevé que en 2017 sea del 47%. La ambiciosa visión de 2023 de Turquía, el centenario de la fundación de la república, prevé algunos objetivos para el sector las TICs de Turquía11: • Alcanzar los 30 millones de abonados de banda ancha • Proporcionar conexión a Internet a 14 millones de hogares a una velocidad de 1.000 Mbps • Incrementar la cuota de mercado del sector en términos de PIB del 2,9 al 8 por ciento • Llegar a la cifra del 80% de la población informatizada • Alcanzar a las 5.500 empresas, 65.000 empleados y 10.000 millones de dólares estadounidenses en exportaciones en las ZDTs (zonas de desarrollo tecnológico). • Incrementar el tamaño del sector de las TICs hasta alcanzar los 160.000 millones de dólares estadounidenses, con un crecimiento de mercado de alrededor del 15% anual. • Incrementar la inversión en I+D en términos de porcentaje del PIB del 0,85 al 3% Principales áreas de gasto en TICs • El gobierno, la banca, el comercio de valores, fabricación, gestión de recursos naturales, comunicaciones, medios de comunicación y los servicios son los principales sectores que contribuyen al gasto en TICs en Turquía. • La inversión pública en TICs de Turquía prevé que para el 2023 el 80% de todos los ciudadanos posean conocimientos de manejo de computadoras e informática12. 10. The Republic of Turkey Prime Ministry Investment Support and Promotion Agency, http://www.invest.gov.tr 11. Id. 12. Id. 17 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador • El gasto de la banca y seguridad aumentará a medida que las tendencias de renovación de back-office, el trabajo de integración de sistemas y los centros de consolidación de datos se encuentran en crecimiento. Un componente importante del gasto en tecnología en Turquía es también el sector del hardware. De acuerdo con el análisis de la Asociación de la Industria Informática turca (TÜBISAD), el sub-sector del sector de hardware constituyó más de dos tercios del mercado de TI, excluyendo el sector de las comunicaciones. • Con una clasificación amplia que incluye todo el gasto en tecnología en Turquía, el gasto total se espera que sea alrededor de USD 53,5 mil millones en 2017. • Los LCD y otros dispositivos audiovisuales, los componentes de telecomunicaciones, teléfonos móviles y otros equipos de comunicación se espera que sean las principales fuentes de gasto en tecnología en Turquía. Elaboración: The Republic of Turkey Prime Ministry Investment Support and Promotion Agency, http://www.invest.gov.tr Con estos antecedentes, se puede observar que el sector de IT en Turquía presenta un incremento considerable, por lo que se constituye en un mercado importante, ya que hoy por hoy Ecuador está trabajando en la diversificación de su canasta exportable y el cambio de su matriz productiva. Es importante remarcar el trabajo de la Oficina Comercial del Ecuador en Turquía en la búsqueda de una responsable y equitativa transferencia de Tecnología y ya importantes empresas turcas han mostrado su interés de invertir en Ecuador en este importante sector y trabajar en conjunto con personal ecuatoriano. 18 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador LONDRES - REINO UNIDO Oficina Comercial del Ecuador en Londres Tendencias de etiquetado de alimentos procesados en Reino Unido La tendencia en el Reino Unido muestra una creciente demanda por productos saludables que disminuyan el riesgo de sufrir de obesidad o diabetes13, condiciones causadas por el alto consumo de grasas, sal, azúcar y harinas refinadas. Asimismo, se observa un pronunciado incremento en la demanda de alimentos orgánicos, libres de químicos y conservantes. A finales de 2012 el Departamento de Salud del Reino Unido presentó una propuesta con el fin de mejorar la dieta y reducir la obesidad en el país que entró en ejecución el pasado junio. La propuesta consiste en integrar en la cara frontal del empaque, la Cantidad Diaria Aconsejada y el llamado sistema de semaforización, que indica la cantidad de ciertos ingredientes contenidos en el producto por medio de colores (verde, bajo contenido; naranja, contenido medio; y rojo, alto contenido). Llaman a este sistema el “etiquetado híbrido”14. A pesar de que muchos de los productores ya portaban una sistema de etiquetado similar al propuesto, lo que se busca con esta iniciativa es estandarizar el etiquetado, para proporcionarle al consumidor mayor facilidad de comparación entre productos Cabe recalcar que el uso de este sistema de etiquetado no es de carácter obligatorio, sino más bien, funciona en base a acuerdos voluntarios con los actores privados de la industria alimenticia interesados en formar parte de la iniciativa del Departamento de Salud. Sin embargo, se prevé que la inclusión de etiquetas hibridas será parte de los cambios subsecuentes del Reglamento sobre información alimentaria facilitada al consumidor de la Unión Europea, que entrarán en vigencia el 13 de diciembre de 2014, los cuales son de carácter obligatorio. Se espera que para el 2015 dos tercios de los productos empacados se acojan al sistema híbrido en el Reino Unido.15 Consecuentemente, las empresas comprometidas demandarán a sus proveedores este tipo de presentación en sus empaques. Tomando en cuenta la implementación de la semaforización en las etiquetas de productos ecuatorianos, sería relevante que los exportadores se familiaricen con los esquemas de etiquetado preferidos por los países importadores, incluido Reino Unido, para diseñar una etiqueta que armonice los requerimientos del mercado ecuatoriano y mercados internacionales. Fuente: foodnavigator.com Uno de los mercados más atractivos y competitivos en el Reino Unido, de momento, es el de los productos “libes de” o free-from. El mercado “libre de gluten” por sí solo, que ha mostrado un crecimiento del 25% en los dos últimos años, está valuado en 175 millones de libras esterlinas (alrededor de USD 295 millones) y se pronostica que rozará los 264 millones de libras en los próximos 5 años.16 Interesantemente, el consumo de los productos libre de gluten no se limita a las 13. UK Trade & Investment. Food and Drink in the UK: investment opportunities. Gov.uk. [En línea] 19 de 02 de 2014. https://www.gov.uk/government/publications/foodand-drink-in-the-uk-investment-opportunities/food-and-drink-in-the-uk-investment-opportunities 14. Department of Health. Hybrid system for food labelling given green light. Gov.uk. [En línea] 24 de October de 2012. https://www.gov.uk/government/news/hybrid-systemfor-food-labelling-given-green-light. 15. Quinn, Ian. Second wave of suppliers sign up to hybrid labelling scheme. The Grocer. 2014. 16. Carter, Cliff. Gluten-free has huge potential. The Grocer. 2014 19 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador personas intolerantes a este coctel proteínico, la población general, con miras a mejorar su estilo de vida, muestra cada vez más interés en esta línea, ya que explican que una dieta libre de gluten disminuye la ingesta de carbohidratos y dota al cuerpo de más energía y vitalidad e incluso se disponen a pagar más por productos que satisfagan sus exigencias dietéticas. Además, se debe tener en cuenta que, por lo general, la dieta de una persona alérgica o intolerante, tiende a influenciar el consumo y la decisión de compra de quienes cohabitan en el hogar. En relación a esto, la normativa de Unión Europea, antes mencionada, también regula la inclusión de contenidos de alérgenos en las etiquetas de los productos para consumo humano, de esta forma, los productos que contengan gluten deberán mencionarlo claramente en el empaque. Asimismo, para que un producto pueda ser etiquetado como “bajo contenido de gluten” debe contener menos de 100 partes de gluten por millón, y menos de 20 partes de gluten por millón para ser considerados “libres de gluten”. La quinua, el plátano y la yuca, entre otros, no contienen gluten en su estado natural y dependiendo del proceso de elaboración, las harinas y productos a base de estos ingredientes podrían beneficiarse al resaltar sus beneficios nutricionales y ser publicitados como libres de gluten. El mercado británico presenta gran apertura con respecto a la entrada de nuevos productos que pudieran complacer las requerimientos de un público con creciente interés en mejorar sus hábitos alimenticios y “libre de” pareciera ser el término de moda. Cada vez más marcas incentivan el consumo de sus productos no en base a los ingredientes que contienen sino en base a los que no contienen. Es común ver en perchas productos cuyo atributo principal es ser libres de gluten, libres de trigo, libres de lactosa, libres de nueces, libres de soya, libres de azúcar, en fin, libres de culpa. El público opta por estos productos porque, generalmente, estos suelen ser al mismo tiempo orgánicos, libre de aditivos y conservantes, lo que hace que se perciban como más saludables. Así, el consumidor británico no sólo elige sus productos por su buen sabor sino por sus beneficios funcionales. ESTOCOLMO - SUECIA Oficina Comercial de Ecuador en Londres Bebidas de fruta con granos de café verde Una de las grandes tendencias en el mercado del futuro de los alimentos y bebidas son los alimentos sostenibles. Dentro de esta disposición, una empresa sueca presenta OjiDrinks, un producto nuevo con una propuesta interesante que se caracteriza por su visión que integra principios de sostenibilidad ambiental y social como parte de su estrategia de negocio. Empresa y Producto La empresa OjiDrinks nació en el 2011, pero lanzó sus productos al mercado en el 2013 con la misión de crear productos que pueden ser producidos y consumidos sin impacto negativo que perjudique al medio ambiente y también contribuya a mejorar las condiciones de vida y de trabajo de los involucrados en su producción. 20 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador La oferta de OjiDrinks, son bebidas de extracto de fruta natural (de Comercio Justo) granos de café verde con cafeína completa. En la actualidad, OjiDrinks o Bebidas Oji se comercializan sólo en Suecia en diferentes ciudades del país, principalmente en tiendas conocidas y cafeterías de Estocolmo, Gotemburgo y Malmö. Características del Producto • Ingredientes Naturales. - No contiene edulcorantes, ni conservantes - No contiene gluten - No contiene trazas de frutos secos - Apto para vegetarianos - No apto para niños por su contenido de cafeína - No recomendable para mujeres embarazadas por contenido de cafeína • Beneficios para la salud, se centran en 3 tipos: - Alto contenido de Antioxidantes. - Alto contenido de Fibras - Alto contenido de Vitamina C. De acuerdo en la variante de cada uno de los sabores que presentan las Bebidas Oji, existen diferentes beneficios para la salud. - Arándanos+Manzana: contiene antioxidantes adicionales, vitamina E que contribuye a la protección de las células del estrés oxidativo - Piña + Manzana: son una excelente fuente de fibra - Banana + Mango: rico en magnesio para combatir el cansancio y la fatiga - Pera + Ciruela: contiene vitamina C que contribuye a mejorar la función del sistema inmunológico - Granos de café verde: (presente en todas las variantes de las bebidas) contiene antioxidantes más naturales que los granos de café tostado, útil contra la hipertensión y la obesidad. • Envase - Botellas de plástico PET (durable, de buena calidad, contra la humedad, de moda) - Sostenible, 100% reciclable - Garantiza vida útil de 6 meses, sin necesidad de refrigeración - Asociados con Terra Cycle (empresa americana, líder en recolección, reciclaje de bienes usados. Garantiza que las botellas se recojan y tengan una nueva vida. No hay combustión, no hay desperdicio) • Materia prima - A base de frutas de comercio justo - Proveniente de diversos países: ciruelas de Brasil, mangos de Cuba, piñas de Tailandia y Cuba, bananos de Ecuador, peras de Italia, manzanas de África del Sur, arándanos de EEUU y Europa, granos de café verde de India - Las Bebidas Oji cuentan con la certificación de FairTrade 21 BOLETÍN MAY / JUN 2014 Noticias de las Oficinas Comerciales del Ecuador • Distribución - En bicicleta (en el centro de las ciudades) y vehículos eléctricos (en las demás áreas) - Venta en tiendas seleccionadas enáreas metropolitanas y también a través de su página web www.ojidrinks.com • Otros - Contenido 100ml por unidad - Duración 6 meses - Precio oscila entre 25 SEK a 40 SEK aproximadamente entre USD 3.84 a USD 5.15 (en las tiendas) - Peso ligero OjiDrinks es un negocio que desde su creación fue concebido con un propósito social, ambiental, sostenible y que vela por la salud. Es así, que sus productos en la actualidad se presentan como una iniciativa original, que puede servir como ejemplo para la fabricación de un producto similar en el Ecuador, e incluso para fomentar más el desarrollo de este tipo de negocios que amplíenla oferta exportable de acuerdo a las tendencias actuales de consumo en el mundo de los alimentos. Las Bebidas Oji tienen diferentes ventajas que se pueden considerar para una producción local. Se trata de un producto con valor agregado, se ofrece un producto desarrollado, orientado a la salud y se lo comercializa a precios más altos. El Ecuador posee una gran diversidad de frutas de las que se puede aprovechar para brindar una oferta variada de combinaciones y sabores, con numerosos beneficios para la salud, todas las frutas utilizadas para la elaboración de las bebidas pueden ser en su totalidad ecuatorianas de comercio justo. Las bebidas no solamente pueden combinar frutas con granos de café verde, sino también podrían combinarse con jugo de pulpa de cacao ecuatoriano, abundante en el país y con alto contenido de antioxidantes. En Suecia y de manera general en Europa los consumidores conscientes de este tipo de productos (con características de comercio justo, pro-medio ambiente, saludables, reciclables) tienden a pagar precios más elevados, lo cual no constituye un problema para los consumidores. Fuentes y links de interés: FairTrade Suecia / www.faitrade.se Organización TerraCycle / www.terracycle.se Compañía OjiDrinks / www.ojidrinks.com 22 BOLETÍN MAY / JUN 2014 w w w. p r o e c u a d o r. g o b . e c Guayaquil: Av. Francisco de Orellana, Edificio World Trade Center, Torre A. Piso 13. PBX: 593 4 2597980. Quito: Av. Amazonas y Roca, Edificio Amazonas. Piso 5. PBX: 593 2 2993200 ext:12801. w w w. p r o e c u a d o r. g o b . e c