Medición de la actuación de las empresas

Anuncio

Medición de la actuación delas

empresas

Índice

I.- Introducción..................................................... 2

II.- Evaluación inicial ............................................. 3

III.- Utilidad de operación y utilidad neta ............ 4

IV.- Rentabilidad ..................................................... 6

V.- Caso Práctico de Modelo Dupont ................... 8

VI.- El Rendimiento sobre el Capital ................... 9

VII.- El factor de palanca financiera ................... 10

VIII.- Modelo Dupont adicionado ......................... 11

IX.- Conclusiones y limitaciones......................... 12

1

Medición de la actuación de las empresas

2

!!

"#$%&'$(!)'

Introducción

¾

Por muchos años se ha tenido por aceptado que la meta de las empresas es obtener utilidades, pero desde

la perspectiva de los accionistas, considerar la utilidad por acción tiene más significado que un simple

resultado en términos absolutos, ahora bien, para aquellas empresas, cuyas acciones cotizan en bolsa, la meta

ha sido la maximización de la inversión , concepto que lleva implícito el potencial de la empresa y la

capacidad de generación de fondos en el futuro, sin embargo el concepto ya empieza a ser modificado por

otro denominado “creación de valor”.

Hasta nuestros días y por casi más de un siglo, hemos mantenido indicadores financieros que pretenden

demostrar la capacidad de las empresas de lograr las metas antes mencionadas, pero tanto las empresas como

las circunstancias del entorno se han transformado, hoy hablamos de globalización, de un mayor uso de las

herramientas tecnológicas, de una orientación a la calidad en los productos y nuevas formas de hacer

negocios, recordemos en este momento el e-commerce por señalar un ejemplo.

Sinnúmero de autores han abordado temas sobre nuevos indicadores que puedan mostrar con mayor claridad

la actuación de las empresas, tanto a los gerentes que las dirigen, como a los propietarios o al gran público

inversionista que están al tanto de las decisiones que se toman en ellas, por tal motivo, aparecen nuevos

enfoques y herramientas, podemos mencionar entre otros, el “Balanced Scorecard” , “Coaching” y medidas

como el EVA (Economic Value Added), ó el sistemas de costeo ABC (Activity Based Costing), nuevos

enfoques o maneras de ver las cosas, muchas de las cuales siempre han estado ahí, pero actualmente cobran

mayor relevancia, ¿ejemplos?, que tal el incremento de los gastos indirectos contra la mano de obra por

fábricas sin luz, ( no quiero decir sin corriente eléctrica, quiero decir, procesos totalmente operados por robots

por lo cual no requieren iluminación), o que tal la importancia que ha cobrado el Capital intelectual como un

activo intangible de las empresas.

Si partimos del principio de que, si las empresas se han transformado, y el mercado al cual dirigen sus

productos y servicios también se ha transformado, sería muy aventurado afirmar que es posible continuar

operando las empresas y medir su actuación, únicamente con la información obtenida de la contabilidad

tradicional.

¿Quiere decir lo anterior, que los sistemas tradicionales deben ser descartados totalmente?, claro que no, ya

que si bien hablamos de transformación, en la mayoría de los casos los principios sobre los que operan las

empresas, siguen siendo los mismos, hablamos pues de complementar, de utilizar “además de” , tomemos

como ejemplo que la información financiera que presentan las empresas que cotizan en bolsa sigue siendo la

obtenida a través de la contabilidad basada en principios generalmente aceptados, pero tomemos en cuenta

que ahora aparece además un indicador comparativo de cada una de las emisoras ¿saben de que? del valor

económico agregado.

Ahora bien, si trabajamos con micros, pequeñas y medianas empresas que no cotizan en bolsa, entonces se

justifica el seguir utilizando los indicadores tradicionales.

En esa ocasión trataremos dos indicadores de gestión administrativa, uno actual y otro no tanto, me refiero al

Valor económico agregado (EVA) y al Rendimiento sobre la Inversión (ROI), este último será el que

abordaremos en la primera parte y aprovecharé para exponer una adición para la medición del costo

financiero al modelo clásico del Rendimiento sobre la Inversión, el modelo Dupont.

Gerardo Yánez Betancourt

Medición de la actuación de las empresas

3

*+,-,./

012+34+5-26/7,5

¾Evaluación Inicial

1.- ¿En su opinión, obtener utilidades es el mejor indicador de que el negocio está operando de manera

eficiente?

Al inicio

Al final

2.- Qué indicadores considera usted que se deben tomar en cuenta, para evaluar si la actuación de un gerente

ha sido exitosa:

( ) Aumento de Ventas

( ) Reducción de Costos

( ) Aumento de Utilidades

( ) otro (señale)_________________________________

3.- ¿Puede definir el concepto de “rentabilidad”?

Al inicio

Al final

4.- ¿Conoce los conceptos de “ROI” y “ROE” y l a relación que existe entre éstos?

Al inicio

Al final

5.-¿Tener deudas resulta benéfico para la empresa?

Al inicio

Al final

6.- ¿Qué le significan los conceptos de palanca financiera y apalancamiento?

Al inicio

Al final

Medición de la actuación de las empresas

4

89:;:<=

>?@9AB9C;@D=E:C

¾Utilidad de operación, la utilidad de dos socios.....

el propietario y su acreedor.

Groppeli, señala que “ la utilidad o resultado de operación, muestra cuan exitosamente ha sido la

administración de una firma en la generación de utilidades por sus actividades de operación”. 1

Cuando se llega a obtener utilidades en una empresa, estas resultan gracias al uso de activos, los cuales,

provienen de dos fuentes, los propietarios y los pasivos.

Estos dos entes se “asociaron” para obtener ganancias cada uno, si pensamos por un momento que las

ganancias que corresponden a los pasivos, quedan registradas en el estado de resultados, en el renglón de

gastos o intereses financieros, entonces podemos afirmar que la utilidad de operación son las ganancias de

estos dos socios, antes de liquidar su parte al acreedor, o bien, es la utilidad de operación antes de disminuir

los intereses y los impuestos.

Utilidad antes de intereses e impuestos (UAII) = Utilidad de operación

UAII = Ventas – Costo – Gastos de Operación

¾Utilidad neta antes de impuestos....

la utilidad del propietario.

El boletín A-11 de los Principios de contabilidad generalmente aceptados, en su párrafo 51, define a la

utilidad neta como “la modificación observada en el capital contable de la entidad, después de su

mantenimiento, durante un periodo contable determinado, originada por las transacciones efectuadas,

eventos y otras circunstancias, excepto las distribuciones y los movimientos relativos al capital contribuido”.

Gropelli la define como “aquellas utilidades generadas por todas las fases de un negocio. Y el margen de

utilidad neta como aquella razón que compara la utilidad neta con las ventas”. 1

En el modelo que aquí se presenta, se utiliza la utilidad para el análisis, enfocada en dos niveles, antes y

después de los gastos financieros, ya que este es uno de los puntos centrales sobre los cuales se pueden tomar

decisiones, por lo que no se considera el efecto de los impuestos, ya que éstos, solo representan una

disminución a la utilidad de los propietarios, Al prescindir de los impuestos, se pretende medir la eficiencia

de los medios empleados y las acciones que están en manos de la gerencia.

Con las ganancias de operación obtenidas, y una vez que fue liquidada la ganancia de los pasivos a través de

los gastos financieros, quedará solo la ganancia del propietario, la utilidad neta antes de impuestos, que para

efectos de simplificar, llamaremos en adelante como UAI .

UAI = UAII – intereses

UAI = (Ventas - costos - gastos de operación) - intereses

1

Gropelli A.A. , Nikbakht Ehsan, Finance, 3rd ed. Barron’s educational series, inc, 1995, Pag. 385

Medición de la actuación de las empresas

5

FGHIHJK

LMNGOPGQINRKSHQ

¾¿Cuanta utilidad debemos obtener en un negocio?

Un caso que explica.....

¿Ganar 10,000 pesos es bueno o es malo? todo depende, claro, si esos 10,000 pesos, provienen de un

restaurante de pollo frito del cual usted es propietario, donde su edificio y el equipo de cocina tuvo un costo

de 100,000.00, pudiera esto, tenerlo contento, pero en cuanto llega a enterarse de que su vecina, la cual hace

no mucho, se instaló en la acera de enfrente y esta ganando los mismos 10,000 que usted, pero solo cuenta

con un carrito que tiene un cazo y un quemador, con sillas de reconocida empresa refresquera, todo con un

valor probable de no más de 10,000 pesos , entonces, seguro usted empezará a mortificarse.

¿Puede afirmar que los dos negocios por ganar 10,000 pesos son igual de buenos? ¿siendo usted el propietario

del restaurante, que lo mortifica si al final de cuentas usted sigue ganando sus 10,000 pesos?

¿ya dio con la respuesta? Claro! El valor de la inversión, usted y su competidora reciben del mercado, el

mismo premio, 10,000 pesos, pero usted a invertido mayor cantidad en activos y por ese motivo usted

considera que debería ganar mucho más que su competidora.

¿Qué puede hacer? si usted es de los que acude al café con sus amistades, estas le recomendarán por lo

regular tratar de subir las ventas o bajar sus costos y gastos, pero, seamos honestos, ¿cual de los dos negocios

es mejor negocio? El de su competidora ¿no es así? ¿por qué? ¿por qué vende más? ¿por qué gasta menos? o..

porque con menos inversión obtiene la misma ganancia que usted.

¾Un caso que explica, pero que no debe tratar de imitar....

Después de intentar desesperadamente de subir las ventas, usted a descubierto que su mercado esta saturado y

no va a adquirir más productos que los que usted y su competidora le entregan, sus costos no pueden bajar

más, ya que el único empleado del restaurante es usted y no se puede despedir a si mismo, entonces ¿qué

hacer?

Usted recibe 10,000 por 100,000 que invirtió, usted está recibiendo una tasa del 10% por su dinero, no esta

mal, lo malo es que sabe que su competidora recibe los mismos 10,000 pesos por solo 10,000 invertidos, esto

es una tasa del 100%!! Y claro, ahora, usted desea obtener la misma tasa!

Al cabo de unos meses ha logrado la tasa deseada, usted a convertido su negocio en un negocio mas

”rentable”, y usted nos platica como lo logró.

No aumentó ventas ni gastos, solo instaló en su esquina, un carrito con un cazo y un quemador y por otra

parte, el edificio lo rentó a una tienda de telas.

Este ejemplo solo intenta explicar la relación que guarda de alguna manera las utilidades con la inversión, y

por supuesto, en este ejemplo hay muchas variable que se manejaron como constantes, ya que no se puede

creer que el mercado que acude al restaurante, seguirá acudiendo al carrito, pero si puede funcionar para una

empresa que tiene activos ociosos y de deshace de ellos, disminuyendo con esto el monto de la inversión.

Medición de la actuación de las empresas

6

TUVWVXY

Z[\U]^U_W\`YaV_

¾¿Qué es la rentabilidad y para que sirve?

Concepto de rentabilidad o rendimiento sobre la inversión (ROI)

La rentabilidad o rendimiento de la inversión es una medida, referida a un determinado periodo de tiempo, de

rendimiento de los activos de una empresa independientemente de cómo fueron financiados.

UAI

ROI = ------------------ACTIVOS TOTALES

De aquí que, según la opinión más extendida, la rentabilidad sea considerada como una medida de la

capacidad de los activos de una empresa para generar utilidades, sin importar cómo han sido financiados, lo

que permite la comparación de la rentabilidad entre empresas sin que la diferencia de sus distintas estructuras

financieras, puesta de manifiesto en el pago de intereses, afecte al valor de la rentabilidad.

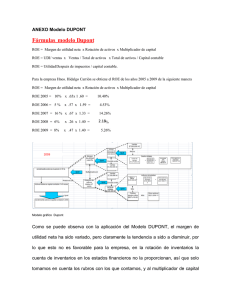

El Rendimiento sobre la Inversión (ROI) a través del modelo Dupont

El origen de este concepto, conocido por sus siglas en inglés como return on investment (ROI) o return on

assets (ROA), si bien no siempre se utilizan como sinónimos ambos términos, se sitúa en los primeros años

del s. XX, cuando la Du Pont Company comenzó a utilizar un sistema triangular de ratios para evaluar sus

resultados, en la cima del mismo se encontraba la rentabilidad económica o ROI y la base estaba compuesta

por el margen sobre ventas y la rotación de los activos, a este sistema se le denomina Modelo Dupont.

Esta medida que fue desarrollada por la Du Pont Company para uso propio, ahora es utilizada por la mayoría

de las firmas, como una adecuada manera de medir los efectos combinados del margen de utilidad y la

rotación de los activos totales.

El ROI, también es considerado como un indicador básico para juzgar la eficiencia en la gestión empresarial,

pues es precisamente el comportamiento de los activos, con independencia de la fuente de financiamiento, el

que determina con carácter general que una empresa sea o no rentable. Además, el no tener en cuenta la

forma en que han sido financiados los activos permitirá determinar si una empresa no es rentable por

problemas en su actividad de operación (margen) o por una deficiente política de utilización de sus activos

(Rotación)

¾Cálculo del ROI utilizando ya sea, el resultado de

operación ó el resultado neto

Como señalamos anteriormente, la rentabilidad de la inversión es la proporción que representa la utilidad del

monto invertido en activos, sin embargo, es posible relacionar con el total de la inversión, las ganancias de

operación antes de liquidar el costo financiero o bien, la utilidad neta después de liquidar el costo financiero.

Medición de la actuación de las empresas

7

bcdedfg

hijcklcmejngodm

R.O. I.- Capacidad de los activos (independientemente de donde provengan) para generar utilidades

después de liquidar el costo de financiamiento de los pasivos.

Utilidad antes de impuestos (UAI)

ROI = -------------------------------------------------Activo total

R.O.I. Operativo.-Capacidad de los activos (independientemente de donde provengan) , para

generar utilidades por la actividad de operación propia de la empresa.

Utilidad antes de intereses e impuestos (UAII)

ROIo = -------------------------------------------------Activo total

Descomposición del Rendimiento sobre la Inversión (ROI)

El Rendimiento sobre la Inversión, como cociente entre un concepto de resultado y un concepto de inversión,

puede descomponerse, multiplicando numerador y denominador por las ventas o ingresos, en el producto de

dos factores, margen de beneficio sobre ventas y rotación de activos, los cuales permiten profundizar en el

análisis de la misma.

Utilidad

Utilidad

Ventas

ROI = --------------- = -------------- X ------------ = Margen x Rotación

Activo

Ventas

Activo

Concepto de Margen

Utilidad

Margen = --------------Ventas

El margen mide el beneficio obtenido por cada unidad monetaria vendida, es decir, la rentabilidad de las

ventas.

Brigham señala que el margen de utilidad sobre las ventas, que se calcula al dividir el ingreso neto entre las

ventas, permite conocer la utilidad por cada peso de ventas.2

2

Brighamn Eugene F , Houston, Joel F. Fundamentos de Administración Financiera, primera edición, 2001, Grupo Patria Cultural, SA

de CV

Medición de la actuación de las empresas

8

pqrsrtu

vwxqyzq{sx|u}r{

Concepto de Rotación

Ventas

Rotación = --------------Activos

La rotación del activo mide el número de veces que se recupera el activo vía ventas, o, expresado de otra

forma, el número de unidades monetarias vendidas por cada unidad monetaria invertida. De aquí que sea una

medida de la eficiencia en la utilización de los activos para generar ingresos (o alternativamente puede verse

como medida de la capacidad para controlar el nivel de inversión en activos para un particular nivel de

ingresos). No obstante, una baja rotación puede indicar a veces, más que ineficiencia de la empresa en el uso

de sus capitales, concentración en sectores de fuerte inmovilizado o baja tasa de ocupación. El interés de esta

magnitud reside en que permite conocer el grado de aprovechamiento de los activos, y con ello si existe o no

Saturación o capacidad ociosa en las inversiones.

El Rendimiento Sobre la Inversión como producto de margen y rotación

Cuando colocamos un peso a través del sistema de flujo de efectivo de una empresa, invertido en inventarios,

esperamos que regrese a la caja acompañado de unos centavos adicionales, cuanto mayor sea el numero de

centavos que regresen por cada peso, tanto mas contentos estaremos. Igualmente mientras mas veces podamos

enviar de nuevo el peso por conducto del sistema, así se combina el Margen y la Rotación para llegar al

Rendimiento.

Podemos concluir que un incremento de la rentabilidad, será consecuentemente, por alguna de las siguientes

actuaciones:

Aumentar el margen, permaneciendo constante la rotación.

Aumentar la rotación, permaneciendo constante el margen.

Aumentar las dos magnitudes, o sólo una de ellas siempre que la disminución

en la otra no ocasione que el producto arroje una tasa de rentabilidad menor.

¾Caso práctico para determinar el ROI

.... Evaluando la actuación con el Modelo Dupont

El gerente de una empresa que usted asesora, esta muy satisfecho con los resultados obtenidos en el último

año, ya que gracias a su habilidad en los negocios, ha logrado incrementar las ventas y por consecuencia las

utilidades, pero una vez a solas con el contador, usted revisa los estados financieros siguientes:

BALANCE GENERAL

2001

2002

Bancos

8,000

7,500

Inventarios

42,000

48,000

Ctas. por Cobrar

33,000

27,000

Activos Fijos

100,000 200,000

Proveedores

52,000

52,500

Prestamos Bancarios 31,000

98,000

Capital social

100,000 132,000

ESTADO DE RESULTADOS

2001

Ventas

185,000

Costo de Ventas

90,000

Utilidad Bruta

95,000

Gastos de operación 50,000

Depreciación

10,000

Utilidad de operación 35,000

Gastos Financieros

3,000

Utilidad Neta

32,000

Determine: el Rendimiento sobre la inversión de cada año y emita una opinión

2002

205,000

100,000

105,000

54,000

10,000

41,000

5,000

36,000

Medición de la actuación de las empresas

9

~

¾Rendimiento sobre el capital (ROE) ....

El efecto de apalancamiento por el uso de deuda

El ROE conocido así por sus siglas en inglés (Return on Equity) y el cual Jonson R.W. lo señala como un

indicador que “ refleja el hecho de que una porción de los activos de la empresa fue usualmente financiada

con fondos prestados y, por tanto, la inversión real de los accionistas en la empresa es menor a sus activos

totales,” 3

Rendimiento sobre el capital (ROE)=

Utilidad Neta (UAI)

----------------------------------Capital Contable

El ROE puede ser determinado como el producto de multiplicar el ROI por la proporción que representa el

capital del total de los activos, a esto se le denomina Multiplicador de capital.

ROE = ROI X Multiplicador del Capital

Activo

Multiplicador del Capital = ------------Capital

Si el total de los activos fueron financiados por el capital el multiplicador será la unidad, por lo que el ROI y

el ROE tendrán el mismo valor.

Conforme la empresa adquiera pasivos la tasa del ROI se amplifica al ser multiplicada por un factor mayor a

la unidad, dando como resultado un ROE mayor, a este efecto se le denomina APALANCAMIENTO.

Caso práctico

Retomando el caso aquel, donde usted era propietario de un restaurante de pollo frito, suponga que para

iniciarlo tuvo que reunir $100,000 pesos, los cuales 20,000 provienen de una tía quien le prestó a la tasa del

5% y los 80,000 restantes es dinero suyo.

Al final del periodo logró ventas de 110,000 pesos, gastó $100,000 en la compra de materia prima y en pago

de sueldos, de los $10,000 restantes le paga a su tía $1,000 de intereses (20,000 X 5%), finalmente quedan

para usted $9,000 pesos.

DETERMINE:

a) El Rendimiento sobre la Inversión (ROI) por medio del Modelo Dupont

b) Determine el ROE por medio del “Multiplicador del capital”

3

Johnson R.W., Administración Financiera, 5ª Edición, Grupo Patria Cultural, 2000

Medición de la actuación de las empresas

10

¾El factor de palanca financiera y su determinación

en función del ROI operativo y el ROE

El FACTOR DE PALANCA FINANCIERA representa la proporción de las ganancias realmente recibidas

por los propietarios en contraste con la cantidad que ellos debieron de recibir basándose exclusivamente en la

contribución proporcional de fondos al negocio.

Observe en nuestro ejemplo anterior que, primero obtuvimos $10,000 de utilidades de operación, con la

inversión en activos de $100,000 (Rendimiento de Operación), luego, la forma en que repartimos los 10,000

entre los acreedores y el propietario afectó el nivel de utilidad neta, (las ganancias del propietario).

Con base en el RENDIMIENTO DE OPERACIÓN SOBRE LOS ACTIVOS TOTALES se obtuvo:

Un 10% de rendimiento = ($10,000 /$100,000) (utilidades entre activos)

Pero en base en el RENDIMIENTO NETO PARA LOS ACCIONISTAS generó una tasa mayor:

Un 11.25% de rendimiento = (9000 / 80,000) (utilidad neta / Capital)

Podemos afirmar pues, que otro elemento que interviene en la maximización del valor de la inversión de los

propietarios consiste en seleccionar las fuentes de fondos, de tal manera que los propietarios obtengan mayor

rendimiento posible de las utilidades sin asumir riesgos innecesarios.

Rendimiento s/ Capital (ROE)

Rendimiento s/ Activos (ROI operativo)

11.25% (Utilidad Neta /Capital)

10.00% (Utilidad Operación /Activos)

Este 11.25% final para los propietarios fue el resultado de las siguientes 2 actividades

/ DE OPERACION

ACTIVIDADES

\ FINANCIERAS

Si observamos los resultados anteriores, encontramos que de alguna manera hemos podido incrementar la tasa

de rendimiento de la empresa para producir un mayor rendimiento al propietario, la diferencia entre ambos

rendimientos se produjo por: LA PALANCA FINANCIERA.

DETERMINACIÓN DE LA PALANCA

Debemos considerar que la tasa de rendimiento sobre el capital (ROE) es la proporción que representa la

utilidad neta de los propietarios con relación a lo que invirtieron, y el rendimiento de operación (ROI

operativo) es la proporción que representa la utilidad de dos “socios” los acreedores y los propietarios, sobre

su inversión total en activos. Al dividir estas dos tasas resultantes obtenemos un factor, al que denominaremos

Factor de Palanca (Leverage).

L =

11.25%

------------- =

10.00%

ROE

UAI s/ Capital

------------------ = ---------------------ROI operativo

UAII s/ Activos

= 1.125

Medición de la actuación de las empresas

11

¡¢£¤¥¢¦§¥

Si usted como propietario hubiera proporcionado todos los fondos, la tasa de rendimiento sobre el capital

hubiera sido igual a la tasa de rendimiento sobre los activos o sea un 10%.

Sin embargo usted solo proporcionó 8/10 del total de los fondos, en tanto la Tía aportó la parte restante 2/10.

Distribución de la utilidad de operación en base proporcional a la participación.

Con base a la proporción de nuestra aportación de activos debimos de percibir 8/10 partes de los $10,000 de

utilidad, o sea $ 8,000.

Con base al préstamo de $ 20,000 de nuestra Tía, ella debió percibir 2/10 partes de la utilidad de $10,000 o

sea $2,000, pero en realidad solo le pagamos $1,000 porque hicimos con ella un convenio de hacer pagos

fijos máximos de $1000.

De esta manera obtuvimos un beneficio adicional a las ganancias de operación, debido a la diferencia entre

la participación de la estructura financiera sobre la utilidad de operación neta y la cantidad a la cual estamos

obligados a pagarle.

Dicho de otra manera: obtuvimos dinero de nuestra Tía al 5% y lo colocamos al 10%.

Podemos decir que estamos sacando provecho de tener dinero de un tercero, financiamos una parte de los

activos de la empresa con fondos que producen un rendimiento LIMITADO para quien los proporcionan, a

esto se le llama PALANCA FINANCIERA.

El aspecto importante para obtener palanca es que utilizamos fondos por los cuales estamos pagando una tasa

limitada menor a la tasa que genera la empresa.

Finalmente podemos señalar que cuando el factor de palanca resulta mayor de la unidad, se tendrá una

palanca favorable, cuando sea igual a la unidad, no existe palanca y cuando resulte menor a la unidad, se

tendrá una palanca desfavorable.

¾El modelo Dupont adicionado con la palanca financiera

Resumiendo y combinando la determinación del rendimiento tanto de la inversión como del capital con la

rentabilidad operativa, obtenemos el factor de palanca, el cual puede quedar inserto dentro del mismo modelo

dupont, al cual denominaremos “Adicionado” al obtener en ese mismo modelo, el factor de Palanca

financiera.

( Utilidad Neta / Ventas )

= R.O.I.

( Activos / Capital )

= R.O.E.

( Utilidad de Operación /Ventas ) = R.O.I. operativo

.

(ROE / ROI Operativo )

= Factor de Palanca Financiera

Como señalamos anteriormente, el ROI es un indicador de rentabilidad basado en la utilidad neta (UAI) del

periodo, por lo que lleva implícito el gasto de intereses por financiamiento, el ROE, es una medida también de

rentabilidad, pero únicamente por los recursos propios, y determinada en base a un multiplicador de

apalancamiento y finalmente la palanca financiera o factor de palanca, mide la capacidad de la gerencia

financiera para obtener financiamiento a un costo menor, hablando en términos de cómo se hubiera repartido

Medición de la actuación de las empresas

12

¨©ª«ª¬­

®¯°©±²©³«°´­µª³

la utilidad de operación proporcionalmente entre los pasivos y el capital o hablando en términos de ganancia

para los propietarios, podemos decir que es la capacidad de ganar dinero por obtener financiamiento a una

tasa menor de la que puede generar la empresa.

Incluir estos tres indicadores en el modelo Dupont, nos permite tener información más allá del margen y la

rotación y el apalancamiento positivo o negativo por el uso de pasivos, nos permite evaluar la utilización de

pasivos y la capacidad de obtener recursos a tasas menores a las que como ya dijimos, puede generar nuestro

negocio.

¾Conclusiones y limitaciones de los

modelos aquí presentados

Aún y cuando el modelo Du Pont fue creado hace casi ya un siglo, y utilizado en compañías que, comparadas

a las actuales, han sufrido una transformación enorme, la información que proporciona, sigue siendo útil, por

lo que puede ser recomendable, incluir este análisis dentro de los estados financieros, ya que puede ser de

gran utilidad en la toma de decisiones, por la perspectiva que presenta.

El “Modelo Du Pont adicionado con la palanca financiera”, que aquí propongo, intenta demostrar que, el

hecho de que resulte un ROE mayor al ROI, que en principio nos puede decir mucho acerca de si la tasa de

los propietarios se ha incrementado por la utilización de pasivos, puede no necesariamente tener un costo

financiero favorable en términos de la Palanca Financiera.

Como limitaciones del Modelo Dupont , podemos señalar que la maximización de la riqueza de los

accionistas no necesariamente habrán de maximizarse si se maximiza el ROI, ya que para esto intervienen

aspectos como el precio de las acciones y la política de dividendos.

Por otra lado, solo refleja una tasa final que solo puede compararse con una tasa bancaria, pero no dice nada

acerca del costo del capital empleado.

Las limitaciones del “Modelo Dupont adicionado con la Palanca financiera”, podemos señalar que el principio

de la palanca esta basado en evaluar el costo financiero en términos del reparto proporcional de la utilidad de

operación, sin considerar el costo del dinero en el mercado y se limita a informar si el costo de los pasivos

tiene una tasa mayor o menor que la tasa que genera la empresa.

Gerardo Yánez Betancourt

Coordinador de la Licenciatura en Contaduría Pública

Universidad Iberoamericana Torreón.

¾Bibliografía complementaria

Gallagher, T.J.,Administración Financiera Teoría y Práctica, segunda edición, Pearson educación de Colombia ,2001

Jonson R.W. ,Melicher R.W., Administración Financiera, quinta edición, C.E.C.S.A., 2000

Ramírez Padilla D.N. , Contabilidad Administrativa, sexta edición, Mc Graw Hill, 2002

Tricker R.I., Sistemas de información y control gerencial, C.E.C.S.A. , 1980