1. Documento base Deuda Pública

Anuncio

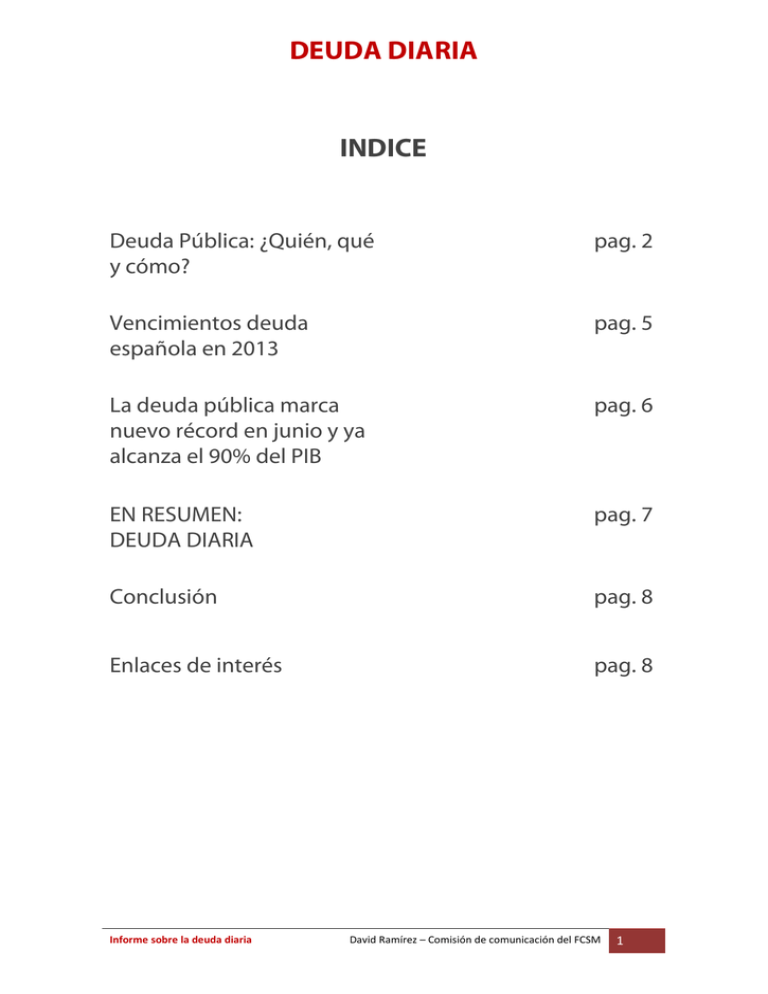

DEUDA DIARIA INDICE Deuda Pública: ¿Quién, qué y cómo? pag. 2 Vencimientos deuda española en 2013 pag. 5 La deuda pública marca nuevo récord en junio y ya alcanza el 90% del PIB pag. 6 EN RESUMEN: DEUDA DIARIA pag. 7 Conclusión pag. 8 Enlaces de interés pag. 8 Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 1 Deuda Pública: ¿Quién, qué y cómo? Los títulos de deuda pública son los valores emitidos por el Estado, las comunidades autónomas y otros organismos públicos. Letras del Tesoro (renta fija pública del mercado monetario) Definición Las Letras del Tesoro son activos a corto plazo emitidos por el Tesoro Público para financiar el déficit público. Son una de las principales fuentes de financiación de los gobiernos. Se emiten a plazos muy cortos: 3, 6, 12 y 18 meses. Tradicionalmente, por contar con la garantía de un gobierno y con un plazo de vencimiento corto, las Letras del Tesoro se consideran la inversión financiera de mayor seguridad y liquidez del mercado monetario. De hecho, son “casi dinero” porque se pueden convertir en líquido en poco tiempo. Su tipo de interés se utiliza a menudo como referencia para la rentabilidad de activos sin riesgo. • Características Las Letras del Tesoro se emiten “al descuento”, lo que significa que se descuenta al inversor el importe de los intereses en el momento de la compra. Por ejemplo, usted compra una Letra a un año con un valor nominal de 1.000 €, pero paga un precio inferior; por ejemplo, 970 €. Cuando vence la Letra podrá reembolsarla por su valor nominal (1.000 €), por lo que habrá obtenido una ganancia de 30 €. Es decir, una rentabilidad del 3%. 1.000 – 970 = 30 30 / 1000 = 3% • • Se dice que los títulos emitidos al descuento tienen una rentabilidad o rendimiento implícito. Las Letras del Tesoro se emiten en subastas que tienen lugar el tercer martes de cada mes (con alguna excepción). Las comunidades autónomas y corporaciones locales, así como algunos entes públicos, emiten pagarés a corto plazo, que técnicamente se asemejan mucho a las Letras del Tesoro. Bonos y obligaciones del Estado Definición Como vimos en el ejemplo de los conceptos básicos, un bono es un título que representa una parte de una deuda, a favor de su tenedor, y emitida por una entidad para la financiación de un proyecto. Los bonos y obligaciones del Estado se emiten por el Gobierno para financiar el déficit público. La única diferencia entre un bono y una obligación es su plazo de reembolso. Características • • • • • • Los bonos y obligaciones del Estado se emiten a un tipo de interés fijo que se abona mediante cupones anuales. Los títulos emitidos a su valor nominal con pago de cupones tienen una rentabilidad o rendimiento explícito. Las emisiones se realizan mediante subasta competitiva y por tramos para asegurar una gran liquidez. Los bonos se emiten a 2, 3 y 5 años.. Las obligaciones se emiten a 10, 15 y 30 años. Se emiten por nominales de 1.000 € o múltiplos de esta cantidad. Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 2 En la página web de la Dirección General del Tesoro se puede obtener información sobre cualquier emisión de deuda pública del Estado y contratarla sin costes. Deuda autonómica y de otros organismos Las comunidades autónomas, corporaciones locales y diversos entes públicos emiten valores a corto plazo (pagarés) y a largo plazo. Sus características son similares a las de las Letras del Tesoro y los bonos y obligaciones del Estado, respectivamente. En la página web del Banco de España (Boletín de la Central de Anotaciones) se puede consultar información sobre precios cotizados y operaciones cruzadas de la deuda pública negociada. Pagarés de empresas • • Definición Los pagarés de empresas son títulos de deuda emitidos por empresas privadas para cubrir sus necesidades de financiación a corto plazo. Confieren a sus tenedores un derecho económico sobre la empresa (es decir, los convierten en acreedores). Características Los pagarés de empresas tienen algunas características en común con las Letras del Tesoro: Se emiten al descuento, obteniendo por lo tanto un rendimiento implícito(la diferencia entre su valor nominal y su precio de adquisición). Se emiten a muy corto plazo, por lo que su liquidez es alta La gran diferencia es que mientras las Letras del Tesoro son emitidas por el Gobierno, los pagarés lo son por empresas privadas. Su riesgo dependerá entonces de la calidad de la empresa. Debido a este incremento del riesgo, su rentabilidad suele ser algo superior a la que ofrecen las Letras del Tesoro (prima de riesgo). Es aconsejable consultar la información de las emisiones registradas en la CNMV. Bonos y obligaciones Mientras los títulos de deuda pública son emitidos por un Gobierno u organismo público, la renta fija privada representa deudas de empresas privadas, por lo que su riesgo y rentabilidad dependerán de la calidad de la empresa. Definición Los bonos y obligaciones son títulos que representan una parte de una deuda, a favor de su tenedor, y emitida por una entidad para la financiación de un proyecto. Los títulos de renta fija privada son emitidos por empresas privadas. Su rentabilidad y riesgo previstos tienen que ver con la calificación crediticia del emisor, como se explicó en la introducción de esta sección, y también con el plazo de reembolso y los tipos de interés. En España, cuando estos títulos se emiten a menos de cinco años se denominan bonos y cuando se emiten a plazo superior se denominan obligaciones. El plazo de reembolso es la única diferencia entre un bono y una obligación. En otros países, el término “bono” es genérico para todos los plazos de vencimiento. Rendimiento: • • • • Los bonos y obligaciones de renta fija admiten varias modalidades de rentabilidad: Percepción de rentas periódicas (el pago de intereses periódicos, o cupones, a lo largo de la vida del título) Descuento (percepción de valor nominal a su vencimiento, mayor que su precio de adquisición) Percepción de cupones más una cantidad adicional (prima de reembolso) Descuento más cupones Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 3 • • Descuento más cupones más prima de reembolso Otras combinaciones. Tipos de bonos y obligaciones • • • • • • • Bonos y obligaciones simples: Son los tradicionales que hemos visto en los ejemplos. Tienen una rentabilidad prefijada para la vida del título que se paga mediante cupones periódicos. Su riesgo y rentabilidad dependerá de la calidad de su emisor (calificación crediticia), su plazo y los tipos de interés. Bonos y obligaciones cupón cero: En vez de pagar cupones, se abonan los intereses al vencimiento, junto con el principal (capital inicial invertido). Es decir, su valor de reembolso es mayor que su valor nominal. Bonos y obligaciones emitidos al descuento: Son los que descuentan los intereses en el precio de adquisición. Es decir, su precio de adquisición es inferior a su valor de nominal, por lo que la ganancia se produce en el momento de su reembolso (es el mismo funcionamiento que las Letras del Tesoro y los pagarés de empresas). En este caso, se dice que tiene un rendimiento implícito. A este instrumento se le conoce también como “cupón cero emitido al descuento”. Bonos y obligaciones subordinados: Tienen un funcionamiento igual que los bonos simples, pero en caso de quiebra o suspensión de pagos del emisor, el derecho de sus tenedores sobre los activos de la empresa está detrás del derecho de los acreedores comunes (como los tenedores de bonos simples). Se puede decir que tienen mayor riesgo de crédito que un bono simple y, por lo tanto, suelen ofrecer mayor rentabilidad. Bonos convertibles y/o canjeables: Confieren a sus tenedores el derecho a cambiarlos por acciones de la empresa en una fecha determinada. Pagan intereses mediante cupones periódicos hasta una fecha de conversión o de canje. Llegada esta fecha, el tenedor tiene la opción de: Efectuar la conversión o canje, y recibir a cambio un cierto número de acciones por cada bono u obligación. Mantener las obligaciones hasta la siguiente fecha de conversión o hasta su vencimiento. Si el precio de las acciones en la fecha de canje o de conversión es inferior a su precio de mercado, la operación puede ser interesante. El número de acciones a entregar, la forma de determinar los precios y la fecha de conversión o de canje se establece al principio de la operación. Canje y conversión son operaciones diferentes. En el canje, los bonos se cambian por acciones de la autocartera de la empresa. En la conversión, por acciones de nueva emisión. http://www.finanzasparatodos.es/es/productosyservicios/productosinversionrentafija/deudap ublica.html Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 4 Vencimientos deuda española en 2013. Tesoro Público 200 mil millones, empresas Ibex 116 mil millones El Tesoro Público y las empresas del Ibex 35, afrontan para el 2013 vencimientos de deuda que superan los 320 mil millones de euros. El Tesoro Público realizará emisiones brutas por valor de 207.173 millones el año que viene que servirán, en parte, para afrontar los vencimientos de más de 121.000 millones pendientes para 2013, según datos del mercado primario. De hecho, el Presupuesto del Estado para 2013 contempla la emisión bruta de 207.173 millones, de los que 48.020 millones corresponden a las necesidades de financiación neta, un 30% más que en 2012. El Gobierno espera que aumente la participación de la deuda a corto plazo en la cartera de deuda, en detrimento de instrumentos más largos como los bonos o las obligaciones, ya que los inversores muestran preferencia por los plazos más cortos. Vencimientos de Deuda Pública 2013 Los vencimientos de deuda, por su parte, ascenderán a 121.780 millones el año que viene, un 6,3% menos que los 130.344 millones de 2012. En este caso, 61.419 millones del total vencido corresponderán a letras y 60.361 a bonos y obligaciones. En concreto, el organismo afrontará cuatro momentos clave a lo largo del año (enero, abril, julio y octubre), los meses de más vencimientos, aunque también los de más ingresos fiscales, como suele ocurrir cada ejercicio. Vencimientos Enero 2013: 19.842 millones de euros. Vencimientos Abril 2013: 21.587 millones de euros. Vencimientos Julio 2013: 17.552 millones de euros. Vencimientos Octubre 2013: 22.155 millones de euros. LA DEUDA PÚBLICA, AL 90,5% En cuanto a los intereses, el Gobierno estima que, en términos de caja, los pagos asciendan a 38.589 millones, el 3,63% del PIB. En contabilidad nacional, estos gastos se sitúan en 36.460 millones, el 3,43% del PIB. Con estas emisiones y teniendo en cuenta el impacto de instrumentos como el plan de pago a proveedores o el crédito para la refinanciación de la banca, la deuda pública aumentará del 85,3% que preveía el Gobierno para el cierre de 2012 al 90,5% del PIB. Vencimientos Deuda empresa Ibex En cuanto a las empresas del Ibex 35, si aún incluimos a Bankia entre las elegidas, para el 2013 deben afrontar vencimientos por 116 mil millones de euros. De esta cifra el grueso, unos 90.2258 millones de euros, como no podría ser de otra manera, corresponde a nuestra banca (Santander, BBVA, Caixabank, Popular, Bankinter, Sabadell, Bankia). Fuera de la banca, destacan los vencimientos que afronta FCC, con 2.120 millones de euros o el 27% de su deuda. Mapfre con 664 millones de euros o el 24% de su deuda o Red Eléctrica con 800 millones de euros o el 22% de su deuda. http://www.gurusblog.com/archives/vencimientos-deuda-espanola/30/12/2012/ Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 5 La deuda pública marca nuevo récord en junio y ya alcanza el 90% del PIB La deuda del conjunto de las administraciones públicas alcanzó los 943.702 millones de euros hasta junio, nuevo récord histórico, tras crecer en un mes en 6.368 millones de euros, con lo que el peso del endeudamiento público sobre el PIB escala al 90,1%, cerca del objetivo del 91,4% para todo el año, según datos del Banco de España. De esta forma, en junio la deuda pública crece por segundo mes consecutivo después de que en abril se rompiera la tendencia de crecimiento que se había iniciado en agosto de 2012 y el endeudamiento de las administraciones públicas se redujera en ese mes en más de 8.800 millones de euros. En tasa interanual, la deuda pública experimenta hasta junio un incremento del 17,3% frente a los seis primeros meses de 2012, cuando el endeudamiento de las administraciones públicas alcanzó los 804.615 millones de euros. Del total de la deuda en manos de las administraciones hasta junio, 82.989 millones de euros correspondían a valores a corto plazo, 1.234 millones de euros más que en mayo, pero el grueso de la deuda sigue colocada en valores a medio y largo plazo, hasta un total de 655.222 millones de euros, 6.205 millones más que el mes anterior. Por su parte, los créditos no comerciales en manos de las administraciones públicas sumaban hasta junio 205.491 millones de euros, algo más de 1.000 millones menos que la cifra registrada un mes antes. ECONOMÍA DICE QUE SE ATENUARÁ (Gobierno) Fuentes del Ministerio de Economía atribuyen el pasado mes el incremento de la deuda pública a que el Tesoro Público ha avanzado muy rápido con su programa de financiación para 2013. De hecho, a finales de junio ya se había cubierto el 63% de las emisiones brutas totales para el conjunto del ejercicio. Por el contrario, el departamento de Luis de Guindos indicó en julio que el calendario de amortizaciones de deuda en circulación ha evolucionado de forma más regular, por lo que destacó que el ritmo de variación de la ratio deuda/PIB se atenuará en los próximos meses, como ya ocurrió en el mes de abril. Por ello, afirmó que teniendo en cuenta el perfil remanente de emisiones y amortizaciones, se mantiene el objetivo de que la deuda pública termine el año en el 91,4% del PIB, objetivo que, según Economía, es “plenamente consecuente” con las cifras marcadas en el programa de estabilidad enviado a Bruselas. http://www.gurusblog.com/archives/ampliacin-deuda-pblica-marca-nuevo-rcord-junio-yaalcanza-90-pib/16/08/2013/ Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 6 EN RESUMEN: DEUDA DIARIA La deuda del conjunto de las administraciones públicas alcanzó los 943.702 millones de euros hasta junio, nuevo récord histórico, tras crecer en un mes en 6.368 millones de euros, con lo que el peso del endeudamiento público sobre el PIB escala al 90,1%, cerca del objetivo del 91,4% para todo el año, según datos del Banco de España. Vencimientos Enero 2013: 19.842 millones de euros. Vencimientos Abril 2013: 21.587 millones de euros. Vencimientos Julio 2013: 17.552 millones de euros. Vencimientos Octubre 2013: 22.155 millones de euros. DEUDA PÚBLICA DIARIA Montante sólo de intereses reconocidos y oficiales arrastrados de 2012 a 2013(38.589 millones, el 3,63% del PIB) 38.569.000.000 euros/365 días = 105.668.493 euros diarios Deuda neta en realidad: montante sólo de intereses netos no acumulables al dato anterior sino aclaratorios (48.020 millones sobre emisión bruta de 207.173 millones en 2013) 48.020.000.000 euros/365 días = 131.561.643 euros diarios. A ESTO HABRÍA QUE SUMAR http://www.frentecivicosomosmayoria.es/conseguido-espana-quebro-siguiente-2/ FROB 26.060 millones + 21.831 millones agujero patrimonial Banco malo 51.000 millones en activos tóxicos + 1700 millones de costes de montaje INEM 5.850 millones desviados para el pago del desempleo. Fondo de garantía de depósitos (agujero de 2012) 1.247 millones TOTAL: 107.688 millones pendientes de pago. 107.688.000.000 euros/365 días = 295.035.616 euros diarios en caso de pagarlos en el plazo de 1 año TOTAL SI SE PAGA: 400.704.109 euros por día hasta final de año, y 295.035.616 euros a partir de enero + el agujero de intereses que creará 2013 de cara al 2014 que no está aún calculado. Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 7 Conclusión en Diciembre de 2013 La Fed retirará las compras de bonos a finales de año: http://cincodias.com/cincodias/2013/06/19/mercados/1371666829_432594.html No se va a poder refinanciar la deuda a través de bonos. No se va a poder pagar la deuda Fin de la cita. Enlaces de Interés: Refinanciación deuda empresas: http://cincodias.com/tag/refinanciacion_deuda_empresas/a/ Resultados semestrales Enero – Junio 2013 2 de Agosto de 2013: http://www.inmocolonial.com/wp-content/uploads/2013/07/Evoluci%C3%B3n-negocios-2T2013.pdf Informe sobre la deuda diaria David Ramírez – Comisión de comunicación del FCSM 8