Capitulo_X

Anuncio

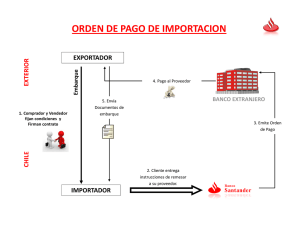

CAPITULO X RIESGOS Y MEDIOS DE PAGO 154 CAPITULO X, RIESGOS Y MEDIOS DE PAGO CAPITULO X, RIESGOS Y MEDIOS DE PAGO 86. ¿ 155 C uáles son los tipos de riesgos más importantes en operaciones de exportación? En operaciones de exportación, el empresario enfrenta una serie de riesgos, cuya intensidad depende del entorno político-económico, del mercado en que se desenvuelve y de su cliente. Así es como se pueden identificar las siguiente categorías de riesgo al realizar operaciones de comercio internacional: riesgo de tipo de cambio, riesgo de crédito, riesgo país, riesgo técnico y riesgo de fraude. El riesgo del tipo de cambio Surge al hacer negocios en monedas cuyo valor fluctúa significativamente. Puede beneficiar o afectar los intereses del exportador según la dirección y el contexto económico en que se da la variación en el valor de la moneda utilizada en la operación. Una devaluación de la moneda del importador frente a la divisa internacional también encarece nuestros productos y puede implicar dificultades para el importador en el momento de conseguir las divisas para pagar la mercancía. Por ejemplo, si se establece un precio en dólares para una exportación a Europa y se presenta una devaluación del euro frente al dólar (más euros por dólar), el primer efecto será que el importador deberá gastar más euros para pagar la operación en dólares y eso encarece el producto nacional en el extranjero. Por el contrario, si se transa la operación en colones y el colón se devalúa frente al dólar, el exportador recibirá los mismos colones, pero ahora valdrán menos en términos de dólares, por lo que el producto se hace más barato para el importador. Es un riesgo que cobra especial importancia cuando el costo de producción tiene un alto componente importado, por cuanto el mayor valor del dólar frente al colón no solo aumenta los ingresos futuros, sino también los costos de reposición de insumos importados. Es recomendable estimar la devaluación que tendrá el colón durante el ciclo productivo para calcular los costos de los insumos importados al tipo de cambio del próximo embarque. En Costa Rica se ha utilizado durante los últimos años un sistema cambiario de pequeñas devaluaciones controladas, administrado por el Banco Central, el cual para efectos de estimaciones, en su programa monetario incluye la tasa de devaluación esperada respecto al dólar durante el año. Esta proyección es muy útil por cuanto reduce significativamente la incertidumbre sobre el tipo de cambio y facilita las proyecciones financieras. El riesgo cambiario para exportadores con mercados en países que tienen monedas inestables es un elemento a considerar, y se recomienda prevenirse del mismo. La mejor prevención que se puede tener del riesgo cambiario es hacer las transacciones en monedas fuertes o estables como el dólar, moneda de curso legal de los Estados Unidos de América. Riesgo de crédito Forma parte de la naturaleza misma del comercio internacional, donde las posibilidades de conocer perfectamente a un cliente son remotas. Es necesario recurrir a otros medios para protegerse de este riesgo. Consiste en la posibilidad de que el comprador incumpla con el pago o bien de que este se manifieste su negativa para reconocer que recibió la mercancía tal y como lo esperaba. Depende en gran parte de la honestidad del importador y de la pericia del exportador para negociar el medio de pago más adecuado y entregar la mercadería en los términos acordados. En este campo juega un papel muy importante la Banca y los medios de pago internacionales. Como se explica más adelante, la carta de crédito es el mejor instrumento para garantizar el pago y así cumplir con las condiciones del contrato. 156 CAPITULO X, RIESGOS Y MEDIOS DE PAGO Sin embargo, la carta de crédito tiene un costo implícito, por lo cual, para exportaciones pequeñas o incipientes y ante la dificultad de administrar medios de pago complejos, se recomienda adquirir una póliza de seguro de pago de exportaciones que tendrá un costo relativamente menor. Riesgo país Es uno de los aspectos más importantes a analizar cuando se establece una negociación comercial. Implica un análisis del ambiente y desempeño económico del país del comprador, su estabilidad financiera, su solvencia en moneda internacional (Disponibilidad de Reservas) y su estabilidad política. En este campo existen empresas consultoras internacionales como Dun & Bradstreet, las cuales construyen indicadores del riesgo país y realizan un análisis del desempeño de las principales variables económicas de cada uno. También los medios de noticias internacionales dedican secciones a analizar el desempeño de la economía de países que influyen en el medio de los negocios internacionales. El riesgo país se manifiesta, por ejemplo, cuando el Banco Central del país importador enfrenta dificultades a nivel de Reservas Monetarias Internacionales y esto implica un atraso importante en el pago de las respectivas transferencias, aunque hayan sido depositadas por el comprador. Los sitios de internet del Banco Mundial y del Fondo Monetario Internacional http://www.worldbank.org y http://www.imf.org resultan una fuente útil de información sobre el desempeño de las economías, lo cual podría eventualmente prever algún problema generado por el riesgo país en operaciones de comercio internacional. Riesgo técnico o logístico Es el que surge de la condición de movilización de mercaderias, relacionado con las actividades de transporte, carga y de descarga. Es un aspecto muy importante por cuanto el incumplimiento de la entrega de la mercadería en el tiempo y la forma establecidos en el contrato puede significar la negativa de pago por parte del importador. La prevención de este riesgo es fundamental para operar en forma estable en un mercado internacional y lograr credibilidad entre los clientes. La responsabilidad del exportador dependerá de los INCOTERMS en que se ha negociado. (Ver capítulo anterior). Usualmente, exportar en términos FOB reduce este riesgo, en tanto que el exportador asume el riesgo hasta el puerto en el país de origen, el cual es su “ambiente natural”. Asumir el riesgo más allá del puerto de embarque es mejor si se tiene experiencia, o si la estrategia de la empresa así lo requiere. El agente de transporte será el mejor asesor en esta materia ya que, gracias a su experiencia, puede recomendar los medios de transporte y el embalaje a utilizar para garantizar la entrega oportuna de la mercadería. Riesgo de fraude Se refiere a la posibilidad de realizar un contrato de exportación con una persona física o jurídica que no existe o que no está en realidad en los negocios y pretende desfalcar o usar para fines ilícitos la aparente operación de comercio exterior. Las relaciones comerciales deben seleccionarse muy bien y debe obtenerse más información sobre la reputación y trayectoria del cliente, como se detalla más adelante. Los aspectos legales deben revisarse cuidadosamente. En este sentido cobra especial importancia la redacción del contrato de exportación, tema tratado en detalle en la sección de aspectos legales. Ante los riesgos citados anteriormente, el mejor instrumento para la protección de los intereses del exportador es negociar una carta de crédito. 157 CAPITULO X, RIESGOS Y MEDIOS DE PAGO FUENTES Centro de Comercio Internacional UNCTAD/OMC (CCI). Palais des Nations 1211, Ginebra 10, Suiza. Tel.: (41-22)7300111. Fax: (41-22) 733-4439. Correo electrónico: [email protected]. Internet: http://www.intracen.org. Esta entidad dispone de varios documentos que analizan, entre otros temas, los medios de pago. Centro de Documentación. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 256-7111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Dispone de varios boletines mensuales que analizan la tendencia macroeconómica de países de América, Asia y Europa. International Risk & Payment Review. Dun & Bradstreet. Holmers Farm Way, High Wycombe Bucks HP 12 4BR United Kingdom. Tel.: 01494 422700. Fax: 01494 422929. Internet: http://www.dnbcountryrisk.com. Análisis económico, político y comercial de los riesgos en varios países. Es una publicación mensual basada en el análisis de riesgo de cada país y sugiere a los empresarios el medio y los términos de pago a utilizar en sus transacciones de exportaciones. Programa Monetario del Banco Central de Costa Rica. Internet: http://www.bccr.fi.cr Presenta un resumen de los principales indicadores monetarios de Costa Rica, tales como oferta monetaria, inflación y devaluación, expresados como metas para el año en curso. 158 87. CAPITULO X, RIESGOS Y MEDIOS DE PAGO ¿ Q ué tipo de medidas se pueden tomar para prevenir riesgos en la actividad de exportación? Algunas opciones son las pólizas de seguro y las condiciones contractuales y administrativas. En el caso de las pólizas de seguros, se ha desarrollado una serie de servicios de aseguramiento en el comercio internacional, los cuales cubren algunos eventos fortuitos que pueden implicar la imposibilidad de pago por parte del importador. Los tipos de seguro más utilizados para los créditos de exportación son: • Seguro de crédito a la exportación a corto plazo: Ofrece una cobertura en las etapas previas y posteriores al embarque, para créditos que no rebasen los 180 días. • Seguro de crédito a la exportación a mediano y largo plazo: Expedido para cubrir exportaciones de servicios de capital de explotación, para créditos con vencimiento a largo plazo (hasta de tres años o más). • Seguro de riesgo de pérdida monetaria: Cubre las fluctuaciones de las tasas de cambio que afecten en forma negativa el valor de un crédito otorgado en moneda extranjera. Para un exportador, el seguro de crédito a la exportación es una buena cobertura contra el riesgo de crédito; también se pueden entregar las pólizas de seguro colateralmente a los créditos empresariales. Al analizar su solicitud de crédito, el banco le ofrecerá condiciones más favorables, al considerar que los riesgos que conllevan las operaciones de exportación son menores. Para países de alto riesgo cambiario o riesgo país se recomienda negociar el pago por adelantado y utilizar como medio de pago la carta de crédito irrevocable confirmada y pagadera a la vista. Las transacciones deben ser pactadas en divisas de fácil convertibilidad. En el caso de Costa Rica, en el Instituto Nacional de Seguros encontrará la póliza de seguro de crédito para la exportación, la cual ofrece la indemnización de una parte de la pérdida que sufra como consecuencia de la falta de pago total o parcial del crédito otorgado, ocasionada por insolvencia del comprador (probada en estrados judiciales) o mora prolongada, por riesgos políticos como inconvertibilidad de la moneda, o porque el gobierno extranjero imponga algún tipo de prohibición. Para todos los efectos se recomienda contactar el INS en el sitio http://www.ins.go.cr o bien al teléfono (506) 287-6047. FUENTES Centro de Comercio Internacional UNCTAD/OMC (CCI). Palais des Nations 1211, Ginebra 10, Suiza. Tel.: (41-22)7300111. Fax: (41-22) 733-4439. Correo electrónico: [email protected]. Internet: http://www.intracen.org. Esta entidad dispone de varios documentos que analizan, entre otros temas, los medios de pago. 159 CAPITULO X, RIESGOS Y MEDIOS DE PAGO 88. ¿ Q ué factores debo analizar sobre la capacidad de pago y honestidad del comprador? Es importante verificar la credibilidad y reputación del importador. Para ello se recomienda solicitar estados financieros auditados de los últimos tres años, con especial atención en el estado de flujos de efectivo y el cumplimiento de las obligaciones. Sin embargo, no todos los importadores están inscritos en la bolsa de valores, por lo que no siempre es posible recurrir a este tipo de referencias. También se puede pedir al banco local que solicite al banco corresponsal referencias financieras y comerciales sobre la empresa compradora. Incluso, se pueden consultar empresas internacionales que brindan información financiera sobre mercados y empresas, como Dun & Bradstreet. No obstante, ahí sólo encontrará información sobre grandes empresas. Esta información financiera y de referencia comercial, si bien brinda una idea general sobre la reputación del cliente, no constituye garantía ninguna sobre el cumplimiento del pago. Aún cuando un importador presente atestados sobre su reputación empresarial, lo más recomendable es que el banco domiciliado en el país del comprador brinde el aval y garantice el pago, por cuanto las relaciones de confianza solo se llegan a dar cuando ya hay varios años de conocer al empresario. Este tipo de aval bancario es el que se logra precisamente con una carta de crédito. La carta de crédito, emitida por el banco del importador, establece que con el cumplimiento de las condiciones preestablecidas en la entrega de la mercadería se obtendrá el pago respectivo. FUENTES Banca Internacional, José Rivera Varela. EUNED, 1994. ISBN 9977-64-615-5. Costa Rica. Analiza las operaciones bancarias internacionales relativas al comercio. Orienta sobre los procedimientos de tales operaciones y adjunta material ilustrativo. Centro de Comercio Internacional UNCTAD/OMC (CCI). Palais des Nations 1211, Ginebra 10, Suiza. Tel.: (41-22)7300111. Fax: (41-22) 733-4439. Correo electrónico: [email protected]. Internet: http://www.intracen.org. Esta entidad dispone de varios documentos que analizan, entre otros temas, los medios de pago. 160 89. CAPITULO X, RIESGOS Y MEDIOS DE PAGO ¿ Q ué debo hacer si el importador no quiere recibir mi mercadería? Se recomienda que las condiciones de entrega de la mercadería y el medio de pago sea detallado por escrito en los documentos comerciales que intercambien las partes. Así, las condiciones contractuales quedan plasmadas en documentos como la cotización, la orden de pedido, la factura y la carta de crédito. El contrato servirá como marco de referencia para definir los términos en que el comprador podría rechazar la mercadería. En caso de que no se cumplan tales términos, debe pagarla según lo estipulado en el mismo contrato. Si el comprador rechaza la mercancía, el exportador debe verificar las causas que señala para hacerlo y los términos de contratación, antes de iniciar alguna acción de reclamo. Si la acción de incumplimiento de pago es por causa imputable al exportador, es mejor llegar a un entendimiento con su cliente, compensar lo sucedido y mantener la relación comercial. Sin embargo, generalmente no se cuenta con un contrato. En el mejor de los casos, el exportador inexperto adquiere una carta de crédito, lo cual será un logro importante siempre y cuando ésta sea administrada adecuadamente y el costo de la misma no sea muy alto. Ante la posibilidad de enfrentar una situación de incumplimiento de pago, sea por causas fortuitas, mala fe, insolvencia o incumplimiento de las condiciones pactadas, se recomienda adquirir una póliza de seguro por crédito. Si no se trata de una causa imputable al exportador, proceda conforme a las condiciones del contrato y el medio de pago respectivo y lleve a cabo las acciones que prevengan un daño mayor (como la suspensión de embarques adicionales). En tal situación, es necesario: • Notificar al transportista y a los agentes aduanales para definir el procedimiento de carga. • Beneficiarse de los seguros y garantías: transporte, carga, riesgo político, otros. • Analizar la posibilidad de llegar a una conciliación o recurrir a un arbitraje. • Recurrir a otras entidades, como a autoridades de los países correspondientes y a socios comerciales. Los motivos más comunes que puede argumentar el importador para incumplir con el pago son: • Alteración de las condiciones del producto, por ejemplo, en el precio, en las características del producto, en su distribución y en los servicios asociados, entre otros. • Mal estado de la mercancía recibida. • Crisis económica o política que dificulta la comercialización. • Insolvencia del cliente. • Incumplimiento de los términos de compraventa, ya se refiera al tiempo de entrega o a la calidad del producto recibido. Algunas medidas para prevenir estas situaciones son: • Controlar la calidad del embarque. • Anticipar el embarque para prevenir atrasos en la entrega. • Definir las condiciones de entrega y pago por escrito, incluyendo las condiciones para hacer efectiva la obligación de pago. • Evaluar la solvencia moral del cliente con sus respectivas recomendaciones comerciales y referencias bancarias. • Analizar el riesgo país para prever casos de inestabilidad. • Adquirir las pólizas de seguros adecuadas. FUENTES Seminario sobre Comercialización Internacional. Programa Costarricense para el Desarrollo del Comercio Internacional PROCDECI. San José, Costa Rica, 1998. PROCOMER / CCI. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 2567111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Material didáctico sobre temas de comercio internacional, como medios de pago y cartas de crédito, entre otros. CAPITULO X, RIESGOS Y MEDIOS DE PAGO 90. ¿ 161 C uáles son los principales instrumentos de pago que puedo utilizar en operaciones de comercio internacional? El desconocimiento entre el comprador y el vendedor en el comercio internacional conlleva a buscar el instrumento de pago que minimize la incertidumbre sobre el cumplimiento de las partes. Según el nivel de confianza entre las partes se determinará el grado de seguridad del instrumento a utilizar. La modalidad aplicada puede ser pago directo o pago indirecto. El pago directo (sin intermediario) es el menos usual por el alto nivel de confianza que implica. Entre las formas más conocidas de pagos directos está la cuenta abierta, mediante la cual el importador acredita al exportador el dinero respectivo en una cuenta en el banco local. Puede darse de forma anticipada, en la fecha de embarque, en la fecha de entrega o en una fecha a discreción del comprador. Los pagos indirectos son los más usuales, ya que desde sus inicios el comercio internacional ha tratado de evitar el pago en efectivo y ha buscado formas alternas que brinden alguna garantía de cumplir con lo acordado. Entre los pagos indirectos más usados se pueden citar los siguientes: • Orden de pago El importador autoriza que se debite de su cuenta el monto que debe ser pagado en efectivo al exportador. Puede darse como una forma de pago simple o documentaria. En la orden de pago documentaria, se dan instrucciones de pago contra presentación de documentos (de embarque). Se les conoce como payment orders, money transfers o tellers checks. Es importante señalar que las órdenes de pago se emiten con “fecha valor”, la cual establece el tiempo prudencial para que el beneficiario disponga del dinero en el país del exportador. • Giro bancario El título de crédito denominado “giro” aparece cuando el derecho del beneficiario se incorpora en un documento apto para circular y pagadero en efectivo en el banco que se indique con cargo a la cuenta del importador. Su fin es evitar el desplazamiento de moneda. Es una orden incondicional de pago emitida por una entidad bancaria con fondos depositados en otro banco, conocido como corresponsal; se consolida cuando se pone a disposición del beneficiario. Sin embargo, en la mayoría de los países no está regulado por ley, por lo cual lo asemeja a un cheque. Es un instrumento inseguro por la posibilidad de fondos insuficientes, firmas incorrectas u otras inexactitudes que pueden ocasionar la imposibilidad de hacerlo efectivo. Se le conoce como cheque internacional, giro comercial, money order, entre otros. • Transferencia bancaria Consiste en el traspaso de dinero de la cuenta del importador a la cuenta del exportador. Para que se cumpla, el comprador debe dar una orden escrita al Banco del emisor. Se cruza una orden por medio de un sistema electrónico o correo entre bancos. En realidad es un instrumento bancario y no un mecanismo de pago, pero ciertas condiciones lo hacen similar a un típico medio de pago. Así, por ejemplo, el hecho de aceptar la transferencia significa que se conoce de la transacción y se acepta. Existen formas electrónicas de transferencias denominadas SWIFT, CHIPS, CHAMPS Y MARTI que manejan las diferentes entidades bancarias. • La cobranza bancaria Consiste en un servicio del banco para tramitar, según instrucciones, el cobro y/o la aceptación de documentos. Resulta una buena alternativa para que el exportador no pierda control de los bienes una vez embarcados y el importador se entere oportunamente de su arribo. 162 CAPITULO X, RIESGOS Y MEDIOS DE PAGO El uso de una cobranza como medio de pago requiere cierto grado de confianza, por cuanto se corre el riesgo de que la letra de cambio sea rechazada por fondos insuficientes o endosos irregulares. En una cobranza se pueden presentar a cobro documentos financieros (letras de cambio, pagarés, cheques) y/o documentos comerciales (facturas, documentos de embarque, u otro representativo de mercaderías). En este tipo de cobro el documento más importante es la “carta remesa” mediante la cual el exportador da instrucciones a su banco sobre las gestiones de cobro. Puede ir acompañada de los documentos comerciales o financieros y debe indicar si es pagadera a la vista o a plazo. • El crédito documentario y la carta de crédito (CC) Es un contrato formal por medio del cual un banco concede un crédito al cliente (ordenante) por un cierto plazo y por una suma determinada. El banco cobrará una comisión por sus servicios. La carta de crédito surge cuando el crédito no es utilizado por el ordenante sino por un tercero, a quien se le conoce como “beneficiario”. El crédito documentario es el instrumento usado especialmente cuando el nivel de confianza entre las partes es mínimo. La obligación del banco surge de una carta de crédito, dirigida a pagar una obligación ajena que surge usualmente de un contrato de compraventa internacional. Las partes involucradas en un crédito documentario se definen a continuación: • El ordenante: (comprador) es quien solicita la apertura del crédito, puede ser una figura física o jurídica. • El beneficiario: (exportador) es a favor de quién se emite la carta, puede ser persona física o jurídica. • El banco emisor: emite la carta de crédito en atención al contrato de crédito documentario y se obliga a pagar o aceptar la obligación por medio de sucursales o corresponsales. • Banco notificador: suele estar ubicado en el país del exportador, le notifica y le da aviso de las condiciones requeridas para el cobro. Toma la figura de banco confirmador cuando se compromete con el beneficiario. Eventualmente se puede convertir en un banco negociador al descontar las letras giradas por el beneficiario contra el banco emisor, en cuyo caso actúa por cuenta y riesgo propios. La carta de crédito es el crédito documentario más utilizado en comercio internacional. Reúne una serie de características que permiten adecuarlo a diferentes negociaciones. Es muy versátil y se ajusta a diferentes condiciones de negociación, por lo cual se le analizará con más detalle en secciones siguientes. FUENTES Banca Internacional. Rivera Varela, José A. EUNED, 1994. Costa Rica. ISBN 9977-64-615-5. Tel.: (506) 253-2121. Fax: (506) 2341631. Correo electrónico: [email protected]. Internet: http://www.uned.ac.cr. Descripción completa de las formas de pago internacional. Documentos y Textos básicos de Comercio Exterior. CENRA. ISBN 950-9126-02-0. Avda. de Mayo 953, 10º. G 1084 Capital Federal, Argentina. Tel./Fax: 345-3500. Internet: http://www.digisat.com/cenra. Incluye la Convención de Naciones unidas sobre los contratos de Compraventa Internacional de Mercadería. Reglas y usos uniformes relativos a los Créditos Documentarios. ICEX: El Crédito Documentario como Instrumento Financiero de la Exportación. ISBN: 84-7811-217-0. Instituto Español de Comercio Exterior (ICEX). Paseo de la Castellana, 14-16, 28046 Madrid. Tel.: (0034) 349 61 37. Fax: (0034) 349 61 20. Correo electrónico: [email protected]. Internet: http://www.icex.es. Cuaderno básico de exportación; breve leyenda sobre la aplicación del crédito documentario en su forma más sencilla. Seminario de Comercialización Internacional. Programa Costarricense para el Desarrollo del Comercio Internacional PROCDECI. San José, Costa Rica 1998. PROCOMER / CCI. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 256-7111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Material didáctico sobre temas de comercio internacional, como los medios de pago, cartas de crédito, entre otros. CAPITULO X, RIESGOS Y MEDIOS DE PAGO 91. ¿ 163 Q ué es una carta de crédito y cuáles son sus principales características? “Una carta de crédito es un documento emitido o expedido por un banco a petición de uno de sus clientes, en la que se autoriza a un individuo o firma girar contra la cuenta en un corresponsal y por cuenta de un cliente, siempre y cuando se den ciertas condiciones previamente convenidas”.1 En otras palabras, es un compromiso de pago que asume un banco por cuenta de un importador y a favor del exportador, siempre y cuando se cumplan las condiciones estipuladas y se presenten los documentos respectivos en el plazo acordado. El banco emisor generalmente está domiciliado en el extranjero, por lo cual el pago se hace efectivo a través del banco filial en el país del exportador. No siempre le será fácil al importador obtener la apertura del crédito documentario, ya que el banco emisor estudiará la viabilidad de la operación. Si no la considera satisfactoria, denegará la apertura del crédito, salvo que haya un aporte de garantías de parte del importador, lo que aumenta el costo financiero de la operación. Las garantías pueden ser de varios tipos: personales (es decir, sobre los bienes de los socios de la compañía) o garantías prendarias sobre la mercancía importada. Cuando la mercancía que se importa es de fácil venta y no tiene carácter perecedero a corto plazo, las entidades financieras suelen solicitar que el conocimiento de embarque sea extendido a la “orden” del propio banco. De esta forma, cuando el banco emisor tiene que entregar los documentos al importador y éste incumple con el pago, el banco emisor será el propietario legal de la mercancía y podrá despacharla en la aduana o venderla a un tercero mediante el endoso del conocimiento del embarque. Por otra parte el exportador debe tener en cuenta lo siguiente: si un importador se niega a abrir un crédito documentario, puede deberse a que no sea sujeto de crédito para el banco emisor (o banco del importador), lo que constituye un indicio negativo sobre su solvencia moral y financiera. Una carta de crédito no solo garantiza el pago sino que implica el cumplimiento del exportador con la fecha de entrega, la forma del embarque y la calidad del producto. Entre las ventajas de este instrumento se encuentra el hecho de que el exportador reduce el riesgo de crédito por cuanto es compartido y asumido en su mayor parte por el banco emisor. Además, el importador logra un compromiso mayor por parte del exportador, quien comprenderá que si no cumple las condiciones estipuladas de entrega no recibirá el pago e incluso puede perder el control de la mercadería embarcada. Una de las desventajas que presenta es la posibilidad de que el importador se vea afectado en el caso de que los bancos negocien los títulos representantes de la mercancía sin inspeccionarla, confiando únicamente en los documentos. Sin embargo, la carta de crédito tiene un costo de oportunidad importante para el importador: se trata del costo financiero impuesto por el banco emisor y las garantías que debe aportar para tales efectos. El importador podría trasladar al exportador, a un precio más bajo, ese costo financiero que puede tener la carta de crédito. Además, el exportador debe cubrir un costo administrativo adicional, si desea gestionar la carta de crédito adecuadamente. Para una operación de exportación de bajo volumen algunos expertos recomiendan tomar las pólizas de seguros, las cuales tienen un costo financiero y administrativo menor. 1 Rivera Varela, José A., Banca Internacional, UNED, San José, Costa Rica, página 105 164 CAPITULO X, RIESGOS Y MEDIOS DE PAGO FUENTES Banca Internacional. Rivera Varela, José A. EUNED, 1994. Costa Rica. ISBN 9977-64-615-5. Tel.: (506) 253-2121. Fax: (506) 234-1631. Correo electrónico: [email protected]. Internet: http://www.uned.ac.cr. Descripción completa de las formas de pago internacional. ICEX: El Crédito Documentario como Instrumento Financiero de la Exportación. ISBN: 84-7811-217-0. Instituto Español de Comercio Exterior (ICEX). Paseo de la Castellana, 14-16, 28046 Madrid. Tel.: (0034) 349 61 37. Fax: (0034) 349 61 20. Correo electrónico: [email protected]. Internet: http://www.icex.es. Cuaderno básico de exportación; breve leyenda sobre la aplicación del crédito documentario en su forma más sencilla. La Función de la Letra de Cambio en los Negocios Internacionales. Enlace Mundial. ISSN 1409-1909. 4/2001. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 256-7111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Definición de la función de la letra de cambio y requisitos de la misma. CAPITULO X, RIESGOS Y MEDIOS DE PAGO 92. ¿ 165 C uáles tipos de cartas de crédito (CC) puedo utilizar al exportar? Las modalidades de la carta de crédito se ajustan a costumbres y necesidades específicas; así, han surgido una serie de formas que difieren en el grado de compromiso de pago: • Crédito restringido o Straight Credit: solo puede hacerse efectiva en un determinado banco, generalmente el banco emisor. Puede ser condicionada a que la presente únicamente el banco notificador. • Revocable: es el tipo de CC que no ofrece mayor seguridad al exportador. El importador puede dar orden de revocar el pago aún cuando se presenten los documentos adecuadamente. • Irrevocable: una vez notificado el beneficiario, constituye un compromiso definitivo para el banco emisor. Brinda un alto nivel de confianza al exportador en cuanto a la seguridad de recibir el pago. • Crédito confirmado: es el tipo de CC que implica un compromiso definitivo para el banco que lo confirma. Es un compromiso adicional además de la garantía del banco emisor, por lo cual el exportador en ese momento tiene doble garantía. Solo funciona con créditos irrevocables y es una forma de afianzamiento comercial que facilita la negociación de la letra de cambio. • Crédito notificado: La notificación es el instrumento operativo de la CC. Ahora bien, el hecho de notificar al beneficiario no implica compromiso para la institución bancaria. Las Cartas de Crédito también presentan una serie de variaciones según el momento y las condiciones en que se realice el pago: • CC a la vista:Se paga la obligación con solo presentar los documentos de embarque o de despacho, siempre que éstos coincidan con las condiciones exigidas. • Pago diferido: En esta modalidad, al presentar los documentos al banco pagador/confirmador el exportador recibe de éste el compromiso firme de pagarle en una fecha determinada. Una vez que el exportador tenga en su poder el compromiso de pago del importador (avalado por el banco emisor), podrá obtener un anticipo de fondos en un banco local. Sin embargo, es importante tener en cuenta que “el compromiso de pago” no es un instrumento endosable, por lo cual no puede ser utilizado para obtener refinanciamiento. Es decir, el documento de pago diferido puede ser una fuente de liquidez, pero tendrá un costo financiero. • Carta de crédito de aceptación: En esta modalidad, el banco acepta las letras entregadas por el beneficiario al momento de presentar los documentos aceptados por el banco, el cual queda habilitado para negociar o descontar dicho título. • Crédito negociable: La carta de crédito se denomina así cuando el emisor incluye una cláusula donde se compromete a pagar a cualquier banco el documento emitido. Cuando la carta incluye una cláusula que autoriza un adelanto del pago al exportador se le conoce como CC con Cláusula Roja. Por otro lado, si el adelanto está condicionado a la presentación de documentos provisionales, se trata de una Cláusula Verde. Si el despacho de mercadería se da en forma parcial también se puede definir un pago fraccionado, para lo cual se incluye una cláusula de “divisibilidad” que permite el pago de despachos parciales de mercadería durante la vigencia de la carta y hasta un total por el monto autorizado. • Créditos Back to Back Se utiliza usualmente cuando el importador es un intermediario y lo que requiere es un crédito a corto plazo para afianzar la operación y lograr la apertura de un segundo crédito, evitando con ello que el productor conozca a otro importador. 166 CAPITULO X, RIESGOS Y MEDIOS DE PAGO • Carta de crédito Stand By En estas cartas la obligación subyacente no es de dar sino de hacer algo. Así, el hecho de no realizar lo acordado implica el derecho a exigir el pago con tan solo acreditar el incumplimiento. En otras palabras, este tipo de carta, más que un crédito, es una garantía de cumplimiento, por lo cual su uso es relativamente costoso para el importador. Esta carta podría ser sustituida por una póliza de seguros de crédito. • Carta de crédito revolutivo Es una carta que, por un monto determinado durante un período dado, es reutilizable cada vez que se presentan los documentos adecuados. De esta manera se evita el costo excesivo generado por la emisión de muchas cartas. La carta incluso puede ser renovada automáticamente si así es estipulado. Finalmente, hay dos características que deben ser consideradas: tranferencia y cesión de cartas de crédito. FUENTES Banca Internacional. Rivera Varela, José A. ISBN 9977-64-615-5. Centro de Documentación de Recursos Bibliográficos. Editorial Universidad Estatal a Distancia.1994. Costa Rica. Tel.: (506) 253-2121. Fax: (506) 234-1631. Correo electrónico: [email protected]. Internet: http://www.uned.ac.cr. Descripción completa de las formas de pago internacional. ICEX: El Crédito Documentario como Instrumento Financiero de la Exportación. ISBN: 84-7811-217-0. Instituto Español de Comercio Exterior (ICEX). Paseo de la Castellana, 14-16, 28046 Madrid. Tel.: (0034) 349 61 37. Fax: (0034) 349 61 20. Correo electrónico: [email protected]. Internet: http://www.icex.es. Cuaderno básico de exportación; leyenda sobre la aplicación del crédito documentario en su forma más sencilla. Seminario de Comercialización Internacional. Programa Costarricense para el Desarrollo del Comercio Internacional PROCDECI. San José, Costa Rica 1998. PROCOMER / CCI. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 2567111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Material didáctico sobre los temas de comercio internacional, como los medios de pago, cartas de crédito, entre otros. 167 CAPITULO X, RIESGOS Y MEDIOS DE PAGO 93. ¿ Q ué aspectos se deben tomar en cuenta para lograr la efectividad en el uso de la Carta de Crédito? Es importante tener muy presente los siguientes aspectos: • Instrucciones completas y precisas: una cantidad importante de transacciones por medio de cartas de crédito se ven interrumpidas por falta de información o errores. • No utilizar aproximaciones: los términos imprecisos como “casi”, “cerca de” y aquellos en inglés como about y close to solo pueden ocasionar malentendidos. • Tener presente fechas y vigencias: hay que distinguir claramente la fecha de embarque (es decir, el límite para embarcar la mercadería) de la fecha límite para presentar los documentos al banco, período de tiempo que generalmente no sobrepasa los 21 días. Asimismo debe definirse la fecha de vencimiento, después de la cual no hay obligación alguna de pagar un embarque. • Transporte en tiempo: es necesario informarse bien sobre los plazos de embarque para entregar la mercadería a tiempo. • Pago y aceptaciones: especialmente cuando los términos no son a la vista, es importante conocer los plazos y las restricciones de las aceptaciones. • Domicilio completo: cualquier error en el domicilio y su correción podría costar mucho dinero. El lugar de embarque y arribo deben ser especificados claramente y sin errores, de lo contrario se provocan suspensiones y rectificaciones caras. • Descripción de la mercadería: éste es uno de los elementos más importantes; cualquier error causará la suspensión de la operación. • Consignaciones: NO se debe consignar la mercadería al banco cuando no cuente con el consentimiento previo del mismo, de otra forma, éste no es responsable. El pago de una carta de crédito será rechazado usualmente cuando: • Se presentan los documentos fuera del término de validez del documento. • El despacho es realizado después del término. • Los documentos aparentan ser irregulares o falsos. • Los documentos y mercancías presentan discrepancias en sus descripciones. FUENTES Banca Internacional. Rivera Varela, José A. ISBN 9977-64-615-5. Centro de Documentación de Recursos Bibliográficos. Editorial Universidad Estatal a Distancia.1994. Costa Rica. Tel.: (506) 253-2121. Fax: (506) 234-1631. Correo electrónico: [email protected]. Internet: http://www.uned.ac.cr. Descripción completa de las formas de pago internacional. ICEX: El Crédito Documentario como Instrumento Financiero de la Exportación. ISBN: 84-7811-217-0. Instituto Español de Comercio Exterior (ICEX). Paseo de la Castellana, 14-16, 28046 Madrid. Tel.: (0034) 349 61 37. Fax: (0034) 349 61 20. Correo electrónico: [email protected]. Internet: http://www.icex.es. Cuaderno básico de exportación; breve leyenda sobre la aplicación del crédito documentario en su forma más sencilla. Seminario de Comercialización Internacional. Programa Costarricense para el Desarrollo del Comercio Internacional PROCDECI. San José, Costa Rica 1998. PROCOMER / CCI. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 2567111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Material didáctico sobre los temas de comercio internacional, como los medios de pago y cartas de crédito, entre otros. 168 94. • CAPITULO X, RIESGOS Y MEDIOS DE PAGO ¿ Q ué documentos se requieren para presentar una carta de crédito? Conocimiento de embarque marítimo, o Bill of Landing Se emite para transporte terrestre, marítimo o aéreo, a nombre de quien posee la mercadería. Las mercaderías deben ir acompañadas de este documento, conocido como B/L, representativo de la mercadería en tránsito, y deben llevar el sello y la firma de recibido a bordo junto con la fecha del zarpe. Deben evitarse aquellos B/L denominados “Charter Party” ya que no incluyen el nombre del buque, o aquellos con la indicación “over deck” (mercadería sobre cubierta) por cuanto no serán aceptados por los bancos a menos que así se especifique en la Carta de Crédito. El B/L debe contener una descripción breve de la mercadería, cantidad del producto, nombre a quien se consigna, destino y medio de transporte. En cuestiones de forma, debe estar limpio e indicar que el flete está pagado, conforme a las condiciones de la carta de crédito; debe incluir fecha de embarque, origen y destino. El documento estipulado en la carta de crédito es un conocimiento de embarque para contenedores. El peso total de la carga no debe rebasar la capacidad total del contenedor, de lo contrario el inspector del banco cuestionará la autenticidad del documento. • Factura comercial Es el documento mediante el cual el vendedor hace constar el monto a pagar. Éste debe incluir claramente los nombres y direcciones de vendedor y comprador, el número de orden o de contrato, la cantidad, el precio unitario y el total a pagar. (Ver formato base en Anexos). Debe describir de manera completa los bienes, el peso, la cantidad de bultos, la entrega y el pago en referencia a la carta de crédito. Esta información debe coincidir con la descripción de las mercancías que aparece en la carta de crédito. Debe establecer el nombre del comprador, monto adeudado, las cantidades, precios y derechos, de conformidad con la carta o con los límites dispuestos. Para no generar atrasos es importante verificar si la factura debe ir traducida al idioma del país destino. • Documento de seguro Debe adjuntarse el documento correcto, requerido por la carta o por las RUU 500, que cubra los riesgos estipulados a partir de la fecha de embarque. Asimismo, debe coincidir con el monto y la moneda que figuran en la carta de crédito y la factura; no debe faltar la firma ni el endoso respectivo. • Lista de empaquetado Debe contener y coincidir con lo estipulado en la carta de crédito y en los demás documentos, como por ejemplo, en la factura comercial. • Firmas Todos los certificados deben ir firmados de acuerdo a las exigencias de la carta de crédito, y legalizados según los términos de la carta. Las modificaciones y agregados deben ir autenticados por un abogado. • Letras de cambio Debe corresponder a la letra de cambio estipulado por la carta de crédito. Deben ir correctamente extendidas, firmadas y endosadas y el monto debe concordar con la factura comercial. 169 CAPITULO X, RIESGOS Y MEDIOS DE PAGO • Certificado de origen Dependiendo del destino a exportar y el régimen o tipo de empresa exportadora, pueden requerirse diferentes procedimientos para obtener este documento. Básicamente es una certificación en algunos casos extendida por PROCOMER, en otros, por la Cámara de empresarios del sector productivo. FUENTES Centro de Comercio Internacional UNCTAD/OMC (CCI). Palais des Nations 1211, Ginebra 10, Suiza. Tel.: (41-22)7300111. Fax: (41-22) 733-4439. Correo electrónico: [email protected]. Internet: http://www.intracen.org. Esta entidad dispone de varios documentos que analizan, entre otros temas, los medios de pago. Seminario de Comercialización Internacional. Programa Costarricense para el Desarrollo del Comercio Internacional PROCDECI. San José, Costa Rica 1998. PROCOMER / CCI. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 256-7111. Fax: (506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Material didáctico sobre temas de comercio internacional, como medios de pago y cartas de crédito, entre otros. 170 95. • • • • • • • • • • CAPITULO X, RIESGOS Y MEDIOS DE PAGO ¿ C uáles son los errores más frecuentes en la utilización de una carta de crédito? No se cumple con el calendario convenido, es decir, se retrasan las expediciones o la presentación de los documentos. Los documentos indicados en la carta de crédito (además del documento de transporte, el documento de seguro y la factura comercial) NO se extienden de acuerdo con lo estipulado. Los certificados, como el de origen y el de inspección, no están firmados. La descripción de las mercancías en la factura comercial no coincide con la descripción en la carta de crédito. Los documentos a la orden no están debidamente endosados. Las letras de cambio estipuladas en la carta de crédito no se han presentado o no están correctamente giradas. El documento de seguro está fechado con posterioridad al despacho de las mercancías, o no cubre los riesgos estipulados en la carta de crédito. Los tipos de riesgos, la cobertura del seguro y la moneda del monto asegurado no corresponden a los indicados en la carta. El documento de transporte no está firmado o se ajusta a lo indicado en la carta de crédito. Los documentos no son coherentes entre sí. El tipo y el número de documentos y sus copias no coinciden con los estipulados en la carta de crédito. FUENTES Banca Internacional. Rivera Varela, José A. EUNED, 1994. Costa Rica. ISBN 9977-64-615-5. Tel.: (506) 253-2121. Fax: (506) 234-1631. Correo electrónico: [email protected]. Internet: http://www.uned.ac.cr. Descripción completa de las formas de pago internacional. Centro de Comercio Internacional UNCTAD/OMC (CCI). Palais des Nations 1211, Ginebra 10, Suiza. Tel.: (41-22) 730-0111. Fax: (41-22) 733-4439. Correo electrónico: [email protected]. Internet: http://www.intracen.org. Esta entidad dispone de varios documentos que analizan, entre otros temas, los medios de pago. ICEX: El Crédito Documentario como Instrumento Financiero de la Exportación. ISBN: 84-7811-217-0. Instituto Español de Comercio Exterior (ICEX). Paseo de la Castellana, 14-16, 28046 Madrid. Tel.: (0034) 349 61 37. Fax: (0034) 349 61 20. Correo electrónico: [email protected]. Internet: http://www.icex.es. Cuaderno básico de exportación; breve leyenda sobre la aplicación del crédito documentario en su forma más sencilla. Seminario de Comercialización Internacional. Programa Costarricense para el Desarrollo del Comercio Internacional PROCDECI. San José, Costa Rica 1998. PROCOMER / CCI. Promotora del Comercio Exterior de Costa Rica. Sede: Avenida 3, calle 40, San José Costa Rica. Apartado postal: 1278-1007, Centro Colón, San José, Costa Rica. Tel.: (506) 2567111. Fax:(506) 233-5755. San José, 2000. Correo electrónico: [email protected]. Internet: http://www.procomer.com. Material didáctico sobre temas de comercio internacional, como medios de pago y cartas de crédito, entre otros. 171 CAPITULO X, RIESGOS Y MEDIOS DE PAGO 96. ¿ Q ué es el factoring o factoreo? Es una operación financiera por medio de la cual un exportador puede obtener recursos a muy corto plazo con la venta de la cuenta por cobrar (las facturas de crédito). Esto resulta equivalente a endosar un crédito a una empresa de servicios financieros que incluya el descuento y gestión de facturas comerciales, la cual se haría cargo del cobro al importador. Este es un instrumento alternativo para las pequeñas o medianas empresas que, por sus necesidades de capital de trabajo, no pueden sostener las facilidades de crédito que acostumbran los clientes internacionales. En Costa Rica este servicio es ofrecido por empresas financieras pequeñas y bancos comerciales que también apoyan la gestión de comercio internacional mediante el trámite de documentos de exportación. El factoreo tiene un costo financiero usualmente alto, equivalente al descuento que le aplica la empresa financiera por el servicio de cobro; evita el costo que implica el crédito y también inyecta recursos financieros al flujo de caja de la empresa, sin afectar la efectividad de las negociaciones comerciales. La entidad financiera usualmente solicitará una serie de requisitos, entre los cuales se incluyen copias de los documentos de embarque y copia de la factura, firmada por el representante legal de la empresa. De esta manera, no se garantiza el pago; el exportador generalmente queda comprometido con la empresa de factoreo, por lo que debe dar un aval en caso del que el importador incumpla con el pago. FUENTES ICEX: El Crédito Documentario como Instrumento Financiero de la Exportación. ISBN: 84-7811-217-0. Instituto Español de Comercio Exterior (ICEX). Paseo de la Castellana, 14-16, 28046 Madrid. Tel.: (0034) 349 61 37. Fax: (0034) 349 61 20. Correo electrónico: [email protected]. Internet: http://www.icex.es. Cuaderno básico de exportación; breve leyenda sobre la aplicación del crédito documentario en su forma más sencilla. 172 CAPITULO X, RIESGOS Y MEDIOS DE PAGO