Comunidad Andina: Un estudio de su competitividad exportadora

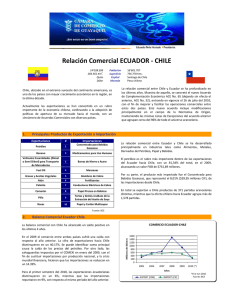

Anuncio